甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下: (1)1月3日,向证券公司存出投资款2000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。 (2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户,3月31日,持有的乙上市公司股票公允价值为480万元。 (3)4月30日,全部出售乙上市公司股票50万股,售

题目

甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下:

(1)1月3日,向证券公司存出投资款2000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户,3月31日,持有的乙上市公司股票公允价值为480万元。

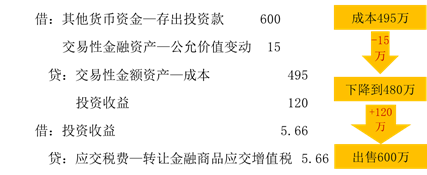

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

根据资料(1)和(2),下列各项中,甲公司3月31日相关科目的会计处理结果正确的是( )。

(1)1月3日,向证券公司存出投资款2000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户,3月31日,持有的乙上市公司股票公允价值为480万元。

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

根据资料(1)和(2),下列各项中,甲公司3月31日相关科目的会计处理结果正确的是( )。

A.借记“公允价值变动损益”科目20万元

B.贷记“交易性金融资产—成本”科目15万元

C.贷记“交易性金融资产—公允价值变动”科目15万元

D.借记“投资收益”科目15万元

B.贷记“交易性金融资产—成本”科目15万元

C.贷记“交易性金融资产—公允价值变动”科目15万元

D.借记“投资收益”科目15万元

相似考题

更多“甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下: (1)1月3日,向证券公司存出投资款2000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。 (2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户,3月31日,持有的乙上市公司股票公允价值为480万元。 (3)4月30日,全部出售乙上市公司股票50万股,售”相关问题

-

第1题:

甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下:

(1)1月3日,向证券公司存出投资款2 000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户。3月31日,持有的乙上市公司股票公允价值为480万元。

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:

根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

1.根据资料(1),下列各项中,甲公司购买股票应记入“交易性金融资产——成本”科目的金额正确的是( )万元。A.501.325

B.495

C.500

D.501.25答案:B解析:资料(1)会计分录:

1月3日,购入交易性金融资产:

借:交易性金融资产——成本 495

应收股利 5

贷:其他货币资金——存出投资款 500

借:投资收益 1.25

应交税费——应交增值税(进项税额) 0.075

贷:其他货币资金——存出投资款 1.325

所以交易性金融资产的入账成本为495万元。 -

第2题:

甲公司为增值税一般纳税人,2019年发生的有关交易性金融资产业务如下:

(1)8月5日,向证券公司存出投资款8000万元。同日,委托证券公司购入乙上市公司股票1000万股,支付价款6020万元(其中包含已宣告但尚未发放的现金股利20万元),另支付相关交易费用3万元,支付增值税0.18万元,甲公司将该股票投资确认为交易性金融资产。

(2)8月25日,收到乙上市公司发放的现金股利并存入银行的投资款专户。

(3)9月30日,持有的乙上市公司股票公允价值为7000万元。

(4)10月31日,全部出售乙上市公司股票1000万股,售价为7100万元,转让该金融商品应交的增值税为61.13万元。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示)

根据资料(1)至(4),下列各项中,关于甲公司10月31日出售乙上市公司股票时的会计处理结果正确的是( )。A.应交税费—应交增值税(销项税额)增加61.13万元

B.投资净收益增加100万元

C.其他货币资金—存出投资款增加7100万元

D.交易性金融资产—成本减少6000万元答案:C,D解析:借:其他货币资金—存出投资款 7100

贷:交易性金额资产—成本 6000

—公允价值变动 1000

投资收益 100

借:投资收益 61.13

贷:应交税费—转让金融商品应交增值税 61.13 -

第3题:

甲公司为增值税一般纳税人,2019年发生的有关交易性金融资产业务如下:

(1)8月5日,向证券公司存出投资款8000万元。同日,委托证券公司购入乙上市公司股票1000万股,支付价款6020万元(其中包含已宣告但尚未发放的现金股利20万元),另支付相关交易费用3万元,支付增值税0.18万元,甲公司将该股票投资确认为交易性金融资产。

(2)8月25日,收到乙上市公司发放的现金股利并存入银行的投资款专户。

(3)9月30日,持有的乙上市公司股票公允价值为7000万元。

(4)10月31日,全部出售乙上市公司股票1000万股,售价为7100万元,转让该金融商品应交的增值税为61.13万元。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示)

根据资料(1),下列各项中甲公司购买股票应记入“交易性金融资产—成本”科目的金额正确的是( )万元。A.6003

B.6000

C.6023

D.6023.18答案:B解析:甲公司取得交易性金融资产所支付价款中包含了已宣告但尚未发放的现金股利的,应单独确认为应收项目,不构成交易性金融资产的初始入账金额;相关交易费用应当在发生时计入当期损益,作为投资收益进行会计处理,不计入初始入账金额,支付的增值税记入“应交税费”科目中。 借:交易性金融资产—成本 6000

应收股利 20

贷:其他货币资金—存出投资款 6020

借:投资收益 3

应交税费—应交增值税(进项税额) 0.18

贷:其他货币资金—存出投资款 3.18 -

第4题:

甲公司为一家上市公司,2019 年持有乙公司交易性金融资产的相关资料如下:

(1)1 月1 日,甲公司委托证券公司从二级市场购入乙公司股票,支付银行存款1 640 万元(其中包含已宣告但尚未发放的现金股利40 万元),另支付相关交易费用4 万元,取得的增值税专用发票上注明的增值税税额为0.24 万元,甲公司将其划分为交易性金融资产核算。

(2)1 月5 日,收到乙公司发放的现金股利40 万元并存入银行。

(3)6 月30 日,持有乙公司股票的公允价值为1 800 万元,同日乙公司宣告发放上半年股利40 万元。

(4)12 月31 日,甲公司将持有的乙公司股票全部出售,售价为2 100 万元,适用的增值税税率为6%,款项已存入银行。

要求:根据上述资料,不考虑其他相关因素,分析回答下列问题。(答案中金额单位用万元表示)

根据资料(1),甲公司购入交易性金融资产的入账金额为( )万元。A.1 640

B.1 600

C.1 604

D.1 644.24答案:B解析:购入乙公司股票时,支付价款中包含的已宣告但尚未发放的现金股利40 万元

计入应收股利,支付的相关交易费用4 万元计入投资收益,该交易性金融资产购入时的会计处理为:

借:交易性金融资产——成本1 600

应收股利40

投资收益4

应交税费——应交增值税(进项税额) 0.24

贷:其他货币资金1 644.24 -

第5题:

甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下:

(1)1月3日,向证券公司存出投资款2 000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户。3月31日,持有的乙上市公司股票公允价值为480万元。

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:

根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

3.根据资料(1)和(2),下列各项中,甲公司3月31日的会计处理结果正确的是( )。A.借记“公允价值变动损益”科目20万元

B.借记“投资收益”科目15万元

C.贷记“交易性金融资产——公允价值变动”科目20万元

D.贷记“交易性金融资产——公允价值变动”科目15万元答案:D解析:3月31日,确认公允价值变动:

借:公允价值变动损益 15

贷:交易性金融资产——公允价值变动 15 -

第6题:

甲公司为一家上市公司,2019年持有乙公司交易性金融资产的相关资料如下:

(1)1月1日,甲公司委托证券公司从二级市场购入乙公司股票,支付银行存款1640万元(其中包含已宣告但尚未发放的现金股利40万元),另支付相关交易费用4万元,取得的增值税专用发票上注明的增值税税额为0.24万元,甲公司将其划分为交易性金融资产核算。

(2)1月5日,收到乙公司发放的现金股利40万元并存入银行。

(3)6月30日,持有乙公司股票的公允价值为1800万元,同日乙公司宣告发放上半年股利40万元。

(4)12月31日,甲公司将持有的乙公司股票全部出售,售价为2100万元,适用的增值税税率为6%,款项已存入银行。

要求:根据上述资料,不考虑其他相关因素,分析回答下列问题。(答案中金额单位用万元表示)

根据资料(1),甲公司购入交易性金融资产的入账金额为( )万元。A.1640

B.1600

C.1604

D.1644.24答案:B解析:购入乙公司股票时,支付价款中包含的已宣告但尚未发放的现金股利40万元计入应收股利,支付的相关交易费用4万元计入投资收益,该交易性金融资产购入时的会计处理为:

借:交易性金融资产——成本 1600

应收股利 40

投资收益 4

应交税费——应交增值税(进项税额) 0.24

贷:其他货币资金 1644.24 -

第7题:

甲公司为一家上市公司,2019 年持有乙公司交易性金融资产的相关资料如下:

(1)1 月1 日,甲公司委托证券公司从二级市场购入乙公司股票,支付银行存款1 640 万元(其中包含已宣告但尚未发放的现金股利40 万元),另支付相关交易费用4 万元,取得的增值税专用发票上注明的增值税税额为0.24 万元,甲公司将其划分为交易性金融资产核算。

(2)1 月5 日,收到乙公司发放的现金股利40 万元并存入银行。

(3)6 月30 日,持有乙公司股票的公允价值为1 800 万元,同日乙公司宣告发放上半年股利40 万元。

(4)12 月31 日,甲公司将持有的乙公司股票全部出售,售价为2 100 万元,适用的增值税税率为6%,款项已存入银行。

要求:根据上述资料,不考虑其他相关因素,分析回答下列问题。(答案中金额单位用万元表示)

根据资料(4),从购入到出售该持有交易性金融资产累计应确认的投资收益金额为( )万元。

A.309.96

B.336

C.300

D.349.96答案:A解析:出售时分录如下:

借:其他货币资金2 100

贷:交易性金融资产——成本1 600

——公允价值变动200

投资收益273.96(差额,倒挤)

应交税费——转让金融商品应交增值税26.04

从购入到出售该交易性金融资产累计应确认的投资收益金额=-4(购入时支付的交易费用)+40(6 月30 日宣告发放的上半年股利)+273.96(出售时的投资收益)=309.96(万元),选项A 正确。 -

第8题:

甲公司为增值税一般纳税人,2019年发生的有关交易性金融资产业务如下:

(1)8月5日,向证券公司存出投资款8000万元。同日,委托证券公司购入乙上市公司股票1000万股,支付价款6020万元(其中包含已宣告但尚未发放的现金股利20万元),另支付相关交易费用3万元,支付增值税0.18万元,甲公司将该股票投资确认为交易性金融资产。

(2)8月25日,收到乙上市公司发放的现金股利并存入银行的投资款专户。

(3)9月30日,持有的乙上市公司股票公允价值为7000万元。

(4)10月31日,全部出售乙上市公司股票1000万股,售价为7100万元,转让该金融商品应交的增值税为61.13万元。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示)

根据资料(1)和(2),下列各项中,8月25日甲公司收到乙上市公司发放现金股利的处理正确的是( )。

A.借:银行存款 20 贷:应收股利 20

B.借:其他货币资金—存出投资款 20 贷:投资收益 20

C.借:银行存款 20 贷:投资收益 20

D.借:其他货币资金—存出投资款 20 贷:应收股利 20答案:D解析:甲公司在取得交易性金融资产时,将已宣告但尚未发放的现金股利计入应收股利中,所以在收到该现金股利时,应: 借:其他货币资金—存出投资款 20

贷:应收股利 20

选项D正确。 -

第9题:

甲公司为一家上市公司,2019年持有乙公司交易性金融资产的相关资料如下:

(1)1月1日,甲公司委托证券公司从二级市场购入乙公司股票,支付银行存款1640万元(其中包含已宣告但尚未发放的现金股利40万元),另支付相关交易费用4万元,取得的增值税专用发票上注明的增值税税额为0.24万元,甲公司将其划分为交易性金融资产核算。

(2)1月5日,收到乙公司发放的现金股利40万元并存入银行。

(3)6月30日,持有乙公司股票的公允价值为1800万元,同日乙公司宣告发放上半年股利40万元。

(4)12月31日,甲公司将持有的乙公司股票全部出售,售价为2100万元,适用的增值税税率为6%,款项已存入银行。

要求:根据上述资料,不考虑其他相关因素,分析回答下列问题。(答案中金额单位用万元表示)

根据资料(2),甲公司收到购买价款中包含的现金股利的会计分录正确的是( )。

A.借:银行存款 40

贷:应收股利 40

B.借:其他货币资金 40

贷:应收股利 40

C.借:银行存款 40

贷:投资收益 40

D.借:其他货币资金 40

贷:投资收益 40答案:B解析:甲公司收到购买价款中包含的现金股利的会计分录如下:

借:其他货币资金 40

贷:应收股利 40 -

第10题:

甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下:

(1)1月3日,向证券公司存出投资款2000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户,3月31日,持有的乙上市公司股票公允价值为480万元。

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

根据资料(1)和(2),下列各项中,甲公司3月31日相关科目的会计处理结果正确的是( )。A.借记“公允价值变动损益”科目20万元

B.贷记“交易性金融资产—成本”科目15万元

C.贷记“交易性金融资产—公允价值变动”科目15万元

D.借记“投资收益”科目15万元答案:C解析:@## -

第11题:

甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下:

(1)1月3日,向证券公司存出投资款2000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户,3月31日,持有的乙上市公司股票公允价值为480万元。

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下:

(1)1月3日,向证券公司存出投资款2000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户,3月31日,持有的乙上市公司股票公允价值为480万元。

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

根据资料(1)至(3),下列各项中,该股票投资对甲公司2018年度营业利润的影响额是( )万元。A.98.09

B.100

C.99.34

D.94.34答案:A解析:(1)借:交易性金融资产—成本 495

应收股利 5

贷:其他货币资金—存出投资款 500

借:投资收益 1.25

应交税费—应交增值税(进项税额) 0.075

贷:其他货币资金—存出投资款 1.325

对甲公司2018年度营业利润的影响额=-1.25

(2)2018年3月20日:

借:其他货币资金—存出投资款 5

贷:应收股利 5

2018年3月31日:

借:公允价值变动损益 15

贷:交易性金融资产—公允价值变动 15

对甲公司2018年度营业利润的影响额=-1.25

(3)借:其他货币资金—存出投资款 600

交易性金融资产—公允价值变动 15

贷:交易性金额资产—成本 495

投资收益 120

借:投资收益 5.66

贷:应交税费—转让金融商品应交增值税 5.66

对甲公司2018年度营业利润的影响额=-1.25-15+120-5.66=98.09(万元)@## -

第12题:

单选题2018年12月1日,甲公司购入乙公司股票100万股作为交易性金融资产,支付价款500万元,其中包含已宣告但尚未发放的现金股利30万元。另支付相关交易费用10万元。该交易性金融资产的入账金额为( )万元。A100

B500

C470

D510

正确答案: B解析: -

第13题:

甲公司为增值税一般纳税人,2019年发生的有关交易性金融资产业务如下:

(1)8月5日,向证券公司存出投资款8000万元。同日,委托证券公司购入乙上市公司股票1000万股,支付价款6020万元(其中包含已宣告但尚未发放的现金股利20万元),另支付相关交易费用3万元,支付增值税0.18万元,甲公司将该股票投资确认为交易性金融资产。

(2)8月25日,收到乙上市公司发放的现金股利并存入银行的投资款专户。

(3)9月30日,持有的乙上市公司股票公允价值为7000万元。

(4)10月31日,全部出售乙上市公司股票1000万股,售价为7100万元,转让该金融商品应交的增值税为61.13万元。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示)

根据资料(1)至(3),下列各项中,甲公司9月30日相关科目的会计处理结果正确的是( )。A.贷记“公允价值变动损益”科目1000万元

B.贷记“交易性金融资产—成本”科目1000万元

C.借记“交易性金融资产—公允价值变动”科目1000万元

D.贷记“投资收益”科目1000万元答案:A,C解析:2019年9月30日,确认股票的公允价值变动损益时:

借:交易性金融资产—公允价值变动 1000

贷:公允价值变动损益 1000 -

第14题:

甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下:

(1)1月3日,向证券公司存出投资款2 000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户。3月31日,持有的乙上市公司股票公允价值为480万元。

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:

根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

5.根据资料(1)至(3),下列各项中,该股票投资对甲公司2018年度营业利润的影响额是( )万元。A.99.31

B.98.09

C.100

D.97.34答案:B解析:本题影响营业利润的科目为投资收益和公允价值变动损益,即-1.25(资料(1)“投资收益”借方-15(资料(2)“公允价值变动”借方)+120(资料(3)“投资收益”贷方)-5.66(资料(3)“投资收益”借方)=98.09(万元)。 -

第15题:

甲公司为一家上市公司,2019 年持有乙公司交易性金融资产的相关资料如下:

(1)1 月1 日,甲公司委托证券公司从二级市场购入乙公司股票,支付银行存款1 640 万元(其中包含已宣告但尚未发放的现金股利40 万元),另支付相关交易费用4 万元,取得的增值税专用发票上注明的增值税税额为0.24 万元,甲公司将其划分为交易性金融资产核算。

(2)1 月5 日,收到乙公司发放的现金股利40 万元并存入银行。

(3)6 月30 日,持有乙公司股票的公允价值为1 800 万元,同日乙公司宣告发放上半年股利40 万元。

(4)12 月31 日,甲公司将持有的乙公司股票全部出售,售价为2 100 万元,适用的增值税税率为6%,款项已存入银行。

要求:根据上述资料,不考虑其他相关因素,分析回答下列问题。(答案中金额单位用万元表示)

甲公司在出售该交易性金融资产时应交增值税的金额为( )万元。A.26.04

B.28.30

C.108

D.126答案:A解析:金融商品转让按照卖出价扣除买入价(不需要扣除已宣告未发放现金股利和已

到付息期未领取的利息)后的余额作为销售额计算增值税,即转让金融商品按盈亏相抵后的余额为销售额。因为交易性金融资产的售价是含税的,所以需要转换为不含税的,再乘以适用税率6%计算转让金融商品应交增值税,所以出售该交易性金融资产应交的增值税金额=(2100-1640)÷(1+6%)×6%=26.04(万元)。分录如下:

借:投资收益26.04

贷:应交税费——转让金融商品应交增值税26.04 -

第16题:

甲公司为一家上市公司,2019年持有乙公司交易性金融资产的相关资料如下:

(1)1月1日,甲公司委托证券公司从二级市场购入乙公司股票,支付银行存款1640万元(其中包含已宣告但尚未发放的现金股利40万元),另支付相关交易费用4万元,取得的增值税专用发票上注明的增值税税额为0.24万元,甲公司将其划分为交易性金融资产核算。

(2)1月5日,收到乙公司发放的现金股利40万元并存入银行。

(3)6月30日,持有乙公司股票的公允价值为1800万元,同日乙公司宣告发放上半年股利40万元。

(4)12月31日,甲公司将持有的乙公司股票全部出售,售价为2100万元,适用的增值税税率为6%,款项已存入银行。

要求:根据上述资料,不考虑其他相关因素,分析回答下列问题。(答案中金额单位用万元表示)

甲公司在出售该交易性金融资产时应交增值税的金额为( )万元A.26.04

B.28.30

C.108

D.126答案:A解析:金融商品转让按照卖出价扣除买入价(不需要扣除已宣告未发放现金股利和已到付息期未领取的利息)后的余额作为销售额计算增值税,即转让金融商品按盈亏相抵后的余额为销售额。因为交易性金融资产的售价是含税的,所以需要转换为不含税的,再乘以适用税率6%计算转让金融商品应交增值税,所以出售该交易性金融资产应交的增值税金额=(2100-1640)÷(1+6%)×6%=26.04(万元)。分录如下:

借:投资收益 26.04

贷:应交税费——转让金融商品应交增值税 26.04 -

第17题:

甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下:

(1)1月3日,向证券公司存出投资款2 000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户。3月31日,持有的乙上市公司股票公允价值为480万元。

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:

根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

4.根据资料(1)至(3),下列各项中,关于甲公司4月份处置乙上市公司股票时的会计处理结果正确的是( )。A.增值税销项税额增加5.66万元

B.投资收益净增加114.34万元

C.其他货币资金(存出投资款)增加600万元

D.交易性金融资产(成本)减少500万元答案:B,C解析:出售交易性金融资产

借:其他货币资金——存出投资款 600

交易性金融资产——公允价值变动 15

贷:交易性金融资产——成本 495

投资收益 120

借:投资收益 5.66

贷:应交税费——转让金融商品应交增值税 5.66 -

第18题:

甲公司为增值税一般纳税人,2019年发生的有关交易性金融资产业务如下:

(1)8月5日,向证券公司存出投资款8000万元。同日,委托证券公司购入乙上市公司股票1000万股,支付价款6020万元(其中包含已宣告但尚未发放的现金股利20万元),另支付相关交易费用3万元,支付增值税0.18万元,甲公司将该股票投资确认为交易性金融资产。

(2)8月25日,收到乙上市公司发放的现金股利并存入银行的投资款专户。

(3)9月30日,持有的乙上市公司股票公允价值为7000万元。

(4)10月31日,全部出售乙上市公司股票1000万股,售价为7100万元,转让该金融商品应交的增值税为61.13万元。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示)

根据资料(1)至(4),该股票投资对甲公司2019年度营业利润的影响额是( )万元。A.1097

B.1055.87

C.1297

D.1035.87答案:D解析:该股票投资对甲公司2019年度营业利润的影响额=-3+1000+(100-61.13)=1035.87(万元)。 -

第19题:

甲公司为一家上市公司,2019 年持有乙公司交易性金融资产的相关资料如下:

(1)1 月1 日,甲公司委托证券公司从二级市场购入乙公司股票,支付银行存款1 640 万元(其中包含已宣告但尚未发放的现金股利40 万元),另支付相关交易费用4 万元,取得的增值税专用发票上注明的增值税税额为0.24 万元,甲公司将其划分为交易性金融资产核算。

(2)1 月5 日,收到乙公司发放的现金股利40 万元并存入银行。

(3)6 月30 日,持有乙公司股票的公允价值为1 800 万元,同日乙公司宣告发放上半年股利40 万元。

(4)12 月31 日,甲公司将持有的乙公司股票全部出售,售价为2 100 万元,适用的增值税税率为6%,款项已存入银行。

要求:根据上述资料,不考虑其他相关因素,分析回答下列问题。(答案中金额单位用万元表示)

根据资料(2),甲公司收到购买价款中包含的现金股利的会计分录正确的是( )。

A.借:银行存款40

贷:应收股利40

B.借:其他货币资金40

贷:应收股利40

C.借:银行存款40

贷:投资收益40

D.借:其他货币资金40

贷:投资收益40答案:B解析:甲公司收到购买价款中包含的现金股利的会计分录如下:

借:其他货币资金40

贷:应收股利40 -

第20题:

甲公司为增值税一般纳税人,2019年发生的有关交易性金融资产业务如下:

(1)8月5日,向证券公司存出投资款8000万元。同日,委托证券公司购入乙上市公司股票1000万股,支付价款6020万元(其中包含已宣告但尚未发放的现金股利20万元),另支付相关交易费用3万元,支付增值税0.18万元,甲公司将该股票投资确认为交易性金融资产。

(2)8月25日,收到乙上市公司发放的现金股利并存入银行的投资款专户。

(3)9月30日,持有的乙上市公司股票公允价值为7000万元。

(4)10月31日,全部出售乙上市公司股票1000万股,售价为7100万元,转让该金融商品应交的增值税为61.13万元。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示)

根据资料(1)和(2),下列各项中,8月25日甲公司收到乙上市公司发放现金股利的处理正确的是( )。

A、 借:银行存款 20

贷:应收股利 20

B、 借:其他货币资金—存出投资款 20

贷:投资收益 20

C 、 借:银行存款 20

贷:投资收益 20

D、 借:其他货币资金—存出投资款 20

贷:应收股利 20答案:D解析:甲公司在取得交易性金融资产时,将已宣告但尚未发放的现金股利计入应收股利中,所以在收到该现金

股利时,应:

借:其他货币资金—存出投资款 20

贷:应收股利 20

选项D正确。 -

第21题:

甲公司为一家上市公司,2014年对外投资有关资料如下:

(1)1月20日,甲公司以银行存款购买A公司发行的股票200万股准备长期持有,实际支付价款10000万元,另支付相关税费120万元,占A公司有表决权股份的40%,能够对A公司施加重大影响。投资时A公司可辨认净资产公允价值为30000万元。

(2)4月17日,甲公司委托证券公司从二级市场购入B公司股票,并将其划分为交易性金融资产。支付价款1600万元(其中包含已宣告但尚未发放的现金股利40万元),另支付相关交易费用4万元。

(3)5月5日,甲公司收到B公司发放的现金股利40万元并存入银行。

(4)6月30日,甲公司持有B公司股票的公允价值下跌为1480万元。

(5)7月15日,甲公司持有的B公司股票全部出售,售价为1640万元,款项存入银行,不考虑相关税费。

(6)A公司2014年实现净利润5000万元。

(7)A公司2014年年末因可供出售金融资产公允价值变动增加其他综合收益700万元。

要求:根据上述资料,不考虑其他相关因素,分析回答下列问题(答案中金额单位用万元表示)。

下列关于购入的B公司股票的说法中正确的是( )。A、购入B公司股票支付的相关交易费用计入其成本

B、购入B公司股票支付价款中包含的已宣告但尚未发放的现金股利计入应收股利

C、该交易性金融资产的入账价值为1560万元

D、该交易性金融资产的入账价值为1564万元答案:B,C解析:购入B公司股票时支付的相关交易费用计入投资收益,该交易性金融资产购入时的会计处理为:

借:交易性金融资产—成本 1560

应收股利 40

投资收益 4

贷:其他货币资金 1604 -

第22题:

甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下:

(1)1月3日,向证券公司存出投资款2000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户,3月31日,持有的乙上市公司股票公允价值为480万元。

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

1.根据资料(1),下列各项中甲公司购买股票应计入“交易性金融资产—成本”科目的金额正确的是( )万元。A.495

B.501.25

C.500

D.501.325答案:A解析:企业取得交易性金融资产所支付价款中包含了已宣告但尚未发放的现金股利的,应单独确认为应收项目,不应构成交易性金融资产的初始入账金额;相关交易费用应当在发生时计入当期损益,冲减投资收益进行会计处理,不计入初始入账金额,支付的增值税记入“应交税费”中。

借:交易性金融资产—成本 495

应收股利 5

贷:其他货币资金—存出投资款 500

借:投资收益 1.25

应交税费—应交增值税(进项税额) 0.075

贷:其他货币资金—存出投资款 1.325

@## -

第23题:

甲公司为增值税一般纳税人,2018年发生的有关交易性金融资产业务如下:

(1)1月3日,向证券公司存出投资款2000万元。同日,委托证券公司购入乙上市公司股票50万股,支付价款500万元(其中包含已宣告但尚未发放的现金股利5万元),另支付相关交易费用1.25万元,支付增值税0.075万元,甲公司将该股票投资确认为交易性金融资产。

(2)3月20日,收到乙上市公司发放的现金股利并存入银行的投资款专户,3月31日,持有的乙上市公司股票公允价值为480万元。

(3)4月30日,全部出售乙上市公司股票50万股,售价为600万元,转让该金融商品应交的增值税为5.66万元,款项已收到。

要求:根据上述资料,假定该企业取得的增值税专用发票均已经税务机关认证,不考虑其他因素,分析回答下列小题(答案中的金额单位用万元表示)。

根据资料(1)至(3),下列各项中,关于甲公司4月30日出售乙上市公司股票时的会计处理结果正确的是( )。A.增值税(销项税额)减少5.66万元

B.投资净收益增加114.34万元

C.其他货币资金(存出投资款)增加600万元

D.交易性金融资产(成本)减少500万元答案:B,C解析:

@## -

第24题:

单选题甲公司为上市公司,20×8年5月10日以830万元(含已宣告但尚未发放的现金股利30万元)购入乙公司股票200万股作为交易性金融资产,另支付手续费4万元。5月30日,甲公司收到现金股利30万元。6月30日乙公司股票每股市价为3.8元。7月20日,甲公司以920万元出售该项交易性金融资产,同时支付交易费用10万元。甲公司处置该项交易性金融资产时确认的投资收益为万元。A111

B110

C151

D155

正确答案: D解析: 甲公司处置该项交易性金融资产时确认的投资收益=920-800-10=110(万元);也可以根据下面的分录来计算,即:160-40-10=110(万元)。注意:持有期间确认的公允价值变动损益在处置时,应转入“投资收益”科目中。

借:交易性金融资产——成本800

应收股利30

投资收益4

贷:银行存款834

借:银行存款30

贷:应收股利30

借:公允价值变动损益40

贷:交易性金融资产——公允价值变动40

借:银行存款910

交易性金融资产——公允价值变动40

贷:交易性金融资产——成本800

投资收益150

借:投资收益40

贷:公允价值变动损益40