位于市区的某生产企业为增值税一般纳税人,自营出口自产货物。2019年6月应纳增值税-320万元,出口货物“免抵退”税额380万元;本月税务检查时发现,上年销售自产应税消费品收入100万元未入账,被査补消费税(税率5%),并处以滞纳金和罚款共计1万元。6月该企业应纳城市维护建设税( )万元。 A.0 B.4.55 C.22.40 D.26.95

题目

B.4.55

C.22.40

D.26.95

相似考题

更多“位于市区的某生产企业为增值税一般纳税人,自营出口自产货物。2019年6月应纳增值税-320万元,出口货物“免抵退”税额380万元;本月税务检查时发现,上年销售自产应税消费品收入100万元未入账,被査补消费税(税率5%),并处以滞纳金和罚款共计1万元。6月该企业应纳城市维护建设税( )万元。 ”相关问题

-

第1题:

位于市区的某生产企业为增值税一般纳税人,自营出口自产货物。2016年9月应纳增值税-320万元,出口货物“免抵退”税额380万元;本月税务检查时发现,2016年7月出租厂房的不含税租金收入100万元未入账,被査补增值税,并处以滞纳金和罚款。该企业出租不动产,选择适用简易计税方法。2016年9月该企业应纳城市维护建设税()万元。

A.0

B.4.55

C.22.40

D.26.95

参考答案:B经国家税务总局正式审核批准的当期免抵的增值税额纳入城市维护建设税的计征范围。当期留抵税额<当期免抵退税额,则当期应退税额=320(万元),当期免抵税额=当期免抵退税额-当期应退税额=380-320=60(万元)。

一般纳税人出租其2016年4月30日前取得的不动产,可以选择适用简易计税方法,按照5%的征收率计算应纳税额。出租厂房应纳增值税=100×5%=5(万元),应纳城市维护建设税=(60+5)×7%=4.55(万元)。 -

第2题:

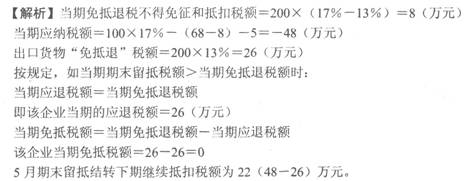

自营出口的生产企业为增值税一般纳税人,出口货物征税率为17%,退税率为13%,2011年5月出口自产货物一批,出口收入折合人民币200万元。本月国内销售货物取得不含税销售收入100万元;国内购进货物专用发票注明价款为400万元,进项税额68万元通过认证:上期期末留抵税额5万元,该生产企业5月份留抵下期抵扣的税额是( )万元。

A.0

B.22

C.26

D.68

正确答案:B

-

第3题:

位于市区的某生产企业为增值税一般纳税人,主要经营货物内销和出口业务,其出口货物实行免抵退税办法。2019年4月,该企业在进行增值税免抵退税计算时得出:当期应纳增值税为-40万元,当期免抵退税额为50万元。下列关于该企业相关税务处理的表述中,正确的有( )。A.当期应退还该企业增值税50万元

B.当期应退还该企业增值税40万元

C.当期应退还该企业城市维护建设税2.8万元

D.当期该企业应缴纳城市维护建设税0.7万元

E.当期该企业应缴纳教育费附加0.3万元答案:B,D,E解析:选项A:该企业当期应纳增值税为-40万元,当期免抵退税额为50万元,当期应退税额为40万元,当期免抵税额=50-40=10(万元)。选项C:对出口产品退还增值税、消费税的,不退还已缴纳的城市维护建设税。选项DE:生产企业出口货物实行免、抵、退税办法后,经税务局正式审核批准的当期免抵的增值税税额应纳入城市维护建设税和教育费附加的计税(征)范围,分别计算缴纳城市维护建设税和教育费附加。当期该企业应缴纳城市维护建设税=10×7%=0.7(万元),当期该企业应缴纳教育费附加=10×3%=0.3(万元)。 -

第4题:

位于市区的某生产企业为增值税一般纳税人,自营出口自产货物。2019年7月应纳增值税-320万元,出口货物“免抵退”税额380万元;本月税务检查时发现,2018年的一笔内销货少计消费税,被查补消费税5万元并加收滞纳金。2019年7月该企业应纳城市维护建设税( )万元。A.4

B.4.55

C.22.40

D.26.95答案:B解析:该企业出口应退税额320万元,免抵税额=380-320=60(万元)。

该企业应纳城建税=(60+5)×7%=4.55(万元)。 -

第5题:

某自营出口的生产企业(位于市区)为增值税一般纳税人,2018 年 10 月应纳增值税-89 万元,出口自产货物免抵退税额 120 万元;将其自行研发的符合条件的节能环保技术转让给某科技开发公司,取得转让收入 60 万元,其中技术咨询收入 5 万元。对上述业务的税务处理,下列说法正确的有()。A.该企业的技术转让收入应缴纳增值税 3.6 万元

B.2018 年 10 月该企业应退增值税 120 万元

C.该企业的技术咨询收入应缴纳增值税 0.3 万元

D.2018 年 10 月该企业应缴纳城市维护建设税 2.17 万元

E.2018 年 10 月该企业应缴纳教育费附加 0.93 万元答案:D,E解析:纳税人提供技术转让、技术开发和与之相关的技术咨询、技术服务业务取得的收入,免征增值税。

应纳增值税=-89(万元),89 万元<120 万元,则 2018 年 10 月该企业应退增值税 89 万元,免抵税额=120-89=31(万元)。该企业应缴纳城市维护建设税=31×7%=2.17(万元);该企业应缴纳教育费附加=31×3%=0.93(万元)。 -

第6题:

位于市区的某生产企业为增值税一般纳税人,自营出口自产货物。2020年6月应纳增值税-320万元,出口货物“免抵退”税额380万元;本月税务检查时发现,上年销售自产应税消费品收入100万元未入账,被查补消费税(税率5%),并处以滞纳金和罚款共计1万元。6月该企业应纳城市维护建设税是( )万元。A.0

B.4.55

C.22.40

D.26.95答案:B解析:经国家税务总局正式审核批准的当期免抵的增值税额纳入城市维护建设税的计征范围。当期留抵税额<当期免抵退税额,则当期应退税额=320(万元),当期免抵税额=当期免抵退税额-当期应退税额=380-320=60(万元),查补消费税=100×5%=5(万元),应纳城市维护建设税=(60+5)×7%=4.55(万元)。 -

第7题:

某生产企业为增值税一般纳税人(位于市区),主要经营内销和出口业务,2007年4月实际缴纳增值税40万元,出口货物免抵税额4万元。另外,进口货物缴纳增值税17万元,缴纳消费税30万元。计算该企业2007年4月应纳城市维护建设税和教育费附加?

正确答案:应纳城建税=(40+4)*7%=3.08(万元)

应交教育费附加=(40+4)*3%= 1.32(万元) -

第8题:

多选题位于市区的某生产企业为增值税一般纳税人,主要经营货物内销和出口业务,其出口货物实行免抵退税办法。2019年4月,该企业在进行增值税免抵退税计算时得出:当期应纳增值税为-40万元,当期免抵退税额为50万元。不考虑企业其他业务,下列关于该企业相关税务处理的表述中,正确的有()。A当期应退还该企业增值税50万元

B当期应退还该企业增值税40万元

C当期应退还该企业城市维护建设税2.8万元

D当期该企业应缴纳城市维护建设税0.7万元

E当期该企业应缴纳教育费附加0.3万元

正确答案: B,C解析: -

第9题:

问答题某生产企业为增值税一般纳税人(位于市区),主要经营内销和出口业务,2007年4月实际缴纳增值税40万元,出口货物免抵税额4万元。另外,进口货物缴纳增值税17万元,缴纳消费税30万元。计算该企业2007年4月应纳城市维护建设税和教育费附加?正确答案: 应纳城建税=(40+4)*7%=3.08(万元)

应交教育费附加=(40+4)*3%= 1.32(万元)解析: 暂无解析 -

第10题:

单选题某生产企业为增值税一般纳税人(位于市区),主要经营内销和出口业务,2018年6月实际向税务机关缴纳增值税40万元,出口货物免抵税额4万元。另外,进口货物缴纳增值税16万元,缴纳消费税30万元。该企业2018年6月应缴纳城市维护建设税( )万元。A2.80

B3.08

C2.52

D5.81

正确答案: B解析:

城建税进口不征,出口不退;出口免抵的增值税应计算城建税。应纳城建税=(40+4)×7%=3.08(万元)。 -

第11题:

单选题位于市区的某生产企业为增值税一般纳税人,自营出口自产货物。2012年9月应纳增值税-320万元,出口货物“免抵退”税额380万元;本月税务检查时发现,2011年出租厂房的租金收入100万元未入账,被查补营业税。并处以滞纳金和罚款,2012年9月该企业应纳城市维护建设税( )万元。[2013年真题]A0

B4.55

C22.40

D26.95

正确答案: D解析:

该企业应纳增值税-320万元,免抵退税的限度380万元,320<380,故该企业当期实纳增值税为0,应退税额320万元,免抵税额=380-320=60(万元)。厂房租金补缴营业税=100×5%=5(万元)。该企业位于市区,城建税税率为7%,当期应纳城建税=(60+5)×7%=4.55(万元)。 -

第12题:

单选题位于市区的某生产企业为增值税一般纳税人,主要经营内销和出口业务。2017年2月应纳增值税-320万元,出口货物“免抵退”税额380万元;本月税务检查时发现,该企业转让一台2008年购入的机器设备,取得转让金额97.85万元未入账,被查补增值税,并处以滞纳金和罚款。2017年2月该企业应纳城市维护建设税()万元。(该企业转让机器设备,未放弃减税优惠)AO

B4.33

C5.20

D6.95

正确答案: C解析: 该企业应纳增值税-320万元,免抵退税额380万元,故该企业当期实纳增值税为0,应退税额320万元,免抵税额=380-320=60(万元)。转让机器设备收人补缴增值税=97.85/(1+3%)X2%=1.9(万元)。该企业位于市区,城建税税率为7%,2017年2月该企业应纳城市维护建设税=(60+1.9)X7%=4.33(万元)。 -

第13题:

某自营出口的生产企业(位于市区)为增值税一般纳税人,2010年10月应纳增值税-89万元,出口自产货物免抵退税额120万元;将其自行研发的符合条件的节能环保技术转让给某科技开发公司,取得转让收入60万元,其中技术咨询收入5万元。对上述业务的税务处理,下列说法正确的有( )。

A.该企业的技术转让收入应缴纳营业税2.75万元

B.2010年10月该企业应退增值税120万元

C.该企业的技术咨询收入应缴纳营业税0.25万元

D.2010年10月该企业应缴纳城市维护建设税2.17万元

E.2010年10月该企业应缴纳教育费附加0.93万元

正确答案:DE

[答案]:D, E

[解析]:

应纳增值税=-89(万元),89万元<120万元,则2010年10月该企业应退增值税89万元,免抵税额=120-89=31(万元)。对单位和个人(包括外商投资企业、外商投资设立的研究开发中心、外国企业和外籍个人)从事技术转让、技术开发业务和与之相关的技术咨询、技术服务业务取得的收入,免征营业税。该企业应缴纳城市维护建设税=31×7%=2.17(万元);该企业应缴纳教育费附加=31×3%=0.93(万元)。

-

第14题:

位于市区的某生产企业为增值税一般纳税人,自营出口自产货物。2019年4月应纳增值税-320万元,出口货物“免抵退”税额380万元。2019年4月该企业应纳城市维护建设税( )万元。A.0

B.4.20

C.22.40

D.26.95答案:B解析:经国家税务总局正式审核批准的当期免抵的增值税额纳入城市维护建设税的计征范围。当期留抵税额<当期免抵退税额,则当期应退税额=320(万元),当期免抵税额=当期免抵退税额-当期应退税额=380-320=60(万元),应纳城市维护建设税=60×7%=4.2(万元) -

第15题:

位于市区的某生产企业为增值税一般纳税人,自营出口自产货物。2019年4月应纳增值税20万元,出口货物“免抵退”税额380万元。2019年4月该企业应纳城市维护建设税( )万元。A.0

B.1.40

C.26.60

D.28.00答案:D解析:经国家税务总局正式审核批准的当期免抵的增值税额纳入城市维护建设税的计征范围。当期免抵税额=380(万元),应纳城市维护建设税=(20+380)×7%=28(万元) -

第16题:

(2008年)某生产企业为增值税一般纳税人(位于市区),主要经营内销和出口业务,2007年4月实际缴纳增值税40万元,出口货物免抵税额4万元。另外,进口货物缴纳增值税17万元、缴纳消费税30万元。该企业2007年4月应纳城市维护建设税( )万元。A.2.80

B.3.08

C.2.52

D.5.81答案:B解析:应纳城市维护建设税=(40+4)×7%=3.08(万元)。 -

第17题:

(2013年)位于市区的某生产企业为增值税一般纳税人,自营出口自产货物。2019年9月应纳增值税-320万元,出口货物“免抵退”税额380万元;本月税务检查时发现,上年出租厂房的租金收入105万元未入账,被査补增值税(简易计税方法),并处以滞纳金和罚款。9月该企业应纳城市维护建设税( )万元。A.0

B.4.55

C.22.4

D.26.95答案:B解析:经税务局正式审核批准的当期免抵的增值税额纳入城市维护建设税的计征范围。当期留抵税额<当期免抵退税额,则当期应退税额=320(万元),当期免抵税额=当期免抵退税额-当期应退税额=380-320=60(万元),查补增值税=105/(1+5%)×5%=5(万元),应纳城市维护建设税=(60+5)×7%=4.55(万元)。 -

第18题:

位于市区的某自营出口生产企业,2019年1月增值税应纳税额为-280万元,出口货物的“免抵退”税额为400万元。下列各项中,符合税法相关规定的有( )。A.该企业出口自产应税消费品适用消费税免税政策

B.应退该企业增值税税额为280万元

C.该企业应缴纳的教育费附加为8.52万元

D.该企业应缴纳的城市维护建设税为8.4万元答案:A,B,D解析:首先,生产企业自产应税消费品出口,消费税适用免税政策,所以A选项正确;其次,增值税应纳税额-280万元的绝对值小于400万元(出口货物的“免抵退”税额),当期应退税额为280万元,所以B选项正确,同时计算出该企业的免抵税额=400-280=120(万元);最后,因为当期应纳增值税为负数,该企业计算城建税和教育费附加的基数仅为该企业的免抵税额,教育费附加=120×3%=3.6(万元),所以C选项错误;城建税=120×7%=8.4(万元),所以D选项正确。 -

第19题:

单选题位于市区的某生产企业为增值税一般纳税人,主要经营内销和出口业务。2014年9月应纳增值税-320万元,出口货物"免抵退"税额380万元;本月税务检查时发现,该企业2012年出租厂房的租金收入100万元未入账,被查补营业税,并处以滞纳金和罚款。2014年9月该企业应纳城市维护建设税()万元。A0

B4.55

C22.40

D26.95

正确答案: A解析: 该企业应纳增值税-320万元,免抵退税额380万元,故该企业当期实纳增值税为0,应退税额320万元,免抵税额=380-320=60(万元)。厂房租金收入补缴营业税=100×5%=5(万元)。该企业位于市区,城建税税率为7%,2014年9月该企业应纳城市维护建设税=(60+5)×7%=4.55(万元)。 -

第20题:

单选题位于市区的某自营出口的实木地板生产企业系增值税一般纳税人,经营内销与出口业务。2019年4月增值税应纳税额为-50万元,当期出口货物免抵退税额为60万元;当月内销实木地板取得不含增值税收入20万元,实木地板的消费税税率为5%。该企业当月应缴纳城建税()万元。A0.55

B0.77

C3.57

D4.27

正确答案: C解析: -

第21题:

单选题位于市区的某生产企业为增值税一般纳税人,自营出口自产货物。2016年9月应纳增值税-320万元,出口货物“免抵退”税额380万元;当月实际缴纳消费税100万元。本月税务检查时发现,2016年7月出租厂房的租金收入100万元未入账,被查补增值税,并处以滞纳金和罚款。该企业出租不动产,选择适用简易计税方法。2016年9月该企业应纳城建税、教育费附加和地方教育附加()万元。A7.35

B19.80

C22.40

D26.95

正确答案: A解析: 经国家税务总局正式审核批准的当期免抵的增值税额纳入城市维护建设税的计征范围。当期留抵税额<当期免抵退税额.则当期应退税额=320(万元),当期免抵税额=当期免抵退税额-当期应退税额=380-320=60(万元)。一般纳税人出租其2016年4月30日前取得的不动产,可以选择适用简易计税方法,按照5%的征收率计算应纳税额。出租厂房应纳增值税=100X5%=5(万元),应纳城建税、教育费附加和地方教育附加=(100+60+5)X(7%+3%+2%)=19.80(万元)。 -

第22题:

单选题某生产企业为增值税一般纳税人(位于市区),主要经营内销和出口业务,2017年3月实际向税务机关缴纳增值税40万元,出口货物免抵税额4万元。另外,进口应税消费品缴纳增值税17万元,缴纳消费税30万元。该企业2017年3月应缴纳城市维护建设税()万元。A2.80

B3.08

C2.52

D5.81

正确答案: B解析: 城建税进口不征,出口不退;出口免抵的增值税应计征城建税。应纳城建税=(40+4)X7%=3.08(万元)。 -

第23题:

多选题位于市区的某自营出口生产企业,2018年11月增值税应纳税额为-280万元,出口货物的“免抵退”税额为400万元。下列各项中,符合税法相关规定的有( )。A该企业出口自产应税消费品适用消费税免税政策

B应退该企业增值税税额为280万元

C该企业应缴纳的教育费附加为8.52万元

D该企业应缴纳的城市维护建设税为8.4万元

正确答案: D,C解析:

A项,生产企业自产应税消费品出口,消费税适用免税政策;B项,增值税应纳税额-280万元的绝对值小于400万元(出口货物的“免抵退”税额),当期应退税额为280万元,同时计算出该企业的免抵税额=400-280=120(万元);C项,因为当期应纳增值税为负数,该企业计算城建税和教育费附加的基数仅为该企业的免抵税额,教育费附加=120×3%=3.6(万元);D项,城建税=120×7%=8.4(万元)。