甲公司目前有债务资金2000万元(年利息200万元),普通股股数3000万股。该公司由于有一个较好的新投资项目,需要追加筹资1500万元,企业所得税税率为25%,有两种筹资方案:A方案:增发普通股300万股,每股发行价5元。B方案:向银行取得长期借款1500万元,利息率10%。【要求】计算长期债务和普通股筹资方式的每股收益无差别点,并根据每股收益分析法确定甲公司应该选择的方案;

题目

A方案:增发普通股300万股,每股发行价5元。

B方案:向银行取得长期借款1500万元,利息率10%。

【要求】

计算长期债务和普通股筹资方式的每股收益无差别点,并根据每股收益分析法确定甲公司应该选择的方案;

相似考题

更多“甲公司目前有债务资金2000万元(年利息200万元),普通股股数3000万股。该公司由于有一个较好的新投资项目,需要追加筹资1500万元,企业所得税税率为25%,有两种筹资方案: ”相关问题

-

第1题:

.DL公司2008年度的销售收入为1000万元,利息费用60万元,实现净利润105万元,2008年发行在外普通股加权平均股数为200万股,不存在优先股。2009年公司为了使销售收入达到1500万元,需要增加资金300万元。这些资金有两种筹集方案:

(方案1)通过增加借款取得,利息率为10%;

(方案2)通过增发普通股股票取得,预计发行价格为10元/股。

假设固定生产经营成本可以维持在2008年200万元/年的水平,变动成本率也可以维持2008年的水平,如果不增加借款,则2009年的利息费用为70万元,该公司所得税率为25%,不考虑筹资费用。

要求:计算每股收益无差别点时的销售收人并据此确定筹资方案。

正确答案:

2008年的税前利润=净利润/(1-所得税率)=105/(1-25%)=140(万元)

息税前利润=税前利润+利息费用=140+60=200(万元)

息税前利润=销售收入×(1-变动成本率)-固定生产经营成本

200=1000×(1-变动成本率)=200

变动成本率=60%

增发股份=300/10=30(万股)

增加利息=300×10%=30(万元)

设每股收益无差别点销售收入为S:

则:[S×(1-60%)-200-70-30)]×(1-25%)/200

=[S×(1-60%)-200-70]×(1-25%)/(200+30)

解方程:

每股收益无差别点的销售收入=1250(万元)

由于预计的销售收入1500万元大于每股收益无差别点的销售收入1250万元,所以,应该选择增加借款的筹资方案,即选择方案1。 -

第2题:

某公司原有资本700万元,其中债务资本200万元(每年负担利息24万元),普通股资本500万元(发行普通股10万股,每股面值50元),优先股股利为15万元,所得税税率为25%。由于扩大业务,需追加筹资200万元,其筹资方式有两个:一是全部按面值发行普通股:增发4万股,每股面值50元;二是全部筹借长期债务:债务利率为8%,则两种筹资方式每股收益无差别点的息税前利润为( )万元。A.110

B.60

C.100

D.80答案:C解析:借款筹资方式的每股收益=[(EBIT-24-200×8%)×(1-25%)-15]/10,权益筹资方式的每股收益=[(EBIT-24)×(1-25%)-15]/(10+4),令两者相等,解得EBIT=100(万元)。 -

第3题:

甲公司2018年度销售收入800万元,固定性经营成本为100万元,变动成本率为60%,普通股股数为60万股,发行债券200万元,票面年利率为10%,优先股股数为100万股,年股息率为10%。2018年度发生的利息费用和优先股股利在2019年度保持不变。公司准备新开发一个投资项目,项目所需投资为500万元,预计项目投产后可使企业的年息税前利润达到300万元;投资所需资金有下列两种方案可供选择:

方案1:发行债券500万元,票面年利率10%;

方案2:增发普通股,预计发行价格为每股25元。

该公司适用的企业所得税税率为25%,不考虑筹资费用和其他相关税费。

根据上述资料,回答下列问题:

该公司最佳的筹资方案为( )。A.方案1

B.方案2

C.难以确定

D.方案1与方案2一样好答案:解析:由于预计的EBIT(300万元)大于每股收益无差别点的息税前利润(233.33万元),所以应采用负债筹资,即方案1。 -

第4题:

甲公司发行在外的普通股总股数为3000万股,其全部债务为6000万元(年利息率为6%)。公司因业务发展需要追加筹资2400万元,有两种方案选择:

A方案:增发普通股600万股,每股发行价4元。

B方案:按面值发行债券2400万元,票面利率为8%。

公司采用资本结构优化的每股收益分析法进行方案选择。假设发行股票和发行债券的筹资费忽略不计,经测算,追加筹资后公司销售额可以达到3600万元,变动成本率为50%,固定成本总额为600万元,公司适用的企业所得税税率为25%。

要求:

(1)计算两种方案的每股收益无差别点(即两种方案的每股收益相等时的息税前利润)。

(2)计算公司追加筹资后的预计息税前利润。

(3)根据要求(1)和要求(2)的计算结果,判断公司应当选择何种筹资方案,并说明理由。答案:解析:(1)A方案总股数=3000+600=3600(万股)

A方案总利息=6000×6%=360(万元)

B方案总股数=3000万股

B方案总利息=6000×6%+2400×8%=552(万元)

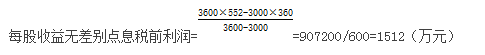

或者:(EBIT-6000×6%)×(1-25%)/(3000+600)=(EBIT-6000×6%-2400×8%)×(1-25%)/3000

解得:EBIT=1512(万元)

(2)追加筹资后的预计息税前利润=3600×(1-50%)-600=1200(万元)

(3)选择A方案。因为追加筹资后的预计息税前利润1200万元小于每股收益无差别点息税前利润1512万元,所以应当选择利息小的股权筹资方式,即选择A方案。 -

第5题:

甲公司发行普通股3000 万股,全部债务6000 (利息率6%)万元。现计划追加筹资2400万元

方案A:增发普通股600 万股,股价4 元/股。方案B:债务筹资2400 万元,利息率8%。采用资本结构优化毎股收益分析,追加筹资后销售收入达到3600 万元,变动成本率50%,固定成本600 万元,企业所得税税率25%。

问: (1) 两方案每股收益无差别点。

(2). 追加筹资后的息税前利润

(3). 优先选择哪个方案?答案:解析:(1)(EBIT- 6000*6%) * (1-25%) /(3000+600) = (EBIT - 6000*6% -2400x8*) x (1-25%) /3000求出EBIT= 1512 (万元)

(2)追加筹资后的息税前利润= 3600* (1-50%) - 600=1200 (万元)

(3)因为1200 小于每股收益无差别点EBIT(1512 万元),运用权益筹资可以获得更高的每股收益,因此选择方案A。

考点:每股收益无差别点的计算和运用。

(1)含义:不同筹资方式下每股收益都相等时的息税前利润或业务量水平。

(2)计算思路:令两个方案每股收益相等,求息税前利润。

(3)计算公式

[(EBIT-I1)(1-T)-DP1]/N1= [(EBIT-I2)(1-T)-DP2]/N2

【提示1】上述公式中涉及的利息、优先股股息以及普通股股数,都是针对全部资本而言的,即包括原有资本与追加筹资的情况。

【提示2】上述公式中如果涉及债券的利息,应该使用面值和票面利率进行计算。

(4)决策原则

①预期息税前利润或业务量大于每股收益无差别点时,应选择债务筹资方案(财务杠杆效应较大);

②反之,应选择股权筹资方案(财务杠杆效应较小)。

【提示】决策时,预期息税前利润是指追加筹资后总的息税前利润(不是指增加的息税前利润)。

(5)计算每股收益无差别点的业务量水平:根据EBIT=(P-VC)Q-F,求Q 即可。 -

第6题:

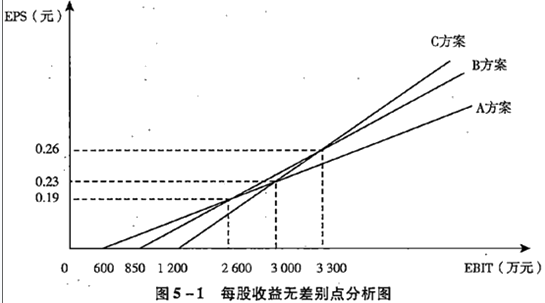

乙公司目前有债务资金4000万元(年利息400万元);普通股资本6000万股。由于扩大经营规模,需要追加筹资8000万元,所得税税率25%,不考虑筹资费用因素。有三种筹资方案:

A方案:增发普通股2000万股,每股发行价3元;同时向银行借款2000万元,利率保持原来的10%。

B方案:增发普通股1000万股,每股发行价3元;同时溢价发行5000万元面值为3000万元的公司债券,票面利率15%。

C方案:不增发普通股,溢价发行6000万元面值为4000万元的公司债券,票面利率15%;由于受债券发行数额的限制,需要补充向银行借款2000万元,利率10%。

要求:根据每股收益分析法进行筹资决策分析。答案:解析:

『决策』

当EBIT<2600万元时,应选择A方案筹资

当2600<EBIT<3300万元时,应选择B方案筹资

当EBIT>3300万元时,应选择C方案筹资 -

第7题:

某企业目前资本结构为:总资本2500万元,其中债务资本1000万元(年利息100万元);普通股资本1500万元(300万股)。为了使今年的息税前利润达到2000万元,需要追加筹资400万元;已知所得税率25%,不考虑筹资费用因素。有两种筹资方案: 甲方案:增发普通股100万股,每股发行价2元;同时向银行借款200万元,利率保持原来的10%。 乙方案:溢价发行300万元面值为200万元的公司债券,票面利率15%;同时按面值发行优先股100万元,优先股股利率10%。

要求:

(1)计算两种筹资方案筹资后的每股收益,并以每股收益为标准选择最优的筹资方案;

(2)计算筹资后的财务杠杆系数;

(3)假设明年的利息费用保持与今年筹资后的利息费用相等,优先股股利不变,普通股股数不变,明年的息税前利润增长率为10%,计算明年的每股收益。答案:解析:1.甲方案筹资后的每股收益=(2000-100-200×10%)×(1-25%)/(300+100)=3.53(元)(0.5分) 乙方案筹资后的每股收益=[(2000-100-200×15%)×(1-25%)-100×10%]/300=4.64(元)(0.5分) 由于乙方案筹资后的每股收益较高,因此,最优的筹资方案为选择乙方案。(1分)

2.筹资后的财务杠杆系数 =息税前利润/(息税前利润-利息-税前优先股股利) =2000/(2000-100-200×15%-100×10%/0.75) =1.08(2分)

3.明年的每股收益增长率=10%×1.08=10.8%(0.5分) 明年的每股收益=4.64×(1+10.8%)=5.14(元)(0.5分) 或者: 明年的每股收益={[2000×(1+10%)-100-200×15%]×(1-25%)-100×10%}/300=5.14(元) -

第8题:

某建设集团股份有限公司目前的资金来源包括:权益资金3000万元,资金成本率为20%:债务资金1000万元,平均利息率为10%。

该公司现在拟筹资2000万元用于某项目投资,该项目的预计投资报酬率为15%。该项目备选的筹资方案有两个:

方案1:按11%的利率平价发行债券2000万元;

方案2:发行股票融资2000万元

该公司适用的所得税税率为25%;证券发行费可忽略不计:权益资金成本率保持20%不变。

若公司采用发行债券融资方案,对企业的好处为( )。A.债券利息具有抵税的作用

B.不影响股东对企业的控制权

C.发行债券融资的限制条件较少

D.发行债券的资金成本率高于预计投资报酬率答案:A,B解析:此题考查债券融资方案的优点。与股票筹资相比,债券的利息率较低,可降低资金成本。债券利息可作为费用列支,这会降低企业所缴纳的所得税:发行债券筹资不会影响企业所有者对企业的控制权:当企业投资报酬率大于债券利息率时,由于财务杠杆的作用,企业自有资金收益率会得到提高。 -

第9题:

某公司目前的资金来源包括:权益资金1500万元,资金成本率为20%;债务资金500万元,平均利息率为10%。该公司现在拟筹资1000万元用于某项目投资,该项目的预计投资报酬率为15%,该项目备选的筹资方案有两个:方案1:按11%的利率平价发行债券1000万元;方案2:发行股票融资1000万元。该公司适用的所得税税率为25%;证券发行费可忽略不计;权益资金成本率保持20%不变。

根据以上资料,回答下列问题:

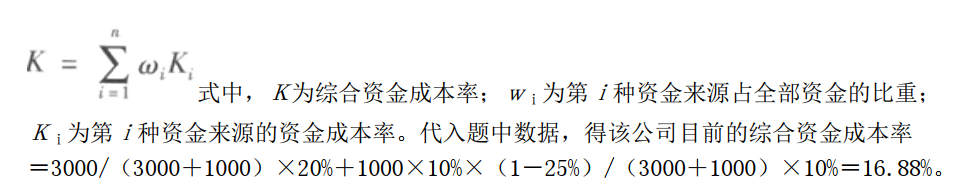

该公司目前综合资金成本率为( )。A.12.75%

B.14.00%

C.16.88%

D.17.28%答案:C解析:根据公式:K=i(1-T)/(1-.f),得出:债券资金成本率=10%× 本率=1/4×7.5%+3/4×20%=16.88%。 -

第10题:

某公司原有资本700万元,其中债务资本200万元(每年负担利息24万元),普通股资本500万元(发行普通股10万股,每股发行价格50元),所得税税率为25%。由于扩大业务,需要追加筹资200万元,其筹资方式有两个:一是全部按50元的价格发行普通股;二是全部筹措长期债务:债务利率为8%,则两种筹资方式每股收益无差别点的息税前利润为( )万元。A.80

B.60

C.100

D.110答案:A解析:筹措长期债务后的每股收益=(EBIT-24-200×8%)×(1-25%)/10,发行普通股后的每股收益=(EBIT-24)×(1-25%)/(10+200/50),令两者相等,解得EBIT=80万元。 -

第11题:

A公司2009年资本总额为1000万元,其中普通股600万元(24万股),债务400万元。债务利率为10%,假定公司所得税税率25%。该公司2010年预定将资本总额增至1200万元,需追加资本200万元。 现有两个追加筹资方案可供选择:(1)发行债券,年利率12%, (2)增发普通股8万股。预计2010年息税前利润为200万元。 要求:用每股利润分析法选择追加筹资的方案。

正确答案: 计算每股利润无差别点的息税前利润,其计算公式为

将题目已知数代入

EBIT=136(万元)

2010年息税前利润为200万元>无差别点136万元

发行普通股的每股利润=[(200-40)×(1-25%)]/(24+8)=3.75(元)

发行公司债的每股利润=[(200-40-24)×(1-25%)]/24=4.25(元)

发行公司债的每股利润>发行普通股的每股利润

故,采用发行公司债较为有利。 -

第12题:

单选题某公司原有资本700万元,其中债务资本200万元(每年负担利息24万元),普通股资本500万元(发行普通股10万股,每股面值50元),所得税税率为25%。由于扩大业务,需追加筹资200万元,其筹资方式有两个:一是全部按面值发行普通股:增发4万股,每股面值50元;二是全部筹借长期债务:债务利率为8%,则两种筹资方式每股收益无差别点的息税前利润为()万元。A110

B60

C100

D80

正确答案: D解析: 借款筹资方式的每股收益=[(EBIT-24-200×8%)×(1-25%)]/10,权益筹资方式的每股收益=[(EBIT-24)×(1-25%)]/(10+4),令两者相等,解得EBIT=80万元。 -

第13题:

甲公司2018年度销售收入800万元,固定性经营成本为100万元,变动成本率为60%,普通股股数为60万股,发行债券200万元,票面年利率为10%,优先股股数为100万股,年股息率为10%。2018年度发生的利息费用和优先股股利在2019年度保持不变。公司准备新开发一个投资项目,项目所需投资为500万元,预计项目投产后可使企业的年息税前利润达到300万元;投资所需资金有下列两种方案可供选择:

方案1:发行债券500万元,票面年利率10%;

方案2:增发普通股,预计发行价格为每股25元。

该公司适用的企业所得税税率为25%,不考虑筹资费用和其他相关税费。

根据上述资料,回答下列问题:

甲公司筹资前的息税前利润是( )万元。A.240

B.220

C.280

D.250答案:B解析:息税前利润=800×(1-60%)-100=220(万元) -

第14题:

甲公司2018年度销售收入800万元,固定性经营成本为100万元,变动成本率为60%,普通股股数为60万股,发行债券200万元,票面年利率为10%,优先股股数为100万股,年股息率为10%。2018年度发生的利息费用和优先股股利在2019年度保持不变。公司准备新开发一个投资项目,项目所需投资为500万元,预计项目投产后可使企业的年息税前利润达到300万元;投资所需资金有下列两种方案可供选择:

方案1:发行债券500万元,票面年利率10%;

方案2:增发普通股,预计发行价格为每股25元。

该公司适用的企业所得税税率为25%,不考虑筹资费用和其他相关税费。

根据上述资料,回答下列问题:

采用方案2筹资后的普通股股数为( )万股。A.75

B.65

C.80

D.90答案:C解析:公司目前股数60万股,追加股票投资后股数=60+500/25=80(万股) -

第15题:

甲公司2018年度销售收入800万元,固定性经营成本为100万元,变动成本率为60%,普通股股数为60万股,发行债券200万元,票面年利率为10%,优先股股数为100万股,年股息率为10%。2018年度发生的利息费用和优先股股利在2019年度保持不变。公司准备新开发一个投资项目,项目所需投资为500万元,预计项目投产后可使企业的年息税前利润达到300万元;投资所需资金有下列两种方案可供选择:

方案1:发行债券500万元,票面年利率10%;

方案2:增发普通股,预计发行价格为每股25元。

该公司适用的企业所得税税率为25%,不考虑筹资费用和其他相关税费。

根据上述资料,回答下列问题:

两种筹资方案的每股收益无差别点息税前利润为( )万元。A.233.33

B.245.56

C.287.42

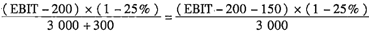

D.265.63答案:A解析:[(息税前利润-200×10%)×(1-25%)-100×10%]/(60+500/25)=[(息税前利润-200×10%-500×10%)×(1-25%)-100×10%]/60

每股收益无差别点的息税前利润=233.33(万元) -

第16题:

甲公司目前有债务资金2000万元(年利息200万元),普通股股数3000万股。该公司由于有一个较好的新投资项目,需要追加筹资1500万元,企业所得税税率为25%,有两种筹资方案:

A方案:增发普通股300万股,每股发行价5元。

B方案:向银行取得长期借款1500万元,利息率10%。

【要求】

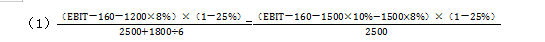

(1)计算长期债务和普通股筹资方式的每股收益无差别点,并根据每股收益分析法确定甲公司应该选择的方案;

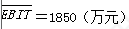

(2)根据财务人员测算,追加筹资后销售额可望达到6000万元,变动成本率60%,固定成本为1000万元,企业所得税税率为25%,不考虑筹资费用因素。每股收益无差别点的息税前利润为1850万元。

(3)其他条件不变,若追加投资后预期销售额为9000万元,分析企业应该选择哪种方案。答案:解析:(1)A方案:

每股收益 =(EBIT-200)×(1-25%)÷(3000+300)

B方案:

每股收益 =(EBIT-200-1500×10%)×(1-25%)÷3000

得:

A方案:每股收益 =(1850-200)×(1-25%)÷3300 =0.375(元/股)

B方案:每股收益 =(1850-200-150)×(1-25%)÷3000 = 0.375(元/股) -

第17题:

甲公司目前的资本结构是:总资本5000万元,其中债务资本是2000万元(年利息160万元),普通股股本2500万元(每股面值1元),留存收益500万元。甲公司目前的销量为10万件,每件产品售价为120元,单位变动成本为50元,固定成本为150万元,甲公司准备扩大经营规模,需要追加筹资3000万元,所得税税率为25%,不考虑发行费用,有两种筹资方案可供选择:

方案一:增发普通股股票1800万元,每股发行价6元,同时向银行借款1200万元,利率为8%;

方案二:平价发行债券1500万元,票面利率为10%,同时向银行借款1500万元,利率为8%。

要求:

(1)计算方案一和方案二的每股收益无差别点息税前利润;

(4)计算方案一和方案二每股收益相等时的销售量;

(3)如果不考虑风险,追加投资后产品的销售量会增加15万件,甲公司应如何筹资。答案:解析:

解得:EBIT=1880(万元)

(2)设两种方案每股收益相等时的销售量为Q,则:

(120-50)×Q-150=1880

解得:Q=29(万件)

(3)追加投资后的销售量=10+15=25(万件)

追加投资后的销售量25万件小于每股收益相等时的销售量29万件,所以甲公司应该选择财务杠杆小的方案进行筹资,即选择方案一进行筹资。 -

第18题:

(2019年)甲公司发行在外的普通股总股数为3000万股,全部债务为6000万(年利息率为6%),因业务发展需要,追加筹资2400万元,有AB两个方案:

A方案:发行普通股600万股,每股4元。

B方案:按面值发行债券2400万,票面利率8%。

公司采用资本结构优化的每股收益分析法进行方案选择,假设不考虑两个方案的筹资费用,公司追加投资后的销售总额达到3600万元,变动成本率为50%,固定成本为600万元,企业所得税税率为25%。

要求:

(1)计算两种方案的每股收益无差别点的息税前利润。

(2)公司追加筹资后,计算预计息税前利润。

(3)根据前两个问题计算的结果,选择最优方案。答案:解析:(1)(EBIT-6000×6%)×(1-25%)/(3000+600)=(EBIT-6000×6%-2400×8%)×(1-25%)/3000

解得:每股收益无差别点的息税前利润=1512(万元)

(2)预计息税前利润=3600×(1-50%)-600=1200(万元)

(3)由于预计的息税前利润小于每股收益无差别点的息税前利润,所以,应该选择发行普通股的方案。 -

第19题:

某建设集团股份有限公司目前的资金来源包括:权益资金3000万元,资金成本率为20%:债务资金1000万元,平均利息率为10%。

该公司现在拟筹资2000万元用于某项目投资,该项目的预计投资报酬率为15%。该项目备选的筹资方案有两个:

方案1:按11%的利率平价发行债券2000万元;

方案2:发行股票融资2000万元

该公司适用的所得税税率为25%;证券发行费可忽略不计:权益资金成本率保持20%不变。

若采用股票融资方案(方案2),该公司的综合资金成本率为( )。A.13.67%

B.14.00%

C.15.50%

D.17.92%答案:D解析:此题考查总和资金成本。采用方案2的综合成本率为:20%×5000÷(5000+1000)+10%×(1-25%)×1000÷6000=17.92%。 -

第20题:

某公司目前的资金来源包括:权益资金1500万元,资金成本率为20%;债务资金500万元,平均利息率为10%。该公司现在拟筹资1000万元用于某项目投资,该项目的预计投资报酬率为15%,该项目备选的筹资方案有两个:方案1:按11%的利率平价发行债券1000万元;方案2:发行股票融资1000万元。该公司适用的所得税税率为25%;证券发行费可忽略不计;权益资金成本率保持20%不变。

根据以上资料,回答下列问题:

若采用债券融资方案(方案1),该公司的综合资金成本率为( )。A.10.33%

B.13.67%

C.14.00%

D.15.50%答案:C解析:债券资金成本率=11%×(1-25%)/(1-0)=8.25%。综合资金成本率=1/6×7.5%+3/6×20%+2/6×8.25%=14.00%。 -

第21题:

某建设集团股份有限公司目前的资金来源包括:权益资金3000万元,资金成本率为20%,债务资金1000万元,平均利息率为10%。

该公司现在拟筹资2000万元用于某项目投资,该项目的预计投资报酬率为15%,该项目备选的筹资方案有两个:

方案1:按11%的利率平价发行债券2000万元;

方案2:发行股票融资2000万元。

该公司适用的所得税税率为25%,证券发行费可忽略不计;权益资金成本保持20%不变。

该公司目前的综合资金成本率为()。A.13.75%

B.15.00%

C.16.88%

D.17.5%答案:C解析:综合资金成本率通常是用加权平均来计算的,其计算公式如下:

-

第22题:

某公司拥有长期资金17000万元,其资金结构为:长期债务2000万元,普通股15000万元。现准备追加融资3000万元,有三种融资方案可供选择:增发普通股、增加长期债务、发行优先股。企业适用所得税税率为25%。公司目前和追加融资后的资金结构如下表,分析哪种融资方案更优。

答案:解析:1.增加普通股与增加长期债务两种增资方式下的每股利润无差别点为:(EBIT-180)(1-25%)/2400=(EBIT-450)(1-25%)/2000,解得EBIT=1800(万元)因此,当息税前利润大于1800万元时,采用增加长期债务的方式融资更优,反之,则采用增加普通股的方式融资更优。

答案:解析:1.增加普通股与增加长期债务两种增资方式下的每股利润无差别点为:(EBIT-180)(1-25%)/2400=(EBIT-450)(1-25%)/2000,解得EBIT=1800(万元)因此,当息税前利润大于1800万元时,采用增加长期债务的方式融资更优,反之,则采用增加普通股的方式融资更优。

2.增发普通股与发行优先股两种增资方式下的每股利润无差别点为:(EBIT-180)(1—25%)/2400=[(EIB7T-180)(1—25%)—300]/2000,解得EBIT=2580(万元)因此,当息税前利润大于2580万元时,采用增加优先股的方式融资更优,反之,则采用增加普通股的方式融资更优。 -

第23题:

A公司2009年资本总额为1000万元,其中普通股600万元(20万股),债务400万元。债务利率为10%,假定公司所得税税率25%。该公司2010年预定将资本总额增至1200万元,需追加资本200万元。现有两个追加筹资方案可供选择:(1)发行债券,年利率12%,(2)增发普通股10万股。预计2010年息税前利润为400万元。 要求:用每股利润分析法选择追加筹资的方案。

正确答案: 计算每股利润无差别点的息税前利润,其计算公式为

将题目已知数代入

EBIT=112(万元)

2010年息税前利润为400万元>无差别点112万元

发行普通股的每股利润=[(400-40)×(1-25%)]/(20+10)=9(元)

发行公司债的每股利润=[(400-40-24)×(1-25%)]/20=12.6(元)

发行公司债的每股利润>发行普通股的每股利润

故,采用发行公司债较为有利。