单选题甲卷烟厂为增值税一般纳税人,受托加工一批烟丝,委托方提供的烟叶成本 49140 元,甲卷烟厂收取含增值税加工费 2457 元。已知增值税税率为 13%,消费税税率为 30%,无同类烟丝销售价格。计算甲卷烟厂该笔业务应代收代缴消费税税额的下列算式中,正确的是()。A [49140+2457÷(1+13%)]÷(1-30%)×30%B (49140+2457)÷(1-30%)×30%C 49140÷(1-30%)×30%D [(49140+2457)÷(1+13%)]÷(1-30%)×30%

题目

[49140+2457÷(1+13%)]÷(1-30%)×30%

(49140+2457)÷(1-30%)×30%

49140÷(1-30%)×30%

[(49140+2457)÷(1+13%)]÷(1-30%)×30%

相似考题

更多“甲卷烟厂为增值税一般纳税人,受托加工一批烟丝,委托方提供的烟叶成本 49140 元,甲卷烟厂收取含增值税加工费 2457”相关问题

-

第1题:

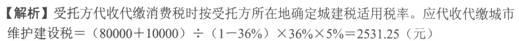

某市卷烟厂2012年1月委托某县城卷烟厂加工一批雪茄烟,委托方提供原材料烟叶成本80000元,支付加工费10000元(不含增值税),雪茄烟消费税税率为36%,受托方无雪茄烟同类产品市场价格。受托方代收代缴消费税时应代收代缴的城市维护建设税为( )元。

A.975

B.1200

C.1275

D.2531.25

正确答案:D

-

第2题:

2019 年 4 月,某卷烟厂(一般纳税人)委托某烟丝加工厂(小规模纳税人)加工一批烟丝,卷烟厂提供的烟叶在委托加工合同上注明成本 8 万元。烟丝加工完,卷烟厂提货时,加工厂收取加工费,开具普通发票上注明金额 1.272 万元,并代收代缴了烟丝的消费税。卷烟厂将这批加工收回的烟丝 50%对外直接销售,收入 6.5 万元,另 50%当月全部用于生产卷烟。本月销售卷烟 40 标准箱,取得不含税收入 80 万元。要求:根据以上业务计算:受托方应纳的增值税额(烟丝消费税税率为 30%,卷烟消费税税率为 45%,固定税额为每标准箱 150 元)答案:解析:受托方应纳增值税:1.272×3%=0.04(万元) -

第3题:

位于市区的甲卷烟厂和乙卷烟批发企业均为增值税一般纳税人。甲卷烟厂主要生产销售同一牌号规格的卷烟。2019年4月甲卷烟厂发生以下业务:

(1)从烟农手中购进一批烟叶用于生产烟丝并于当月领用,农产品收购发票上注明价款30万元、价外补贴3万元,将烟叶运回企业,支付不含税运输费1万元,取得增值税一般纳税人开具的增值税专用发票。

(2)委托某县的丙加工厂(增值税一般纳税人)加工一批烟丝,卷烟厂提供的烟叶成本为22万元,支付不含税加工费和代垫辅料费6万元,取得增值税专用发票(丙加工厂无同类烟丝的销售价格);卷烟厂收回烟丝后,将其中50%对外销售,取得不含税收入24万元;领用剩余50%的烟丝继续生产卷烟。

(3)向乙卷烟批发企业销售卷烟500标准箱,开具的增值税专用发票上注明价款1250万元;为了维持良好的合作关系,另赠送20标准箱卷烟给乙卷烟批发企业,赠送的20标准箱卷烟未开具发票。乙卷烟批发企业将100标准箱卷烟批发给卷烟零售商,开具的增值税专用发票上注明的金额300万元。

(4)受托加工一批雪茄烟,委托方提供的烟叶成本为15万元,本月完成加工并开具增值税专用发票,注明收取的加工费及代垫辅料费价款为6万元、增值税0.78万元,甲卷烟厂没有同类雪茄烟的销售价格。

其他相关资料:烟叶税的税率为20%;1标准箱卷烟=250标准条;卷烟生产环节适用的消费税税率为56%加0.6元/标准条;卷烟批发环节的消费税税率为11%加1元/标准条;烟丝的消费税税率为30%;雪茄烟的消费税税率为36%。

要求:根据上述资料,回答下列问题。

(3)甲卷烟厂受托加工雪茄烟应代收代缴的消费税为( )万元。A.11.81

B.9

C.7.56

D.12.39答案:A解析:甲卷烟厂受托加工雪茄烟应代收代缴的消费税=(15+6)÷(1-36%)×36%=11.81(万元)。 -

第4题:

甲卷烟厂(增值税一般纳税人)2019年3月委托乙加工厂加工烟丝,甲卷烟厂提供的原材料成本为6万元,当月加工完毕,支付乙加工厂不含税加工费1万元。乙加工厂按规定代收代缴了消费税。甲卷烟厂将收回的烟丝用于继续生产甲类卷烟3标准箱,并于当月全部销售,取得不含税收入6万元。甲卷烟厂当月应缴纳消费税( )万元。A.0.37

B.0.41

C.3.36

D.3.41答案:B解析:甲卷烟厂当月应缴纳消费税=6×56%+3×150÷10000-(6+1)÷(1-30%)×30%=0.41(万元)。 -

第5题:

(2019年)甲卷烟厂为增值税一般纳税人,2019年5月税务机关发现其3月接受乙厂委托加工一批烟丝,甲厂未代收代缴消费税。

已知乙厂提供烟叶的成本为95万元,甲厂收取加工费20万元,乙厂尚未销售收回的烟丝。

其他相关资料:烟丝消费税为30%,以上销售额和费用均不含增值税。

计算乙厂应补缴的消费税额,并说明甲厂未代收代缴消费税应承担的法律责任。答案:解析:委托加工的应税消费品提货时受托方没有按照规定代收代缴消费税,委托方要补缴税款,收回的应税消费品尚未销售或不能直接销售的,按照组成计税价格计税补缴。

乙厂应补缴的消费税额=(95+20)÷(1-30%)×30%=49.29(万元)。

甲厂未代收代缴消费税,主管税务机关应处以甲厂应代收代缴的消费税50%以上3倍以下的罚款。 -

第6题:

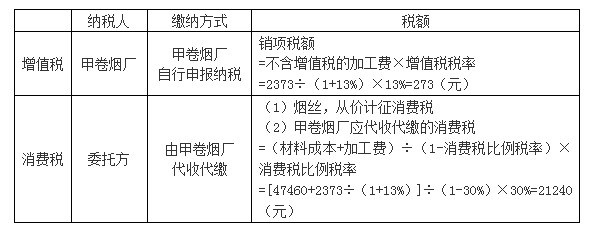

甲卷烟厂为增值税一般纳税人,受托加工一批烟丝,委托方提供的烟叶成本47 460元,甲卷烟厂收取含增值税加工费2 373元。已知增值税税率为13%,消费税税率为30%,无同类烟丝销售价格,计算甲卷烟厂该笔业务应代收代缴消费税税额的下列算式中,正确的是( )。A.[47460+2373÷(1+13%)]÷(1-30%)×30%=21240元

B.(47460+2373)÷(1-30%)×30%=21357元

C.47460÷(1-30%)×30%=20340元

D.(47460+2373)÷(1+13%)÷(1-30%)×30%=18900元答案:A解析:(1)委托加工的应税消费品,按照“受托方”的同类消费品的销售价格计算纳税,没有同类消费品销售价格的,按照组成计税价格计算纳税,故本题按照组成计税价格计算;(2)甲卷烟厂该笔业务应代收代缴消费税=组成计税价格×消费税税率=(材料成本+加工费)÷(1-消费税比例税率)×消费税税率=[47 460+2 373÷(1+13%)]÷(1-30%)×30%=21 240元。 -

第7题:

2018年6月,某卷烟厂(一般纳税人)委托某烟丝加工厂(小规模纳税人)加工一批烟丝,卷烟厂提供的烟叶在委托加工合同上注明成本8万元。烟丝加工完,卷烟厂提货时,加工厂收取加工费,开具的普通发票上注明金额1.272万元,并代收代缴了烟丝的消费税。卷烟厂7月将这批加工收回的烟丝50%对外直接销售,取得不含税收入6.5万元。则卷烟厂7月应缴的消费税为()万元。(烟丝的消费税税率为30%)

- A、4

- B、0

- C、3.96

- D、0.14

正确答案:B -

第8题:

单选题某市一卷烟厂委托某县城一烟丝加工厂加工一批烟丝,委托方提供烟叶成本为60000元,支付加工费8000元(不含增值税),受托方无同类烟丝的市场销售价格。受托方应代收代缴的城建税为( )元。(烟丝消费税率为30%)A1504.7

B1457.14

C1050

D2040

正确答案: B解析:

由受托方代收、代扣“三税”的单位和个人,按纳税人缴纳“三税”所在地的规定税率就地缴纳城市维护建设税。所以本题应该在烟丝加工厂所在地缴纳城市维护建设税,按照加工厂所在地区(县城)的税率缴纳城建税。受托方代收代缴消费税=(60000+8000)÷(1-30%)×30%=29142.86(元);代收代缴城建税=29142.86×5%=1457.14(元)。 -

第9题:

问答题计算问答题:某镇的A卷烟厂(增值税一般纳税人)2015年2月主要经营活动和缴纳税金情况如下:(1)进口一批烟丝被海关征收关税60000元、增值税80000元、消费税100000元; (2)受位于市区的B卷烟厂(增值税一般纳税人)委托,加工烟丝一批,B卷烟厂提供烟叶成本70000元,A卷烟厂向B卷烟厂收取代垫辅料费8000元(不含增值税)和加工费10000元(含增值税),A卷烟厂无同类烟丝的市场价格; (3)向国税机关正常缴纳消费税40000元,增值税30000元; (4)因税务检查被查补消费税10000元、增值税5000元,被处以罚款8000元,加收滞纳金600元。 已知,烟丝消费税税率为30%,要求计算:(1)A卷烟厂应代收代缴B卷烟厂的城建税、教育费附加和地方教育附加合计数额; (2)A卷烟厂自身业务应缴纳的城建税、教育费附加和地方教育附加合计数额。正确答案: (1)A卷烟厂应代收代缴B卷烟厂的城建税、教育费附加和地方教育附加合计数额=[70000+8000+10000/(1+17%)]/(1-30%)×30%×(5%+3%+2%)=37091.58×(5%+3%+2%)=3709.16(元)(2)A卷烟厂自身业务应缴纳的城建税、教育费附加和地方教育附加合计数额=(40000+30000+10000+5000)×(5%+3%+2%)=8500(元)。解析: 暂无解析 -

第10题:

问答题2.某镇的A卷烟厂(增值税一般纳税人)2017年2月主要经营活动和缴纳税金的情况如下:(1)进口一批烟丝被海关征收关税60000元、增值税80000元、消费税100000元;(2)受位于市区的B卷烟厂(增值税一般纳税人)委托,加工烟丝一批,B卷烟厂提供烟叶成本70000元,A卷烟厂向B卷烟厂收取代垫辅料费8000元(不含增值税)和加工费10000元(含增值税),A卷烟厂无同类烟丝的市场价格;(3)向国税机关正常缴纳消费税40000元,增值税30000元;(4)因税务检查被查补消费税10000元、增值税5000元,被处以罚款8000元,加收滞纳金600元。已知,烟丝消费税税率为30%,要求计算:(2)A卷烟厂自身业务应缴纳的城建税、教育费附加和地方教育附加合计数额。正确答案:解析: -

第11题:

问答题2.某镇的A卷烟厂(增值税一般纳税人)2017年2月主要经营活动和缴纳税金的情况如下:(1)进口一批烟丝被海关征收关税60000元、增值税80000元、消费税100000元;(2)受位于市区的B卷烟厂(增值税一般纳税人)委托,加工烟丝一批,B卷烟厂提供烟叶成本70000元,A卷烟厂向B卷烟厂收取代垫辅料费8000元(不含增值税)和加工费10000元(含增值税),A卷烟厂无同类烟丝的市场价格;(3)向国税机关正常缴纳消费税40000元,增值税30000元;(4)因税务检查被查补消费税10000元、增值税5000元,被处以罚款8000元,加收滞纳金600元。已知,烟丝消费税税率为30%,要求计算:(1)A卷烟厂应代收代缴B卷烟厂的城建税、教育费附加和地方教育附加合计数额;正确答案:解析: -

第12题:

单选题甲卷烟厂为增值税一般纳税人,受托加工一批烟丝,委托方提供的烟叶成本49140元,甲卷烟厂收取含增值税加工费2436元。已知增值税税率为16%,消费税税率为30%,无同类烟丝销售价格,计算甲卷烟厂该笔业务应代收代缴消费税税额的下列算式中,正确的是( )。A[49140+2436÷(1+16%)]÷(1-30%)×30%=21960元

B(49140+2436)÷(1-30%)×30%=22104元

C49140÷(1-30%)×30%=21060元

D[(49140+2436)÷(1+16%)]÷(1-30%)×30%=19062.93元

正确答案: D解析: -

第13题:

某市区卷烟厂3月份委托某县城烟丝加工厂(一般纳税人)加工一批烟丝,卷烟厂提供的烟叶在委托加工合同上注明成本80000元。烟丝加工完,卷烟厂提货时,加工厂开具专用发票上注明收取的加工费(含代垫辅助成本)12000元,增值税720元,并代收代缴了消费税。烟丝的消费税税率为30%,则该烟丝加工厂应代收代缴的消费税是( )元。

A.39428.57

B.32759.96

C.33986.86

D.32781.60答案:A解析:本题考查消费税应纳税额的计算。

委托加工的货物,在没有同类消费品销售价格的,按照组成计税价格计税,

组成计税价格=(材料成本+加工费)÷(1-消费税税率)

应纳税额=组成计税价格×适用税率=(80000+12000)/(1-30%)×30%=39428.57(元) -

第14题:

市一卷烟厂委托某县城一烟丝加工厂加工一批烟丝,委托方提供烟叶成本为60000元,支付加工费8000元(不含增值税),受托方无同类烟丝的市场销售价格。受托方应代收代缴的城建税为( )元。(烟丝消费税税率30%)A.1504.7

B.1457.14

C.1050

D.2040答案:B解析:由受托方代收、代扣“二税”的单位和个人,按纳税人缴纳“二税”所在地的规定税率就地缴纳城市维护建设税。本题丝加工厂所在地为县城,按税率5%缴纳城建税。

受托方代收代缴消费税=(60000+8000)÷(1-30%)×30%=29142.86(元)

代收代城建税=29142.86×5%=1457.14(元) -

第15题:

(2015年)甲厂为卷烟生产企业,主要生产A类卷烟,乙厂为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2020年9月发生下列经营业务:

【提示】老师题目中所说的“要不要交销项税额”意思表示为“要不要确认销项税额”。

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙烟丝厂加工成烟丝,乙烟丝厂开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙烟丝厂无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给丁批发企业供其对外销售。

当月甲卷烟厂应缴增值税( )万元。A.43.20

B.37.38

C.35.73

D.30.40答案:D解析:应纳增值税=30×13%+200/80×(80+2)×13%-(1+0.3)×13%-0.15×9%=30.4(万元)。 -

第16题:

甲卷烟厂为增值税一般纳税人,受托加工一批烟丝,委托方提供的烟叶成本47460元,甲卷烟厂收取含增值税加工费2373元。已知增值税税率为13%,消费税税率为30%,无同类烟丝销售价格。计算甲卷烟厂该笔业务应代收代缴消费税税额的下列算式中,正确的是( )。A.[47460+2373÷(1+13%)]÷(1-30%)×30%

B.(47460+2373)÷(1-30%)×30%

C.47460÷(1-30%)×30%

D.[(47460+2373)÷(1+13%)]÷(1-30%)×30%答案:A解析:

-

第17题:

甲卷烟厂为增值税一般纳税人,受托加工一批烟丝,委托方提供的烟叶成本49 140元,甲卷烟厂收取含增值税加工费2 457元。已知增值税税率为13%,消费税税率为30%,无同类烟丝销售价格,计算甲卷烟厂该笔业务应代收代缴消费税税额的下列列式中,正确的是( )。A.[49140+2457÷(1+13%)]÷(1-30%)×30%=21991.86

B.(49140+2457)÷(1-30%)×30%=22113

C.49140÷(1-30%)×30%=21060

D.[(49140+2457)÷(1+13%)]÷(1-30%)×30%=19569.03答案:A解析:(1)委托加工的应税消费品,按照“受托方”的同类消费品的销售价格计算纳税,没有同类消费品销售价格的,按照组成计税价格计算纳税,故本题按照组成计税价格计算;

(2)甲卷烟厂该笔业务应代收代缴消费税=组成计税价格×消费税税率=(材料成本+加工费)÷(1-消费税比例税率)×消费税税率=[49 140+2 457÷(1+13%)]÷(1-30%)×30%)=22 113。 -

第18题:

甲卷烟厂为增值税一般纳税人。

2020年6月主管税务机关发现其3月接受乙厂委托加工一批烟丝,甲厂未代收代缴消费税。

已知乙厂提供烟叶的成本为50万元,甲厂收取加工费20万元。乙厂收回烟丝后已经直接销售,取得不含税价款120万元,烟丝消费税为30%。

要求:计算乙厂应补缴的消费税额,并说明甲厂未代收代缴消费税应承担的法律责任。答案:解析:委托加工的应税消费品提货时受托方没有按照规定代收代缴消费税,委托方要补缴税款,收回的应税消费品已直接销售的,按销售额计税,尚未销售或不能直接销售的,按照组成计税价格计税补缴。

乙厂应补缴的消费税额=120×30%=36(万元)。

甲厂未代收代缴消费税,主管税务机关应处以甲厂应代收代缴的消费税50%以上3倍以下的罚款。 -

第19题:

单选题甲卷烟厂为增值税一般纳税人,受托加工一批烟丝,委托方提供的烟叶成本 49140 元,甲卷烟厂收取含增值税加工费 2457 元。已知增值税税率为 16%,消费税税率为 30%,无同类烟丝销售价格。计算甲卷烟厂该笔业务应代收代缴消费税税额的下列算式中,正确的是()。(2017 年改编)A[49140+2457÷(1+16%)]÷(1-30%)×30%=21967.76(元)

B(49140+2457)÷(1-30%)×30%=22113(元)

C49140÷(1-30%)×30%=21060(元)

D[(49140+2457)÷(1+16%)]÷(1-30%)×30%=19062.93(元)

正确答案: B解析: -

第20题:

单选题某卷烟厂(增值税一般纳税人)2019年5月委托另一烟丝加工厂(增值税一般纳税人)加工一批烟丝,合同约定所需原材料由卷烟厂提供,烟丝加工厂提供加工劳务并收取加工费;卷烟厂提供的不含税原材料金额为50万元,烟丝加工厂给卷烟厂开具的增值税专用发票上注明加工费为10万元、增值税1.3万元,卷烟厂收回烟丝后用于连续生产卷烟,则对于烟丝加工厂代收代缴的消费税,卷烟厂应作的会计分录正确的是( )。A借:委托加工物资 25.71贷:银行存款 25.71

B借:应交税费一应交消费税 25.71贷:银行存款 25.71

C借:委托加工物资 18贷:银行存款 18

D借:应交税费一应交消费税 18贷:银行存款 18

正确答案: A解析: -

第21题:

单选题甲卷烟厂购进一批烟叶,委托乙卷烟厂为其加工一批烟丝,该批烟叶的成本为30万元,乙卷烟厂收入加工费5万元,乙卷烟厂无同类烟丝售价。甲卷烟厂提货时乙卷烟厂代收代缴了消费税,该批烟丝收回后,甲卷烟厂将其中的80%以45万元对外销售,甲卷烟厂销售该批烟丝应向税务机关缴纳的消费税为()万元。(以上价格均为不含税价格)A0

B1.5

C5

D15

正确答案: D解析: 委托加工环节组成计税价格=(30+5)÷(1-30%)=50(万元),甲卷烟厂应缴纳的消费税=45×30%-50×30%×0.8=1.5(万元) -

第22题:

单选题甲卷烟厂为增值税一般纳税人,受托加工一批烟丝,委托方提供的烟叶成本49140元,甲卷烟厂收取含增值税加工费2457元。已知增值税税率为17%,消费税税率为30%,无同类烟丝销售价格,计算甲卷烟厂该笔业务应代收代缴消费税税额的下列算式中,正确的是()。A[49140+2457÷(1+17%)1÷(1-30%)×30%=21960(元)

B(49140+2457)÷(1-30%)×30%=22113(元)

C49140÷(1-30%)×30%=21060(元)

D[(49140+2457)÷(1+17%)]÷(1-30%)×30%=18900(元)

正确答案: C解析: 本题考核消费税的计算。(1)委托加工的应税消费品,按照“受托方”的同类消费品的销售价格计算纳税,没有同类消费品销售价格的,按照组成计税价格计算纳税,故本题按照组成计税价格计算;(2)甲卷烟厂该笔业务应代收代缴消费税=组成计税价格×消费税税率=(材料成本+加工费)÷(1-消费税比例税率)×消费税税率=[49140+2457÷(1+17%)]÷(1-30%)×30%=21960(元)。 -

第23题:

单选题甲卷烟厂(增值税一般纳税人)2019年4月购进一批烟叶,烟叶成本为17.4万元,将其委托乙企业加工成烟丝,取得乙企业开具的增值税专用发票,注明加工费3万元。已知乙企业无同类烟丝的销售价格,烟丝的消费税税率为30%,则乙企业应代收代缴消费税()万元。A6.12

B8.4

C8.74

D9.86

正确答案: C解析: