华丰公司致力于生产食品的一家企业,现打算评估公司的整体价值,评估基准日为2018年12月31日,详细预测期为2019-2022年,2023年进入永续期,2018年销售收入为12000万元,后四年销售收入每年增长率为5%,2023年永续期稳定增长率为3%,销售净利润率为10%,所得税税率25%,2018年利息费用为150万元,折旧和摊销为300万元,资本性支出为800万元,营运资金为200万元,其中利息费用、折旧和摊销、资本性支出、营运资金在预测期占销售收入比重不变,其他资料如下:(1)无风险利率为4%;(

题目

华丰公司致力于生产食品的一家企业,现打算评估公司的整体价值,评估基准日为2018年12月31日,详细预测期为2019-2022年,2023年进入永续期,2018年销售收入为12000万元,后四年销售收入每年增长率为5%,2023年永续期稳定增长率为3%,销售净利润率为10%,所得税税率25%,2018年利息费用为150万元,折旧和摊销为300万元,资本性支出为800万元,营运资金为200万元,其中利息费用、折旧和摊销、资本性支出、营运资金在预测期占销售收入比重不变,其他资料如下:

(1)无风险利率为4%;

(2)目前公司债务资本4000万元,股权资本8000万元,由于公司新成立,风险系数不便确定,特寻找行业内可比公司甲的β作为参考,甲公司资产负债率为40%,β为1.2,所得税税率为20%;

(3)市场平均风险报酬率为8%;

(4)预测期2019-2022年,每年投入资本为12500万元,13800万元,14200万元,13900万元;

(5)假设永续期投入资本回报率与2022年持平;

(6)2018年债务资本成本为6%,加权平均资本成本维持在2018年的水平保持不变;

要求:计算华丰公司2018年12月31日的企业整体价值。

(1)无风险利率为4%;

(2)目前公司债务资本4000万元,股权资本8000万元,由于公司新成立,风险系数不便确定,特寻找行业内可比公司甲的β作为参考,甲公司资产负债率为40%,β为1.2,所得税税率为20%;

(3)市场平均风险报酬率为8%;

(4)预测期2019-2022年,每年投入资本为12500万元,13800万元,14200万元,13900万元;

(5)假设永续期投入资本回报率与2022年持平;

(6)2018年债务资本成本为6%,加权平均资本成本维持在2018年的水平保持不变;

要求:计算华丰公司2018年12月31日的企业整体价值。

相似考题

参考答案和解析

答案:

解析:

(1)根据可比公司β推算目标公司β

β资产×(负债+所有者权益)=β权益×所有者权益

β资产×(0.8×4+6)=1.2×6

β资产=0.7826

β资产×(负债+所有者权益)=β权益×所有者权益

0.7826×(0.75×4000+8000)=β权益×8000

β权益=1.076

(2)计算股权资本成本

Ks=4%+1.076×8%=12.61%

(3)计算加权平均资本成本

K加权=6%×(1-25%)×4000/12000+12.61%×8000/12000

=9.91%

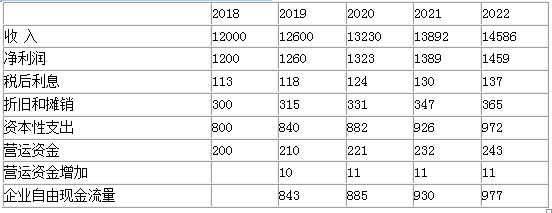

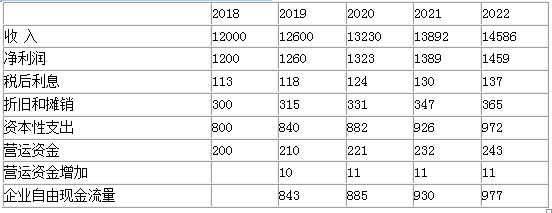

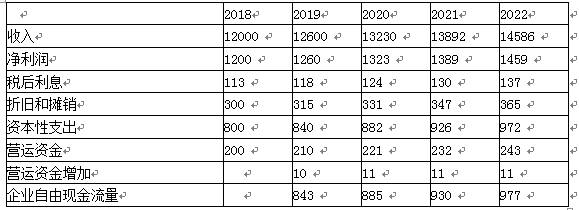

(4)计算预测期每年的企业自由现金流量

(5)计算永续期2023年的企业自由现金流量

永续期投入资本回报率ROIC=2022年投入资本回报率

2022年投入资本回报率

=税后经营利润/期初投入资本

=(1459+137)/14200=11.24%

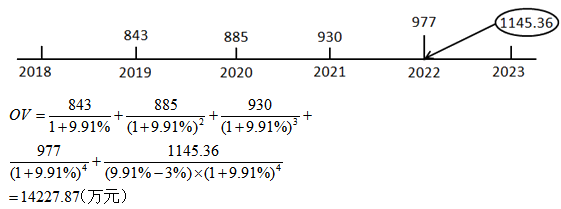

2023年的企业自由现金流量

=2023年税后经营利润×(1-g/ROIC)

=13900×11.24%×(1-3%/11.24%)

=1145.36(万元)

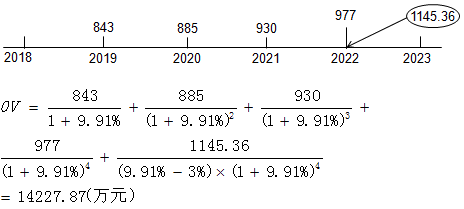

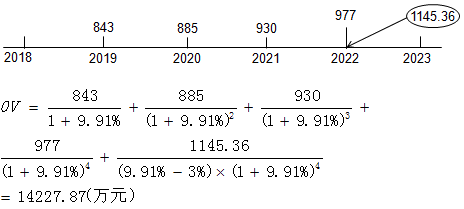

(6)计算整体价值

β资产×(负债+所有者权益)=β权益×所有者权益

β资产×(0.8×4+6)=1.2×6

β资产=0.7826

β资产×(负债+所有者权益)=β权益×所有者权益

0.7826×(0.75×4000+8000)=β权益×8000

β权益=1.076

(2)计算股权资本成本

Ks=4%+1.076×8%=12.61%

(3)计算加权平均资本成本

K加权=6%×(1-25%)×4000/12000+12.61%×8000/12000

=9.91%

(4)计算预测期每年的企业自由现金流量

(5)计算永续期2023年的企业自由现金流量

永续期投入资本回报率ROIC=2022年投入资本回报率

2022年投入资本回报率

=税后经营利润/期初投入资本

=(1459+137)/14200=11.24%

2023年的企业自由现金流量

=2023年税后经营利润×(1-g/ROIC)

=13900×11.24%×(1-3%/11.24%)

=1145.36(万元)

(6)计算整体价值

更多“华丰公司致力于生产食品的一家企业,现打算评估公司的整体价值,评估基准日为2018年12月31日,详细预测期为2019-2022年,2023年进入永续期,2018年销售收入为12000万元,后四年销售收入每年增长率为5%,2023年永续期稳定增长率为3%,销售净利润率为10%,所得税税率25%,2018年利息费用为150万元,折旧和摊销为300万元,资本性支出为800万元,营运资金为200万元,其”相关问题

-

第1题:

一个投资方案的年销售收入为i000万元,年销售成本为800万元,其中折旧为100万元,所得税税率为25%,则该方案年税后现金净流量为( )万元。

A.75

B.150

C.250

D.300

正确答案:C

年税后现金净流量=EBIT?(1-t) 折旧 摊销一(1000-800)?(1-25%) 100=250(万元)。 -

第2题:

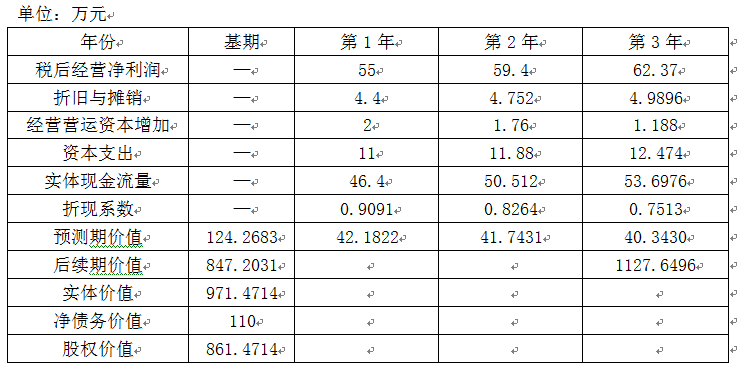

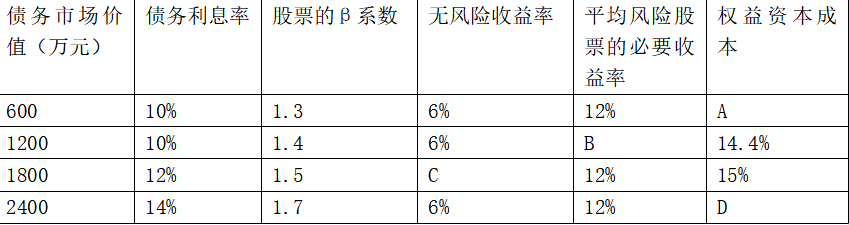

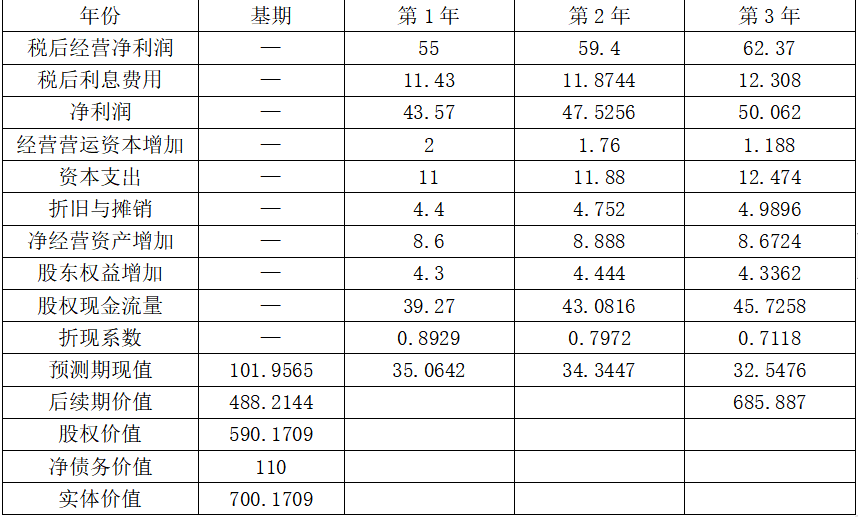

D公司目前经营营运资本为20万元,资本支出为10万元,税后经营净利润为50万元,当期折旧与摊销为4万元,净负债为110万元,预计未来3年为详细预测期,未来第1年销售增长率为10%,第2年销售增长率为8%,第3年销售增长率为5%,从第4年开始进入稳定增长阶段,实体现金流量增长率为5%。假设该公司税后经营净利润、经营营运资本、资本支出、折旧与摊销是和销售收入同比例变动。普通股当前每股市价5元,流通在外的普通股股数为100万股。企业当前的加权平均资本成本为10%,简化计算以当前净负债的账面价值作为净债务价值。

要求:填写下列表格,并说明该股票被市场高估还是低估了。

单位:万元 答案:解析:

答案:解析:

每股股权价值=861.4714/100=8.61(元),高于当前每股市价5元,所以该股票被市场低估了。 -

第3题:

某公司2018年销售收入为5000万元,年付现成本为2000万元,固定资产年折旧为100万元,长期资产年摊销费用为200万元,公司适用的所得税税率为25%,则该公司2018年的经营期现金净流量为( )万元。A、2175

B、2325

C、2025

D、2100答案:B解析:经营期现金净流量=(销售收入-付现成本)×(1-所得税税率)+折旧等非付现成本×所得税税率=(5000-2000)×(1-25%)+(100+200)×25%=2325(万元)。 -

第4题:

A公司目前想对甲公司进行价值评估,甲公司2017年的有关资料如下:

(1)销售收入1000万元,销售成本率(不含折旧与摊销)为60%,销售和管理费用(不含折旧与摊销)占销售收入的15%,折旧与摊销占销售收入的5%,债权投资收益为20万元,股权投资收益为10万元(估计不具有可持续性)。财务费用为14万元(全部是利息支出),营业外收支净额为5万元。

(2)资产负债表中的相关科目年末数如下:货币资金为40万元,存货和应收账款合计为200万元,固定资产净值为280万元,应付账款为80万元。

(3)甲公司的平均所得税税率为20%,加权平均资本成本为10%,可以长期保持不变。

要求:

1)预计2018年的税后净营业利润比2017年增长10%,计算2018年的税后净营业利润;

2)预计2018年的营运资本增长率为8%,计算2018年的营运资本增加;

3)预计2018年的固定资产净值增长率为5%,计算2018年的固定资产净值增加;

4)预计2018年的折旧与摊销增长10%,计算2018年的企业自由现金流量;

5)假设从2019年开始,预计企业自由现金流量每年增长10%,从2021年开始,企业自由现金流量增长率稳定在5%,计算甲公司在2018年初的整体价值。答案:解析:1.进行企业价值评估时,预计营业利润时,不考虑不具有可持续性的项目,也不考虑债权投资收益,所以,2018年的税后净营业利润=1000×(1-60%-15%-5%)×(1-20%)×(1+10%)=176(万元)。

2.2018年的营运资本增加=(40+200-80)×8%=12.8(万元)

3.2018年的固定资产净值增加=280×5%=14(万元)

4.2018年的折旧与摊销=1000×5%×(1+10%)=55(万元)

2018年的资本支出=14+55=69(万元)

2018年的企业自由现金流量

= 176+55 -(69+12.8)=149.2(万元)

或者2018年的企业自由现金流量

=税后净营业利润-营运资本的增加-固定资产净值增加

=176-12.8-14

=149.2(万元)

5.甲公司在2018年初的整体价值=149.2×(P/F,10%,1)+149.2×(1+10%)×(P/F,10%,2)+149.2×(1+10%)×(1+10%)×(P/F,10%,3)+149.2×(1+10%)×(1+10%)×(1+5%)/(10%-5%)×(P/F,10%,3)

=3255.27(万元)

-

第5题:

某公司年初净投资资本6000万元,预计今后每年可取得税前净营业利润600万元,所得税税率为25%,第一年的净投资为150万元,以后每年净投资为0,加权平均资本成本为10%,则企业整体价值为( )万元。

A.4800

B.4500

C.4090.91

D.4363.64答案:D解析:第一年企业自由现金流量=600×(1-25%)-150=300(万元),第二年及以后各年的企业自由现金流量=600×(1-25%)-0=450(万元),企业整体价值=300/(1+10%)+(450/10%)/(1+10%)=4363.64(万元)。 -

第6题:

甲公司在2017年的收益预测情况如下,主营业务收入为120000万元,净利润为8000万元,利息费用为200万元,折旧及摊销为400万元,当期营运资金追加额3500万元,资本性支出为800万元,付息债务年末余额较上年新增700万元,企业所得税率为25%,甲公司2017年的企业自由现金流量是( )。A.4100万元

B.4250万元

C.4300万元

D.4800万元答案:B解析:企业自由现金流量=[净利润+利息费用×(1-所得税税率)+折旧及摊销]-(资本性支出+营运资金增加)=[8000+200×(1-25%)+400]-(800+3500)=4250(万元) -

第7题:

甲公司是一家文化传媒企业,成立于2003年,主营业务是教辅教材、期刊的出版和发行。乙公司拟转让所持有的甲公司20%的股权,委托某资产评估机构对甲公司的股东全部权益进行评估。价值类型为市场价值。评估基准日为2016年12月31日,评估方法为收益法。

甲公司2014-2016年营业收入分别为5800万元、6000万元、5400万元。由于纸质媒介销量逐步下滑,甲公司积极推进数字化出版建设,大力开发周边产品。

经预测,2017-2019年公司营业收入分别为5500万元、6000万元和6500万元。2019年起,营业收入基本维持在6500万元左右。

经预测,甲公司未来3年利润率(利润总额/营业收入)将稳定在10%,其中折旧和摊销额分别为400万元、500万元、600万元。甲公司的生产经营主要依靠自有资金,评估基准日贷款余额为0,预测期也没有借款计划。

2017年,甲公司计划投入1000万元购置新设备开发数字加工产品。另外,评估基准日甲公司获得政府补贴资金1500万元,专门用于数字化平台建设,分3年均匀确认收益,资产评估专业人员将其调整为非经营性负债。2017-2019年需要追加的营运资金占当年营业收入的比例约为1%。

甲公司所得税率为25%。因享受政府税收优惠政策,近年来一直免缴所得税。根据最新政策,所得税优惠期限截止2018年12月31日。

评估基准日中长期国债的市场到期收益率为3%,中长期贷款利率平均为5%。甲公司适用的β值为1.03,市场风险溢价水平为7%,特定风险调整系数为2%。

经预测,永续期现金流量为1087.50万元。评估基准日甲公司银行存款中有1笔定期存单,属于理财产品,评估价值为200万元。另有1笔应付股利,评估价值为100万元。

要求:

(1)计算2017-2019年甲公司股权自由现金流量。

(2)计算适用于甲公司的折现率。

(3)假设现金流量在期末产生,计算2017-2019年甲公司的收益现值。

(4)计算永续价值在评估基准日的现值。

(5)不考虑资金时间价值,计算评估基准日非经营资产和负债的价值。

(6)计算甲公司股东全部权益的评估价值。答案:解析:(1)股权自由现金流量=[净利润+利息费用×(1-所得税税率)+折旧及摊销]-(资本性支出+营运资金增加)-利息费用×(1-所得税税率)-(偿还付息债务本金-新借付息债务)

因为公司没有借款,

股权自由现金流量=净利润+折旧摊销-(资本性支出+营运资金增加)

因享受政府税收优惠政策,所得税优惠期限截止2018年12月31日,所以17年、18年净利润=利润总额。

2017年甲公司股权自由现金流量=5500×10%+400-(1000+5500×1%)=-105(万元)

2018年甲公司股权自由现金流量=6000×10%+500-(0+6000×1%)=1040(万元)

2019年甲公司股权自由现金流量=6500×10%×(1-25%)+600-(0+6500×1%)=1022.5(万元)(免税期到2018年底,2019年需要交所得税)

(2)适用于甲公司的折现

=3%+1.03×7%+2%=12.21%

(3)2017-2019年甲公司的收益现值=-105/(1+12.21%)+1040/(1+12.21%)2+1022.5/(1+12.21%)3=-93.57+825.98+723.72=1456.13(万元)

(4)永续价值在评估基准日的现值=1087.50/12.21%/(1+12.21%)3=6304.04(万元)

(5)非经营资产价值=200万元

非经营性负债价值=专项应付款价值+应付股利

专项应付款价值保留所得税,17年和18年免所得税,税率为0

专项应付款分三年确认收益,每年500万元

专项应付款价值=500×25%=125 (万元)

应付股利价值=100万元

非经营性负债价值=125+100=225(万元)

(6)甲公司股东全部权益的评估价值=1456.13+6304.04+200-225=7735.17(万元) -

第8题:

华丰公司是致力于生产食品的一家企业,现打算评估公司的整体价值,评估基准日为2018年12月31日,详细预测期为2019-2022年,2023年进入永续期,2018年销售收入为12000万元,后四年销售收入每年增长率为5%,2023年永续期稳定增长率为3%,销售净利率为10%,所得税税率25%,2018年利息费用为150万元,折旧和摊销为300万元,资本性支出为800万元,营运资金为200万元,其中利息费用、折旧和摊销、资本性支出、营运资金在预测期占销售收入比重不变,其他资料如下:

(1)无风险利率为4%;

(2)目前公司债务资本4000万元,股权资本8000万元,由于公司新成立,风险系数不便确定,特寻找行业内可比公司甲的β作为参考,甲公司资产负债率为40%,β为1.2,所得税税率为20%;

(3)市场平均风险报酬率为8%;

(4)预测期2019-2022年,每年投入资本为12500万元,13800万元,14200万元,13900万元;

(5)假设永续期投入资本回报率与2022年持平;

(6)2018年债务资本成本为6%,加权平均资本成本维持在2018年的水平保持不变。

要求:计算华丰公司2018年12月31日的企业整体价值。答案:解析:(1)根据可比公司β推算目标公司β

β资产×(负债+所有者权益)=β权益×所有者权益

β资产×(0.8 × 4+6)=1.2×6

β资产 =0.7826

β资产×(负债+所有者权益)=β权益×所有者权益

0.7826 ×(0.75 × 4000+8000)=β权益 ×8000

β权益 =1.076

(2)计算股权资本成本

Ks=4%+1.076 ×8%=12.61%

(3)计算加权平均资本成本

K加权=6% × (1-25%)×4000/12000 +12.61%×8000/12000 =9.91%

(4)计算预测期每年的企业自由现金流量

(5)计算永续期2023年的企业自由现金流量

永续期投入资本回报率ROIC=2022年投入资本回报率

2022年投入资本回报率

=税后净营业利润/期初投入资本

=(1459+137)/14200=11.24%

2023年的企业自由现金流量

=2023年税后净营业利润╳(1-g/ROIC )

=13900 ╳11.24% ╳(1-3%/11.24%)

=1145.36(万元)

(6)计算整体价值

-

第9题:

A公司目前想对甲公司进行价值评估,甲公司2017年的有关资料如下:

(1)销售收入1000万元,销售成本率(不含折旧与摊销)为60%,销售和管理费用(不含折旧与摊销)占销售收入的15%,折旧与摊销占销售收入的5%,债权投资收益为20万元,股权投资收益为10万元(估计不具有可持续性)。财务费用为14万元(全部是利息支出),营业外收支净额为5万元。

(2)资产负债表中的相关科目年末数如下:货币资金为40万元,存货和应收账款合计为200万元,固定资产净值为280万元,应付账款为80万元。

(3)甲公司的平均所得税税率为20%,加权平均资本成本为10%,可以长期保持不变。

要求:

1)预计2018年的税后净营业利润比2017年增长10%,计算2018年的税后净营业利润;答案:解析:『正确答案』进行企业价值评估时,预计营业利润时,不考虑不具有可持续性的项目,也不考虑债权投资收益,所以,2018年的税后净营业利润=1000×(1-60%-15%-5%)×(1-20%)×(1+10%)=176(万元)。

2)预计2018年的营运资本增长率为8%,计算2018年的营运资本增加;

『正确答案』2018年的营运资本增加=(40+200-80)×8%=12.8(万元)

3)预计2018年的固定资产净值增长率为5%,计算2018年的固定资产净值增加;

『正确答案』2018年的固定资产净值增加=280×5%=14(万元)

4)预计2018年的折旧与摊销增长10%,计算2018年的企业自由现金流量;

『正确答案』

2018年的折旧与摊销=1000×5%×(1+10%)=55(万元)

2018年的资本支出=14+55=69(万元)

2018年的企业自由现金流量

=176+55-(69+12.8)=149.2(万元)

5)假设从2019年开始,预计企业自由现金流量每年增长10%,从2021年开始,企业自由现金流量增长率稳定在5%,计算甲公司在2018年初的整体价值。

『正确答案』

甲公司在2018年初的整体价值=149.2×(P/F,10%,1)+149.2×(1+10%)×(P/F,10%,2)+149.2×(1+10%)×(1+10%)×(P/F,10%,3)+149.2×(1+10%)×(1+10%)×(1+5%)/(10%-5%)×(P/F,10%,3)

=3255.27(万元) -

第10题:

甲企业 2016 年净利润为 400 万元,利息费用为 20 万元,折旧与摊销共计 25 万元,资本性支出为 45 万元,营运资本为 42 万元,2015 年营运资本为 21 万元,所得税税率为 25%,假定不考虑其他因素。甲企业 2016 年股权自由现金流量为( )。A、449 万元

B、344 万元

C、359 万元

D、374 万元答案:C解析:甲企业 2016 年股权自由现金流量=(税后净营业利润+折旧及摊销)-(资本性支出+营运资金增加)-税后利息费用-付息债务的净偿还=净利润+折旧及摊销-资本性支出-营运资金增加-偿还付息债务本金+新借付息债务=400+25-45-(42-21)=359(万元)。 -

第11题:

某企业投资方案A的年销售收入为200万元,年总成本为100万元,年折旧为10万元,无形资产年摊销额为10万元,所得税率为40%,则该项目经营现金净流量为()。

- A、80万元

- B、92万元

- C、60万元

- D、50万元

正确答案:A -

第12题:

单选题某公司年销售收入为5000万元,净利润为300万元,在评估基准日资本*市场上同类上市公司平均市盈率为10,市净率为2。根据上述数据测算,评估基准日该公司的评估价值为()万元。A600

B3000

C10000

D5000

正确答案: D解析: 暂无解析 -

第13题:

某企业投资方案的年销售收入为500万元,付现成本为150万元,折旧为50万元,所得税税率为25%,则该投资方案的每年现金净流量为( )万元。A、300

B、225

C、275

D、260答案:C解析:每年现金净流量=销售收入-付现成本-所得税=500-150-(500-150-50)×25%=275(万元),或每年现金净流量=净利润+固定资产折旧额=(500-150-50)×(1-25%)+50=275(万元)。 -

第14题:

D公司目前经营营运资本为20万元,资本支出为10万元,税后经营净利润为50万元,当期折旧与摊销为4万元,净负债为110万元,预计未来三年为详细预测期,未来第1年销售增长率为10%,第2年销售增长率为8%,第3年销售增长率为5%,从第4年开始进入稳定增长阶段,销售增长率稳定为5%。假设该公司税后经营净利润、经营营运资本、资本支出、折旧与摊销和销售收入同比例变动。税后利息率为10%,按照期末净负债计算税后利息费用,权益乘数为2,且未来保持不变。普通股当前每股市价5元,流通在外的普通股股数为100万股。企业当前的股权资本成本为12%,简化计算以当前净负债的账面价值作为净债务价值。

要求:填写下列表格,并说明该股票被市场高估还是低估了。

单位:万元

答案:解析:单位:万元

答案:解析:单位:万元

每股价值=590.1709/100=5.9(元),高于当前每股市价5元,所以该股票被市场低估了。

【解析】基期净经营资产=110×2=220(万元),第1年净经营资产=220+8.6=228.6(万元),第1年净负债=228.6÷2=114.3(万元),第1年税后利息费用=114.3×10%=11.43(万元),第2年税后利息费用=(228.6+8.888)÷2×10%=11.8744(万元),第3年税后利息费用=(228.6+8.888+8.6742)÷2×10%=12.308(万元)。 -

第15题:

某企业计划投资一个新的生产线项目,该项目投入运营后,每年销售收入为1000万元,每年折旧为20万元,每年固定成本(不包括折旧)50万元,变动成本总额为150万元,假定所得税率为25%,则该新的生产线项目每年的净营业现金流量为( )万元。A.750

B.620

C.605

D.805答案:C解析:本题考查现金流量估算。

本题有两种做题方法:

方法一:根据公式,每年净营业现金流量=净利润+折旧,计算如下:

(1)净利润=利润总额-所得税费,具体计算如下:

①利润总额=销售收入-付现成本-折旧,题目已知每年固定成本(不包括折旧)50万元、变动成本总额为150元,即付现成本总额=50+150=200万元,且题目已知销售收入为1000万元、折旧为20万元。因此,利润总额=1000-200-20=780万元

②所得税费=利润总额×所得税率=780×25%=195万元

③净利润=780-195=585万元

(2)折旧:题已知为20万元

(3)每年净营业现金流量=585+20=605万元,故选C。

方法二:根据公式,每年净营业现金流量=每年营业收入-付现成本-所得税,计算如下:

(1)每年营业收入,即题目已知的每年的销售收入,为1000万元

(2)付现成本:根据方法一计算过程可知,付现成本总额为200万元

(3)所得税费:根据方法一计算过程可知,所得税费为195万元

(4)每年净营业现金流量=1000-200-195=605万元。 -

第16题:

甲企业2016年净利润为400万元,利息费用为20万元,折旧与摊销共计25万元,资本性支出为45万元,营运资本为42万元,2015年营运资本为21万元,所得税税率为25%,假定不考虑其他因素。甲企业2016年股权自由现金流量为( )。A.449万元

B.344万元

C.359万元

D.374万元答案:C解析:甲企业2016年股权自由现金流量=(税后净营业利润+折旧及摊销)-(资本性支出+营运资金增加)-税后利息费用-付息债务的净偿还=净利润+折旧及摊销-资本性支出-营运资金增加-偿还付息债务本金+新借付息债务=400+25-45-(42-21)=359(万元)。 -

第17题:

A公司拟转让所持有的甲公司15%的股权,委托某资产评估机构对甲公司的股东全部权益进行评估。价值类型为市场价值。评估基准日为2017年12月31日。评估方法为收益法。

甲公司是以生产台灯为主的公司。公司自创建至今,账面利润基本上是盈利的,尤其是近三年,营业收入均超过2500万元,2015年达2550万元,2016年达2830万元,2017年达3100万元。因此,甲公司受到了外界的一致认可,公司员工对公司的发展前途也充满了信心。为谋求进一步发展,甲公司近几年还扩大了生产规模,不仅加大了对流动资产的投资,也加大了对固定资产的投资。

经预测,甲公司2018-2022年的未来5年预期营业收入分别为3500万元,3750万元,4000万元,4750万元,5000万元,从第6年起,每年收入处于稳定状态,保持在5000万元的水平上。各年的折旧和摊销额分别为100万元、120万元、180万元、200万元、220万元。未来甲公司利润率(利润总额/营业收入)也将稳定在20%左右。甲公司的生产经营主要依靠自有资金,评估基准日贷款余额为0,预测期也没有借款计划。甲公司所得税率为25%。

此外,为逐渐扩大生产经营规模,甲公司未来各年拟追加投入扩建生产设备。经预测,甲公司未来5年的资本性支出分别为200万元、300万元、350万元、320万元、280万元。同时,各年需要追加的营运资金占当年营业收入的比例约为2%。

甲公司还有两项非经营性资产。其一是持有上市公司乙公司的120万股股份(为有限售条件的流通股,限售期截止日为2018年10月23日),占乙公司股权比例的3.5%。截至评估基准日2017年12月31日,甲公司持有乙公司股份的账面价值为900万元,按账面价值计算的每股价格为7.5元。评估基准日乙公司股票的平均收盘价为8.2元/股,其所在行业缺乏流动性折扣为30%。其二是一笔与关联方往来的其他应收款,评估价值为125万元。经评估,该项其他应收款预计能够在合理期限内收回,不会发生坏账损失。除此之外,还有一项非经营性负债,为一笔应付股利,评估价值为80万元。

评估基准日中长期国债的市场到期收益率为3.5%,中长期贷款利率平均为5.5%。甲公司适用的β值为1.21,市场风险溢价水平为7.2%,特定风险调整系数为2%。

永续期的股权现金流量为600万元。

要求:

(1)计算2018-2022年甲公司股权自由现金流量。

(2)计算适用于甲公司的折现率。

(3)假设现金流量在期末产生,计算2018-2022年甲公司的收益现值。

(4)计算永续价值在评估基准日的现值。

(5)不考虑资金的时间价值,计算评估基准日非经营性资产和负债的价值。

(6)计算甲公司股东全部权益的评估价值。答案:解析:(1)因为贷款金额为0,所以股权自由现金流量=企业自由现金流量

股权自由现金流量=净利润+税后利息+折旧摊销-(资本性支出+营运资金增加)

=净利润+折旧摊销-(资本性支出+营运资金增加)

2018年甲公司股权自由现金流量

=3500×20%×(1-25%)+100-(200+3500×2%)

=355(万元)

2019年甲公司股权自由现金流量

=3750×20%×(1-25%)+120-(300+3750×2%)

=307.5(万元)

2020年甲公司股权自由现金流量

=4000×20%×(1-25%)+180-(350+4000×2%)

=350(万元)

2021年甲公司股权自由现金流量

=4750×20%×(1-25%)+200-(320+4750×2%)

=497.5(万元)

2022年甲公司股权自由现金流量

=5000×20%×(1-25%)+220-(280+5000×2%)

=590(万元)

(2)甲公司的折现率=3.5%+1.21×7.2%+2%=14.21%

(3)2018-2022年甲公司的收益现值

=355/(1+14.21%)+307.5/(1+14.21%)2+350/(1+14.21%)3+497.5/(1+14.21%)4+590/(1+14.21%)5

=1377.53(万元)

(4)永续价值在评估基准日的现值

=[600/14.21%]/(1+14.21%)5

=2172.88(万元)

(5)非经营性资产的价值

=120×8.2×(1-30%)+125

=813.8(万元)

非经营性负债的价值=80(万元)

(6)股东全部权益的评估价值

=1377.53+2172.88+813.8-80

=4284.21(万元) -

第18题:

甲企业2016年净利润为400万元,利息费用为20万元,折旧与摊销共计25万元,资本性支出为45万元,营运资本为42万元,2015年营运资本为21万元,所得税税率为25%,假定不考虑其他因素。甲企业2016年股权自由现金流量为( )万元。A. 449

B. 344

C. 359

D. 374答案:C解析:甲企业2016年股权自由现金流量=(税后净营业利润+折旧及摊销)-(资本性支出+营运资金增加)-税后利息费用-付息债务的净偿还=净利润+折旧及摊销-资本性支出-营运资金增加-偿还付息债务本金+新借付息债务=400+25-45-(42-21)=359(万元) -

第19题:

甲公司在2018年的收益预测情况如下:主营业务收入为100 000万元,净利润为6 000万元,利息费用为180万元,折旧及摊销为350万元,当期营运资金追加额为3 000万元,资本性支出为600万元,付息债务年末余额较上年新增500万元,企业所得税税率为25%,甲公司2018年的企业自由现金流量是( )。A.2885万元

B.3250万元

C.2750万元

D.2930万元答案:A解析:企业自由现金流量=6000+180×(1-25%)+350-(600+3000)=2885(万元) -

第20题:

甲公司在2017年的收益预测情况如下,主营业务收入为120 000万元,净利润为8 000万元,利息费用为200万元,折旧及摊销为400万元,当期营运资金追加额3500万元,资本性支出为800万元,付息债务年末余额较上年新增700万元,企业所得税率为25%,甲公司2017年的企业自由现金流量是( )。A.4100万元

B.4250万元

C.4300万元

D.4800万元答案:B解析:企业自由现金流量=[净利润+利息费用×(1-所得税税率)+折旧及摊销]-(资本性支出+营运资金增加)=[8000+200×(1-25%)+400]-(800+3500)=4250(万元) -

第21题:

现需对A企业于2018年12月31日的企业价值进行评估。已知条件为:评估基准日的债务资本为4000万元,权益资本为8000万元,债务资本回报率为8%,权益资本回报率为10%,企业所得税税率为25%;预测期为2019-2022年;2023年以后进入永续期,永续期的经济利润永续增长率为2%;预测期2019-2022年年末债务资本、权益资本和当年净利润水平如表1所示。

表1 相关数据 单位:万元

假设永续期的投入资本回报率等于2022年的水平。

要求:利用经济利润折现模型评估该企业2018年12月31日的整体价值。答案:解析:2019年经济利润=净利润-股权资本成本=820-8000 ╳10%=20(万元)

2020年经济利润=883-7460 ╳10%=137(万元)

2021年经济利润=912-7520 ╳10%=160(万元)

2022年经济利润=1150-8650╳10%=285(万元)

也可以用

经济利润=期初投入资本╳(投入资本回报率-加权平均资本成本)

验证2019年经济利润:

2018年加权平均资本成本=8% ╳(1-25%)╳4000/12000 +10% ╳8000/12000=8.67%

2019年投入资本回报率=[ 820+4000 ╳ 8% ╳(1-25%)]/12000 =8.83%

2019年经济利润

=期初投入资本╳(投入资本回报率-加权平均资本成本)

=12000 ╳(8.83%-8.67%)

=20(万元)

每年的加权平均资本成本:

2018年加权平均资本成本=8.67%

2019年加权平均资本成本=8% ╳(1-25%)╳3500/10960+10% ╳7460/10960=8.72%

2020年加权平均资本成本=8% ╳(1-25%)╳3800/11320+10% ╳7520/11320=8.66%

2021年加权平均资本成本=8% ╳(1-25%)╳3300/11950+10% ╳8650/11950=8.90%

2022年加权平均资本成本=8% ╳(1-25%)╳4200/13630+10% ╳9430/13630=8.77%

2022年投入资本回报率=(1150+3300 ╳6%)/11950=11.28%

2023年经济利润

=期初投入资本╳(投入资本回报率-加权平均资本成本)

=13630 ╳(11.28%-8.77%)

=342(万元)

-

第22题:

甲公司在2018年的收益预测情况如下:主营业务收入为100000万元,净利润为6000万元,利息费用为180万元,折旧及摊销为350万元,当期营运资金追加额为3000万元,资本性支出为600万元,付息债务年末余额较上年新増500万元,企业所得税税率为25%,甲公司2018年的企业自由现金流量是( )。A.2930万元

B.2750万元

C.3250万元

D.2885万元答案:D解析:企业自由现金流量=[净利润+利息费用×(1-所得税税率)+折旧及摊销]-(资本性支出+营运资金增加)

=[6000+180×(1-25%)+350]-(600+3000)

=2885(万元) -

第23题:

单选题某企业投资方案A的年销售收入为200万元,年总成本为100万元,年折旧为10万元,无形资产年摊销额为10万元,所得税率为40%,则该项目经营现金净流量为()。A80万元

B92万元

C60万元

D50万元

正确答案: A解析: 经营现金净流量=净利润+折旧+摊销=(200-100)×(1-40%)+10+10=80(万元)。