甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠乙公司购货款1 100万元进行债务重组。根据协议,甲公司以其产品和一项生产经营用设备抵偿债务;甲公司交付产品和固定资产后双方的债权债务结清。甲公司用于抵债产品的账面余额为350万元,已计提的存货跌价准备为50万元,公允价值(计税价格)为400万元。甲公司用于抵债的固定资产原价为800万元,已计提折旧300万元,已计提减值准备100万元,不含税公允价值为500万元。甲公司已将用于抵债的资产发出,并开出增值税专用发票。则甲公司因该项债务

题目

甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠乙公司购货款1 100万元进行债务重组。根据协议,甲公司以其产品和一项生产经营用设备抵偿债务;甲公司交付产品和固定资产后双方的债权债务结清。甲公司用于抵债产品的账面余额为350万元,已计提的存货跌价准备为50万元,公允价值(计税价格)为400万元。甲公司用于抵债的固定资产原价为800万元,已计提折旧300万元,已计提减值准备100万元,不含税公允价值为500万元。甲公司已将用于抵债的资产发出,并开出增值税专用发票。则甲公司因该项债务重组对当期损益的影响为( )。

A.32万元

B.232万元

C.247万元

D.100万元

相似考题

参考答案和解析

正确答案:C

解析:甲公司因该项债务重组对当期损益的影响=400+100+47-300=247(万元)。

参考分录如下:

借:固定资产清理 400

累计折旧 300

固定资产减值准备 100

贷:固定资产 800

借:应付账款 1 100

贷:主营业务收入 400

应交税费——应交增值税(销项税额) 153

固定资产清理 400

营业外收入——处置非流动资产利得 100

营业外收入——债务重组利得 47

借:主营业务成本 300

存货跌价准备 50

贷:库存商品 350

解析:甲公司因该项债务重组对当期损益的影响=400+100+47-300=247(万元)。

参考分录如下:

借:固定资产清理 400

累计折旧 300

固定资产减值准备 100

贷:固定资产 800

借:应付账款 1 100

贷:主营业务收入 400

应交税费——应交增值税(销项税额) 153

固定资产清理 400

营业外收入——处置非流动资产利得 100

营业外收入——债务重组利得 47

借:主营业务成本 300

存货跌价准备 50

贷:库存商品 350

更多“甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠乙公司购货款1 100万元 ”相关问题

-

第1题:

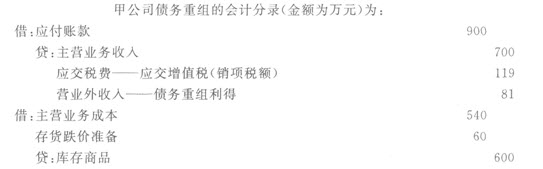

甲公司为增值税-般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠乙公司购货款900万元进行债务重组。根据协议,甲公司以其产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为600万元,已计提的存货跌价准备为60万元,公允价值(计税价格)为700万元。甲公司对该债务重组应确认的债务重组利得为( )万元。

A.81

B.200

C. 241

D 360

正确答案:A

-

第2题:

(2012年)甲公司为增值税一般纳税人,适用的增值税税率为16%。20×9年7月10日,甲公司就其所欠乙公司购货款600万元与乙公司进行债务重组。根据协议,甲公司以其产品抵偿全部债务。当日,甲公司抵债产品的账面价值为400万元,已计提存货跌价准备50万元,市场价格(不含增值税额)为500万元,产品已发出并开具增值税专用发票。甲公司应确认的债务重组利得为( )。A.20万元

B.100万元

C.150万元

D.200万元答案:A解析:甲公司应确认的债务重组利得=债务重组日重组债务的账面价值-付出非现金资产的公允价值和增值税销项税额=600-500×1.16=20(万元)。 -

第3题:

甲公司为增值税一般纳税人,销售商品适用的增值税税率为16%。甲公司就其所欠乙公司货款90万元与乙公司进行债务重组。根据协议,甲公司以其产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的成本为60万元,已计提的存货跌价准备为6万元,公允价值(计税价格)为70万元。假设不考虑其他因素,该债务重组对甲公司损益的影响金额为( )万元。A.18.1

B.20

C.24.8

D.36答案:C解析:甲公司债务重组应确认的重组利得=90-70-70×16%=8.8(万元),存货的处置损益=70-(60-6)=16(万元),该债务重组对甲公司损益的影响金额=8.8+16=24.8(万元)。 -

第4题:

甲公司为增值税一般纳税人,适用的增值税税率为13%。2×18年7月10日,甲公司就其所欠乙公司购货款600万元与乙公司进行债务重组。根据协议,甲公司以其产品抵偿全部债务。当日,甲公司抵债产品的账面价值为400万元,已计提存货跌价准备50万元,市场价格(不含增值税额)为500万元,产品已发出并开具增值税专用发票。甲公司应确认的债务重组利得为( )万元。A.15

B.100

C.35

D.20答案:C解析:甲公司应确认的债务重组利得=债务重组日重组债务的账面价值600-付出非现金资产的公允价值和增值税销项税额500×1.13=35(万元)。 -

第5题:

甲公司为增值税一般纳税人,适用的增值税税率为16%。甲公司与乙公司就其所欠乙公司购货款450 万元进行债务重组。根据协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为300 万元,已计提的存货跌价准备为30 万元,公允价值(计税价格)为350 万元。甲公司对该债务重组应确认的债务重组利得为( )。A.44 万元

B.100 万元

C.120.5 万元

D.180 万元答案:A解析:本题考查知识点:以非现金资产清偿债务;甲公司债务重组应确认的重组利得=450-350-350×16%=44(万元),对于计税价格为350,这里的350 是不包含增值税的。 -

第6题:

甲公司为增值税一般纳税人,适用的增值税税率为13%。甲公司与乙公司就其所欠乙公司购货款420万元进行债务重组。根据协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为300万元,已计提的存货跌价准备为30万元,公允价值(计税价格)为350万元。甲公司对该债务重组应确认的债务重组利得为( )万元。A.70

B.14

C.60.5

D.24.5答案:D解析:甲公司对该债务重组应确认的债务重组利得=420-350×(1+13%)=24.5(万元)。