某公司自2011年1月1日开始采用新企业会计准则,2011年利润总额为2 000万元,适用的所得税税率为25%,自2012年1月1日起适用的所得税税率变更为15%。2011年发生的交易事项中,会计与税法规定之间存在差异的包括:(1)当期计提存货跌价准备700万元;(2)年末持有的交易性金融资产当期公允价值上升1 500万元。假定税法规定,资产在持有期间公允价值变动不计人应纳税所得额,出售时一并计算应税所得;(3)当年确认持有至到期国债投资利息收入300万元。假定该公司2011年1月1日不存在暂时性差异,预

题目

某公司自2011年1月1日开始采用新企业会计准则,2011年利润总额为2 000万元,适用的所得税税率为25%,自2012年1月1日起适用的所得税税率变更为15%。2011年发生的交易事项中,会计与税法规定之间存在差异的包括:(1)当期计提存货跌价准备700万元;(2)年末持有的交易性金融资产当期公允价值上升1 500万元。假定税法规定,资产在持有期间公允价值变动不计人应纳税所得额,出售时一并计算应税所得;(3)当年确认持有至到期国债投资利息收入300万元。假定该公司2011年1月1日不存在暂时性差异,预计未来期间能够产生足够的应纳税所得额利用可抵扣暂时性差异。该公司2011年度所得税费用为( )。

A.225万元

B.150万元

C.105万元

D.345万元

相似考题

更多“某公司自2011年1月1日开始采用新企业会计准则,2011年利润总额为2 000万元,适用的所得税税率为25% ”相关问题

-

第1题:

该企业根据本期利润总额,按适用税率以及相关的税收优惠政策计算出当期应交所得税为40 000元,应编制的会计分录为( )。

A.借:所得税40 000

贷:应交税费——应交所得税40 000

B.借:所得税40 000

贷:本年利润40 000

C.借:本年利润40 000

贷:应交税费——应交所得税40 000

D.借:应交税费——应交所得税40 000

贷:本年利润40 000

正确答案:A

【答案】 A

【考点】 计提所得税的会计分录

【解析】 所得税费用增加记入借方,应交税费增加记入贷方,故A项正确。

-

第2题:

某公司自2010年1月1日开始采用薪企业会计准则体系,2011年利润总额为2000万元,适用的所得税税率为25%,自2012年1月1日起适用的所得税税率变更为15%。2011年发生的交易事项中,会计与税法规定之间存在差异的包括:(1)当期计提存货跌价准备700万元;(2)年末持有的可供出售金融资产当期公允价值上升1500万元。假定税法规定,资产在持有期间公允价值变动不计入应纳税所得额,出售时一并计算应税所得;(3)当年确认持有至到期国债投资利息收入300万元。假定该公司2011年1月1日不存在暂时性差异,预计未来期间能够产生足够的应纳税所得额利用可抵扣暂时性差异。该公司2011年度所得税费用为( )万元。

A.600

B.150

C.495

D.345

正确答案:C

答案】C

【解析】当期应交所得税=(2000+700-300)×25%=600(万元);递延所得税费用=-700×15%=-105(万元);2010年度所得税费用=600-105=495(万元)。

-

第3题:

某企业采用应付税款法核算所得税,适用的所得税税率为33%,2003年度按会计制度计算的全年利润总额为1 250 000元,其中包括国库券利息收入50 000元。全年发生各种罚款支出120 000元。假设该企业当年无其他纳税调整事项,要求编制确认应交所得税和年末结转所得税费用的会计分录。(6分)

正确答案:12、借:所得税 435 600

贷:应交税金——应交所得税 435 600

借:本年利润 435 600 贷:所得税 435 600 -

第4题:

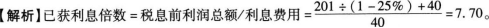

某公司2011年税后利润201万元,所得税税率为25%,利息费用为40万元,则该企业2011年已获利息倍数为(??)。A.7.70

B.8.25

C.6.75

D.6.45答案:A解析:

-

第5题:

某企业没有优先股,本年利润总额为1000万元,所得税税率为25%,股利支付率为60%;年末股东权益总额为5000万元,每股净资产为10元,则每股股利为( )元。A.1.8

B.0.9

C.1.2

D.1答案:B解析:本年净利润=1000×(1-25%)=750(万元),股利总额=750×60%=450(万元),年末发行在外的普通股股数=年末股东权益总额/每股净资产=5000/10=500(万股),每股股利=450/500=0.9(元)。 -

第6题:

某公司预算年度计划新增留存收益为1260万元,预计股利分配率30%,适用的所得税税率为25%。

要求:计算确定预算利润总额。答案:解析:预计净利润=1260/(1-30%)=1800(万元)

预算的利润总额=1800/(1-25%)=2400(万元) -

第7题:

某企业采用资产负债表债务法进行所得税会计处理,所得税税率为25%。该企业20×2年度利润总额为110 000元,发生的应纳税暂时性差异为10 000元。经计算,该企业20×2年度应交所得税为25 000元。则该企业20×2年度的所得税费用为( )元。A.29700

B.25000

C.27500

D.39600答案:C解析:发生应纳税暂时性差异而产生递延所得税负债2 500元(10 000×25%),所得税费用=25 000+2 500=27 500(元)。

-

第8题:

某公司2018年利润总额为100万元,该公司适用的所得税税率为25%。递延所得税资产及递延所得税负债不存在期初余额。与所得税核算有关的情况如下:

(1)2018年12月对某存货计提了10万元存货跌价准备;

(2)违反环保规定支付罚款20万元。

如何进行所得税的账务处理?答案:解析:应纳税所得额=100+10+20=130(万元)

应交所得税=130×25%=32.5(万元)

违反环保规定支付罚款20万元属于永久性差异

递延所得税资产=10×25%=2.5(万元)

递延所得税=(期末递延所得税负债-期初递延所得税负债)-(期末递延所得税资产-期初递延所得税资产)=-2.5(万元)

利润表应确认所得税费用=当期所得税+递延所得税=32.5-2.5=30(万元)

账务处理:

借:所得税费用 300000

递延所得税资产 25000

贷:应交税费——应交所得税 325000 -

第9题:

单选题2015年度某企业实现利润总额为1 000万元,当年应纳税所得额为800万元,适用的所得税税率为25%,当年影响所得税费用的递延所得税负债增加50万元。该企业2015年度利润表“所得税费用”项目本期金额为()万元。A250

B240

C150

D200

正确答案: C解析: -

第10题:

单选题某公司准备购置一条新的生产线。新生产线使公司年利润总额增加400万元,每年折旧增加25万元,假定所得税税率为25%,则该生产线项目的年净营业现金流量为()万元。A275

B325

C380

D420

正确答案: D解析: 本题考查营业现金流量的计算。年净营业现金流量=净利+折旧=400×(1-25%)+25=325万元。 -

第11题:

单选题甲企业2018年度的利润总额为4 000万元,其中包括本年收到的国库券利息收入80万元,适用所得税税率为25%。该企业2018年应交所得税为( )万元。A940

B980

C1 040

D1 060

正确答案: A解析: -

第12题:

单选题某企业2015年利润总额为500万元,适用的所得税税率为25%,当年发生的交易和事项有:取得国债利息收入20万元;年末计提无形资产减值准备40万元。则该企业2015年应交所得税为( )万元。A120

B125

C130

D135

正确答案: B解析: -

第13题:

某公司自2010年1月1日开始采用新企业会计准则体系,2011年利润总额为2000万元,适用的所得税税率为25%,自2012年1月1日起适用的所得税税率变更为15%。2011年发生的交易事项中,会计与税法规定之间存在差异的包括:(1)当期计提存货跌价准备700万元;(2)年末持有的可供出售金融资产当期公允价值上升l500万元。假定税法规定,资产在持有期间公允价值变动不计入应纳税所得额,出售时一并计算应税所得;(3)当年确认持有至到期国债投资利息收入300万元。假定该公司2011年1月1日不存在暂时性差异,预计未来期间能够产生足够的应纳税所得额利用可抵扣暂时性差异。该公司2011年度所得税费用为( )万元。

A.600

B.150

C.495

D.345

正确答案:C

【答案】C

【解析】当期应交所得税=(2000+700-300)×25%=600(万元);递延所得税费用=(-700)×15%=-105(万元);2010年度所得税费用=600-105=495(万元)。

-

第14题:

某企业上年末未分配利润借方余额为5 000元(属5年以上亏损),本年利润总额100 000元。所得税税率为25%,则本年按10%提取法定盈余公积,应为( )元。

A.7 000

B.7 500

C.10 000

D.9 500

正确答案:C

-

第15题:

某企业2010年度利润总额为2 000万元,其中已计入营业外支出的税收滞纳金20万元;企业所得税税率为25%。假定不考虑其他因素,该企业2010年度所得税费用为()万元。

A.500

B.400

C.505

D.495

正确答案:C

[答案]C

【解析】本题的考点为所得税费用的计算。应纳税所得额=2 000+20 =2 020(万元)。因为不存在其他因素,所以所得税费用=应交所得税=2 020×25% =505(万元)。

-

第16题:

甲企业2013年度的利润总额为4 000万元,其中包括本年收到的国库券利息收入80万元;存款利息收入40万元,适用所得税税率为25%。该企业2013年应交所得税为( )万元。A.940

B.980

C.1 040

D.1 060答案:B解析:国库券利息收入免税,应进行纳税调减;存款利息收入要征税,不需要纳税调整,则2013年的应交所得税=(4 000-80)×25%=980(万元)。 -

第17题:

某公司2011年税后利润201万元,所得税税率为25%,利息费用为40万元,则该企业2011年己获利息倍数为( )。

A、7.70

B、8.25

C、6.75

D、6.45答案:A解析:已获利息倍数=税息前利润总额/利息费用

-

第18题:

某公司预算年度计划新增留存收益为150万元,目标股利分配额为600万元,适用的所得税税率为25%。

要求:计算确定预算利润总额。答案:解析:预算的利润总额:

(150+600)/(1-25%)=1000(万元) -

第19题:

某企业采用资产负债表债务法进行所得税会计处理,所得税税率为25%。该企业20×2年度利润总额为100 000元,新增可抵扣暂时性差异为20 000元。经计算,该企业20×2年度应交所得税为30 000元。则该企业20×2年度的所得税费用为( )元。A.33000

B.30000

C.35000

D.25000答案:D解析:发生可抵扣暂时性差异而产生递延所得税资产5 000元(20 000×25%),20×2年度所得税费用=30 000-5 000=25 000(元) -

第20题:

单选题某居民企业2013年利润总额为3000万元,其中符合减免所得税优惠的技术转让所得为600万元;假设无其他纳税调整事项,已知企业所得税税率为25%。2013年该企业应缴纳企业所得税税额为()万元。A600

B612.5

C625

D750

正确答案: A解析: 一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。该企业应缴纳企业所得税=[3000-600+(600-500)×50%]×25%=612.5(万元)。 -

第21题:

单选题某企业2010年利润总额为360万元,营业外收入48万元,营业外支出15万元,适用所得税率25%,则企业当年净利润为( )万元。A294.75

B270

C90

D317.25

正确答案: B解析: 净利润=利润总额-所得税费用=360-360×25%=270(万元)。 -

第22题:

单选题某公司2017年全年利润总额为480万元,经查该公司当年营业外支出中有20万元为罚款支出,适用的所得税税率为25%。已知乙公司递延所得税负债年初数为20万元,年末数25万元,递延所得税资产年初数为10万元,年末数为5万元。则该公司2017年的所得税费用为()万元。A125

B120

C135

D130

正确答案: B解析: 本题考核所得税费用的计算。所得税费用=当期所得税 递延所得税,当期所得税=应纳税所得额×25%=(480 20)×25%=125(万元)。递延所得税=(递延所得税负债年末数一递延所得税负债年初数)-(递延所得税资产年末数-递延所得税资产年初数)=(25-20)-(5-10)=10(万元)。所得税费用=125+10=135(万元)。 -

第23题:

单选题某企业2011年度利润总额为500万元,应纳税所得额为450万元。假定该企业年初递延所得税资产为10万元,递延所得税负债为7万元,年末递延所得税资产为13万元,递延所得税负债为15万元。企业适用的所得税税率为25%。该企业2011年所得税费用为()万元。A123.5

B130

C117.5

D107.5

正确答案: C解析: 应交所得税=450×25%=112.5(万元),递延所得税=递延所得税负债增加额-递延所得税资产增加额=(15-7)-(13-10)=5(万元),所以所得税费用=应交所得税+递延所得税=112.5+5=117.5(万元)。