某自营出口生产企业是实行电子账册的增值税一般纳税人,专业从事进料加工业务,按实耗法计算,前一期已核销的实际分配率为30%,出口货物的征税率为13%,退税率为10%。2019年8月有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额26万元通过认证。上期末留抵税额9万元。本月内销货物不含税销售额100万元,收款113万元存入银行。本月进料加工出口货物离岸价折合人民币210万元。该企业当月应退的增值税税额为( )万元。 A.17.59 B.14.70 C.1

题目

B.14.70

C.12.11

D.13.33

相似考题

更多“某自营出口生产企业是实行电子账册的增值税一般纳税人,专业从事进料加工业务,按实耗法计算,前一期已核销的实际分配率为30%,出口货物的征税率为13%,退税率为10%。2019年8月有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额26万元通过认证。上期末留抵税额9万元。本月内销货物不含税销售额100万元,收款113万元存入银行。本月进料加工出口货物离”相关问题

-

第1题:

某自营出口生产企业是增值税一般纳税人,从事进料加工复出口业务,按实耗法计算,出口货物的征税率为17%,退税率为13%。2015年8月发生以下业务:购进原材料一批,取得的增值税专用发票注明价款300万元,进项税额51万元通过认证。上期末留抵税款22万元。进料加工计划分配率为60%,本月内销货物不含税销售额120万元。本月进料加工出口货物销售额折合人民币260万元。该企业当月应退的增值税是( )。A.13.52万元 B.48.20万元 C.33.80万元 D.27.80万元

答案:A解析:(1)免抵退税不得免征和抵扣税额抵减额=免税进口料件的组成计税价格×(出口货物征税税率-出口货物退税税率)=260×60%×

(17%-13%)=6.24(万元)

(2)免抵退税不得免征和抵扣税额=当期出口货物离岸价×外汇人民币牌价×(出口货物征税税率-出口货物退税税率)-免抵退税不得免征和抵 扣税额抵减额=260×(17%-13%)-6.24=4.16(万元)

(3)当期应纳税额=120×17%- (51-4.16)-22= - 48.44(万元)

(4)免抵退税额抵减额=免税购进原材料×出口货货物退税率=260×60%×13%=20.28(万元)

(5)出口货物"免、抵、退" 税额=260×13%-20.28=13.52(万元)

(6)当期期末留抵税额>当期免抵退税额,当期应退税额=当期免抵退税额=13.52(万元)

-

第2题:

某自营出口的生产企业为增值税一般纳税人,出口货物的征税税率为13%,假设退税税率为11%。2019年5月的有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款200万元,准予抵扣的进项税额26万元通过认证。上月末留抵税款3万元,本月内销货物不含税销售额100万元,收款113万元存入银行,本月出口货物的销售额折合人民币200万元。

要求:试计算该企业当期的“免、抵、退”税额。答案:解析:(1)当期“免、抵、退”税不得免征和抵扣税额=200×(13%-11%)=4(万元)

(2)当期应纳税额=100×13%-(26-4)-3=13-22-3=-12(万元)

(3)出口货物“免、抵、退”税额=200×11%=22(万元)

(4)当期应退税额=12(万元)

(5)当期免抵税额=当期免抵退税额-当期应退税额当期免抵税额=22-12=10(万元) -

第3题:

某自营出口生产企业是增值税一般纳税人,出口货物的征税税率为13%,退税税率为11%。2019年9月有关经营业务为:购原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额26万元通过认证。当月进料加工免税进口料件的组成计税价格100万元。上期末留抵税款6万元。本月内销货物不含税销售额100万元,收款113万元存入银行。本月出口货物销售额折合人民币200万元。

要求:计算该企业当期的“免、抵、退”税额。答案:解析:(1)“免、抵、退”税不得免征和抵扣税额

=200×(13%-11%)-100×(13%-11%)

=100×(13%-11%)=2(万元)

(2)当期应纳税额=100×13%-(26-2)-6=13-24-6=-17(万元)

(3)出口货物“免、抵、退”税额=200×11%-100×11%=100×11%=11(万元)

(4)应退税额=11(万元)

(5)当期免抵税额=0(万元)

(6)9月期末留抵结转下期继续抵扣税额为6(17-11)万元。 -

第4题:

某自营出口生产企业是增值税一般纳税人,主要从事进料加工业务,计划分配率为30%,出口货物的征税率为13%,退税率为10%。2019年8月有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额26万元。上期末留抵税额9万元。本月内销货物不含税销售额100万元,收款113万元存入银行。本月进料加工出口货物离岸价折合人民币210万元。该企业当月应退的增值税税额为( )万元。A.17.59

B.14.70

C.12.11

D.13.33答案:B解析:免抵退税不得免征和抵扣税额=210×(1-30%)×(13%-10%)=4.41(万元)

当期应纳税额=100×13%-(26-4.41)-9=-17.59(万元)

免抵退税额=210 ×(1-30%)×10%=14.70(万元)

因为14.70<17.59,当期应退税14.70万元。

留抵税额=17.59-14.70=2.89(万元) -

第5题:

某自营出口生产企业是增值税一般纳税人,出口货物的征税税率为13%,退税税率为11%。2019年9月有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款100万元,外购货物准予抵扣进项税额13万元通过认证。当月进料加工出口货物耗用的保税进口料件金额100万元。上期末留抵税款6万元。本月内销货物不含税销售额100万元。收款113万元存入银行。本月出口货物销售额折合人民币200万元。

请计算该企业当期的“免、抵、退”税额。答案:解析:(1)当期不得免征和抵扣的税额=(当期出口货物离岸价格×外汇人民币折合率-当期免税购进原材料的价格)×(出口货物适用税率-出口货物退税率)=(200-100)×(13%-11%)=2(万元)

(2)当期应纳税额=100×13%-(13-2)-6=13-11-6=-4(万元)

(3)当期“免、抵、退”税额=(当期出口货物离岸价×外汇人民币折合率-当期免税购进原材料的价格)×出口货物的退税率=(200-100)×11%=11(万元)

(4)应退税额=4(万元)

(5)企业免抵税额=11-4=7(万元) -

第6题:

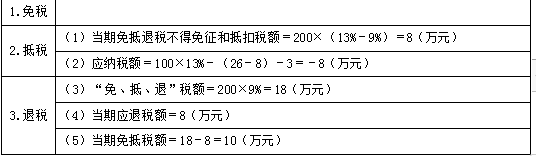

某自营出口的生产企业为增值税一般纳税人,出口货物的征税税率为13%,退税税率为9%。2020年2月的有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣的进项税额26万元通过认证。上月末留抵税款3万元,本月内销货物不含税销售额100万元,收款113万元存入银行,本月出口货物的销售额折合人民币200万元。试计算该企业当期的“免、抵、退”税额。答案:解析:

(1)当期免抵退税不得免征和抵扣税额=200×(13%-9%)=8(万元)

(2)应纳税额=100×13%-(26-8)-3=-8(万元)

(3)“免、抵、退”税额=200×9%=18(万元)

(4)当期应退税额=8(万元)

(5)当期免抵税额=18-8=10(万元) -

第7题:

某自营出口生产企业是增值税一般纳税人,出口货物的征税税率为13%,退税率为9%。

2020年6月经营业务如下:

当月外购货物准予抵扣进项税额30万元。

当月免税购进原材料金额50万元。

本月内销货物不含税销售额100万元,本月出口货物销售额折合人民币200万元。

要求:计算相关的增值税款。答案:解析:“免、抵、退”税不得免征和抵扣税额=200×(13%-9%)-50×(13%-9%)=6(万元)

A.“免抵退税不得免征和抵扣税额”的分录:

借:主营业务成本 8万

贷:应交税费—应交增值税(进项税额转出) 8万

B.“免抵退税不得免征和抵扣税额抵减额”的分录:

借:主营业务成本 -2万

贷:应交税费—应交增值税(进项税额转出) -2万

当期应纳税额=100×13%-(30-6)=-11(万元)

“免抵退”税额=200×9%-50×9%=13.5(万元)

应退税额=11(万元)→熟小原则;

当期免抵税额=13.5-11=2.5(万元)。

相关会计分录为:

借:应收出口退税款 11万

应交税费—应交增值税(出口抵减内销产品应纳税额) 2.5万

贷:应交税费—应交增值税(出口退税) 13.5万 -

第8题:

某自营出口生产企业是增值税一般纳税人,出口货物的征税税率为17%,退税税率为13%。2016年某月发生如下业务:购进原材料一批,取得的增值税专用发票注明价款300万元,外购货物准予抵扣的进项税额为51万元;当月进料加工免税进口料件的组成计税价格200万元;上期期末留抵5万元;本月内销货物不含增值税的销售额为200万元,出口货物销售额折合人民币300万元,则该企业当月免抵退税额为()。

- A、51万元

- B、39万元

- C、26万元

- D、13万元

正确答案:D -

第9题:

某生产企业是增值税一般纳税人,出口货物的征税税率为17%,退税税率为13%;2015年12月有关经营业务为:购原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额34万元通过认证。当月进料加工免税进口料件的组成计税价格100万元。上期末留抵税款6万元。本月内销货物不含税销售额100万元,收款117万元存入银行。本月出口货物销售额折合人民币200万元。试计算该企业当期的“免、抵、退”税额。

正确答案: (1)“免、抵、退”税不得免征和抵扣税额=200×(17%-13%)-100×(17%-13%)=100×(17%-13%)=4(万元)

借:主营业务成本80000

贷:应交税费—应交增值税(进项税额转出)80000

借:主营业务成本-40000

贷:应交税费—应交增值税(进项税额转出)-40000

(2)当期应纳税额=100×17%-(34-4)-6=17-30-6=-19(万元)

(3)出口货物“免、抵、退”税额=200×13%-100×13%=100×13%=13(万元)

(4)应退税额=13(万元)→2与3比较、谁小取谁

(5)当期免抵税额=0(万元)

(6)期末结转下期继续抵扣税额为6万元

借:其他应收款—应收补贴款13万元

贷:应交税费—应交增值税(出口退税)13万元 -

第10题:

问答题某生产企业是增值税一般纳税人,出口货物的征税税率为17%,退税税率为13%;2015年12月有关经营业务为:购原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额34万元通过认证。当月进料加工免税进口料件的组成计税价格100万元。上期末留抵税款6万元。本月内销货物不含税销售额100万元,收款117万元存入银行。本月出口货物销售额折合人民币200万元。试计算该企业当期的“免、抵、退”税额。正确答案: (1)“免、抵、退”税不得免征和抵扣税额=200×(17%-13%)-100×(17%-13%)=100×(17%-13%)=4(万元)

借:主营业务成本80000

贷:应交税费—应交增值税(进项税额转出)80000

借:主营业务成本-40000

贷:应交税费—应交增值税(进项税额转出)-40000

(2)当期应纳税额=100×17%-(34-4)-6=17-30-6=-19(万元)

(3)出口货物“免、抵、退”税额=200×13%-100×13%=100×13%=13(万元)

(4)应退税额=13(万元)→2与3比较、谁小取谁

(5)当期免抵税额=0(万元)

(6)期末结转下期继续抵扣税额为6万元

借:其他应收款—应收补贴款13万元

贷:应交税费—应交增值税(出口退税)13万元解析: 暂无解析 -

第11题:

单选题某自营出口生产企业是增值税一般纳税人,出口货物的征税税率为17%,退税税率为13%。2005年8月有关经营业务为:购原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额34万元通过认证。当月进料加工免税进口料件的组成计税价格100万元。上期末留抵税款6万元。本月内销货物不含税销售额100万元。收款117万元存入银行。本月出口货物销售额折合人民币200万元。该企业当期的“免、抵、退”税额是()万元。A0

B6

C13

D19

正确答案: A解析: 暂无解析 -

第12题:

单选题某生产企业是增值税一般纳税人(有出口经营权),出口货物的征税率为17%,退税率为13%。2010年1月有关经营业务如下:购进原材料一批,取得的增值税专用发票注明价款200万元,外购货物准予抵扣进项税额34万元,当月已通过认证;当月进料加工免税进口料件的组成计税价格100万元;上期末留抵税款6万元;本月内销货物不含税销售额100万元;本月出口货物销售额折合人民币200万元。该企业当月应退增值税( )万元。A13

B10

C70

D17

正确答案: B解析:

①免抵退税不得免征和抵扣税额抵减额=免税进口料件的组成计税价格×(出口货物征税率-出口货物退税率)=100×(17%-13%)=4(万元);②免抵退税不得免征和抵扣税额=当期出口货物离岸价×外汇人民币牌价×(出口货物征税率-出口货物退税率)-免抵退税不得免征和抵扣税额抵减额=200×(17%-13%)-4=4(万元);③当期应纳税额:100×17%-(34-4)-6=17-30-6=-19(万元);④免抵退税额抵减额=免税购进原材料×材料出口货物退税率=100×13%=13(万元);⑤出口货物“免、抵、退”税额=200×13%-13=13(万元);⑥按规定,如当期期末留抵税额>当期免抵退税额时:当期应退税额=当期免抵退税额即该企业应退税额=13(万元)。 -

第13题:

某自营出口生产企业是增值税一般纳税人,从事进料加工业务,按实耗法计算,前一期已核销的实际分配率为30%,出口货物的征税率为16%,退税率为13%。2018年6月购进原材料一批,取得的增值税专用发票注明的价款200万元。上期末留抵税额6万元。本月内销货物不含税销售额100万元,收款116万元存入银行。本月进料加工出口货物离岸价折合人民币210万元。该企业当月的增值税免抵税额为( )万元。A.17.59

B.1.52

C.4.41

D.0答案:B解析:当期免抵退税不得免征和抵扣税额=210×(1-30%)×(16%-13%)=4.41(万元)

当期应纳税额=100×16%-(200×16%-4.41)-6=-17.59(万元)

当期免抵退税额=210×(1-30%)×13%=19.11(万元)

当期应退税额=17.59(万元)

当期免抵税额=当期免抵退税额-当期应退税额=19.11-17.59=1.52(万元) -

第14题:

某自营出口生产企业是增值税一般纳税人,出口货物的征税税率为13%,退税税率为9%。2020年2月有关经营业务为:购原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额26万元通过认证。当月实耗法计算的免税原材料价格为100万元。上期末留抵税款6万元。本月内销货物不含税销售额100万元。收款113万元存入银行。本月出口货物销售额折合人民币200万元。试计算该企业当期的“免、抵、退”税额。答案:解析:(1)免抵退税不得免征和抵扣税额抵减额=100×(13%-9%)=4(万元)

(2)免抵退税不得免征和抵扣税额=200×(13%-9%)-4=8-4=4(万元)

(3)当期应纳税额=100×13%-(26-4)-6=-15(万元)

(4)免抵退税额抵减额=100×9%=9(万元)

(5)出口货物“免、抵、退”税额=200×9%-9=9(万元)

(6)该企业应退税额=9(万元)

(7)当期免抵税额=当期免抵退税额-当期应退税额=9-9=0(万元)

(8)留抵税额为6万元(15-9) -

第15题:

某自营出口的生产企业为增值税一般纳税人,出口货物的征税税率为13%,退税税率为11%。

2019年5月有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款400万元,外购货物准予抵扣的进项税额52万元通过认证。上期末留抵税款5万元。本月内销货物不含税销售额100万元,收款113万元存入银行。本月出口货物的销售额折合人民币200万元。

2019年6月有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款150万元,外购货物准予抵扣的进项税额26万元通过认证,本月内销货物不含税销售额100万元,收款113万元存入银行,本月出口货物的销售额折合人民币200万元。

请计算该企业5月和6月当期的“免、抵、退”税额。答案:解析:5月份:

(1)当期免抵退税不得免征和抵扣税额=200×(13%-11%)=4(万元)

(2)当期应纳税额=100×13%-(52-4)-5=13-48-5=-40(万元)

(3)出口货物“免、抵、退”税额=200×11%=22(万元)

(4)按规定,如当期期末留抵税额>当期免抵退税额时,当期应退税额=当期“免、抵、退”税额,即该企业当期应退税额=22(万元)

(5)当期免抵税额=当期“免、抵、退”税额-当期应退税额,该企业当期免抵税额=22-22=0(万元)

(6)5月期末留抵结转下期继续抵扣税额为=40-22=18(万元) -

第16题:

某县自营出口的生产企业是增值税一般纳税人,出口货物的征税率为16%,退税率为13%。2018年10月购进原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额32万元,货已入库。上期期末留抵税额3万元。当月内销货物不含税销售额100万元,销项税额16万元。本月出口货物销售额折合人民币200万元。试计算该企业本期免、抵、退税额,应退税额,免抵税额及城建税税额。答案:解析:(1)当期免抵退税不得免征和抵扣税额=200×(16%-13%)=6(万元)

(2)应纳增值税=100×16%-(32-6)-3=-13(万元)

(3)出口货物免、抵、退税额=200×13%=26(万元)

(4)当期期末留抵税额13万元小于当期免抵退税额26万元,故当期应退税额等于当期期末留抵税额13万元。

(5)当期免抵税额=26-13=13(万元)

(6)城建税=免抵税额13×5%=0.65(万元)。 -

第17题:

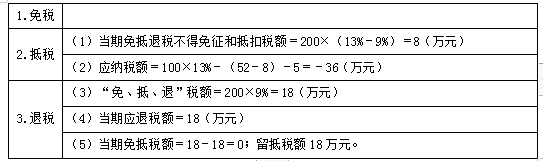

某自营出口的生产企业为增值税一般纳税人,出口货物的征税税率为13%,退税税率为9%。2020年2月有关经营业务为:购原材料一批,取得的增值税专用发票注明的价款400万元,外购货物准予抵扣的进项税额52万元通过认证。上期末留抵税款5万元。本月内销货物不含税销售额100万元,收款113万元存入银行。本月出口货物的销售额折合人民币200万元。试计算该企业当期的“免、抵、退”税额。答案:解析:

(1)当期免抵退税不得免征和抵扣税额=200×(13%-9%)=8(万元)

(2)应纳税额=100×13%-(52-8)-5=-36(万元)

(3)“免、抵、退”税额=200×9%=18(万元)

(4)当期应退税额=18(万元)

(5)当期免抵税额=18-18=0;留抵税额18万元。 -

第18题:

某自营出口的生产企业为增值税一般纳税人,出口货物的征税税率为13%,退税税率为11%。2019年7月有关经营业务为:购原材料一批,取得的增值税专用发票注明的价款400万元,外购货物准予抵扣的进项税额52万元通过认证。上期末留抵税款5万元。本月内销货物不含税销售额100万元,收款113万元存入银行。本月出口货物的销售额折合人民币200万元。

要求:试计算该企业当期的“免、抵、退”税额。答案:解析:(1)当期“免、抵、退”税不得免征和抵扣税额=200×(13%-11%)=4(万元)

(2)当期应纳税额=100×13%-(52-4)-5=13-48-5=-40(万元)

(3)出口货物“免、抵、退”税额=200×11%=22(万元)

(4)当期应退税额=22(万元)

(5)当期免抵税额=22-22=0(万元)

(6)6月期末留抵结转下期继续抵扣税额为18(40-22)万元。 -

第19题:

某自营出口生产企业是增值税一般纳税人,出口货物的征税率为13%,退税率为9%。2019年5月购进原材料一批,取得的增值税专用发票注明的价款200万元,增值税26万元,货已入库。上期期末留抵税额3万元。当月内销货物销售额100万元,销项税额13万元。本月出口货物销售额折合人民币200万元。

要求:计算应退税额并编制相关会计分录。答案:解析:当期免抵退税不得免征和抵扣税额=200×(13%-9%)=8(万元)

应纳增值税额=100×13%-(26-8)-3=-8(万元)

出口货物免抵退税额=200×9%=18(万元)

当期期末留抵税额8万元小于当期免抵退税额18万元,故当期应退税额等于当期期末留抵税额8万元。

【彩蛋】压卷,瑞牛题库软件考前一周更新,下载链接 www.niutk.com

当期免抵税额=18-8=10(万元)。

会计分录:

1.采购原材料时:

借:原材料 200

应交税费—应交增值税(进项税额) 26

贷:银行存款 226

2.销售货物(内销)

借:银行存款 113

贷:主营业务收入—内销 100

应交税费—应交增值税(销项税额) 13

3.销售货物(外销)

①实现销售时:

借:应收外汇账款 200

贷:主营业务收入—外销 200

②当期免抵退税不得免征和抵扣税额:

借:主营业务成本—一般贸易出口 8

贷:应交税费—应交增值税(进项税额转出) 8

③收到主管税务机关《通知单》后:

借:其他应收款—应收出口退税款 8

应交税费—应交增值税(出口抵减内销产品应纳税额)10

贷:应交税费—应交增值税(出口退税) 18

④收到出口退税款时:

借:银行存款 8

贷:其他应收款—应收出口退税款 8 -

第20题:

某自营出口生产企业是增值税一般纳税人,出口货物的征税税率为17%,退税税率为13%。2005年某月发生如下业务:购进原材料一批,取得的增值税专用发票注明价款300万元,外购货物准予抵扣的进项税额为51万元;当月进料加工免税进口料件的组成计税价格200万元;上期期末留抵5万元;本月内销货物不含增值税的销售额为200万元,出口货物销售额折合人民币300万元,则该企业当月免抵退税额不得免征和抵扣税额的抵减额为()。

- A、2万元

- B、4万元

- C、6万元

- D、8万元

正确答案:D -

第21题:

单选题某自营出口生产企业是实行电子账册的增值税一般纳税人,专门从事进料加工业务,按实耗法计算,核销上一期进料加工业务时确定的实际分配率为30%,出口货物的征税率为17%,退税率为13%。2016年8月有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额34万元通过认证。上期末留抵税额6万元。本月内销货物不含税销售额100万元,收款117万元存人银行。本月进料加工出口货物离岸价折合人民币210万元。该企业当月的增值税免抵税额为()万元。A17.12

B1.99

C2.52

D0

正确答案: D解析: 免抵退税不得免征和抵扣税额抵减额=进料加工保税进口料件的组成计税价格X(出口货物征税率-出口货物退税率)=210X30%X(17%-13%)=2.52(万元) 免抵退税不得免征和抵扣税额=210X(17%-13%)-2.52=5.88(万元) 当期应纳税额=1OOX17%-(34-5.88)-6=-17.12(万元) 免抵退税额抵减额=210X30%X13%=8.19(万元) 出口货物免抵退税额=210X13%-8.19=19.11(万元) 因为17.12<19.11,当期应退税17.12万元。 免抵税额=19.11-17.12=1.99(万元) -

第22题:

单选题某自营出口生产企业是实行电子账册的增值税一般纳税人,专门从事进料加工业务,按实耗法计算,核销上一期进料加工业务时确定的实际分配率为30%,出口货物的征税率为17%,退税率为13%。2014年8月有关经营业务为:购进原材料一批,取得的增值税专用发票注明的价款200万元,外购货物准予抵扣进项税额34万元通过认证。上期末留抵税额6万元。本月内销货物不含税销售额100万元,收款117万元存入银行。本月进料加工出口货物离岸价折合人民币210万元。该企业当月的增值税免抵税额为()。A17.12万元

B1.99万元

C2.52万元

D0万元

正确答案: A解析: 免抵退税不得免征和抵扣税额抵减额=进料加工保税进口料件的组成计税价格×(出口货物征税率-出口货物退税率)=210×30%×(17%-13%)=2.52(万元);免抵退税不得免征和抵扣税额=210×(17%-13%)-2.52=5.88(万元);当期应纳税额=100×17%-(34-5.88)-6=-17.12(万元);免抵退税额抵减额=210×30%×13%=8.19(万元);出口货物免抵退税额=210×13%-8.19=19.11(万元);因为17.12<19.11,当期应退税17.12万元。免抵税额=19.11-17.12=1.99(万元) -

第23题:

单选题某自营出口生产企业是增值税一般纳税人,出口货物的征税税率为17%,退税税率为13%。2016年某月发生如下业务:购进原材料一批,取得的增值税专用发票注明价款300万元,外购货物准予抵扣的进项税额为51万元;当月进料加工免税进口料件的组成计税价格200万元;上期期末留抵5万元;本月内销货物不含增值税的销售额为200万元,出口货物销售额折合人民币300万元,则该企业当月免抵退税额为()。A51万元

B39万元

C26万元

D13万元

正确答案: A解析: 暂无解析