甲企业为增值税一般纳税人,2010年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非

题目

(1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。

(2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术并投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。

(3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双发约定租赁期限为2年,每月末以银行转账结算方式收取租金1.5万元。

(4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52万元。

根据资料(1)至(3),下列各项中,关于甲企业该非专利技术摊销的会计处理表述正确的是( )。

B.应当自可供使用的当月起开始摊销

C.该非专利技术出租前的摊销额应计入管理费用

D.摊销方法应当反映与该非专利技术有关的经济利益的预期实现方式

相似考题

更多“甲企业为增值税一般纳税人,2010年度至2012年度发生的与无形资产有关业务如下: ”相关问题

-

第1题:

(2013年)甲企业为增值税一般纳税人,2010年度至2012年度发生的与无形资产有关业务如下:

(1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。

(2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术并投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。

(3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双发约定租赁期限为2年,每月末以银行转账结算方式收取租金1.5万元。

(4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52万元。

根据资料(4),甲企业非专利技术的减值金额是( )万元。A.0

B.18

C.20

D.35.6答案:B解析:截止至2012年12月31日,累计摊销金额=120/5/12×25=50(万元),账面价值=120-50=70(万元),减值金额=70-52=18(万元)。 -

第2题:

(2013年)甲企业为增值税一般纳税人,2010年度至2012年度发生的与无形资产有关业务如下:

(1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。

(2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术并投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。

(3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双发约定租赁期限为2年,每月末以银行转账结算方式收取租金1.5万元。

(4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52万元。

根据资料(1)至(3),下列各项中,关于甲企业该非专利技术摊销的会计处理表述正确的是( )。A.应当自可供使用的下月起开始摊销

B.应当自可供使用的当月起开始摊销

C.该非专利技术出租前的摊销额应计入管理费用

D.摊销方法应当反映与该非专利技术有关的经济利益的预期实现方式答案:B,C,D解析:无形资产自可供使用当月起开始摊销,处置当月不再摊销。 -

第3题:

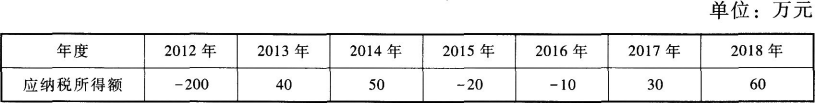

某企业2012年度发生年度亏损200万元,假设该企业2012至2018年度应纳税所得额如下表所示:

则根据企业所得税法规定,下列所得可以全部用来税前弥补2012年度亏损的有( )。A.2013年40万元

B.2014年50万元

C.2017年30万元

D.2018年60万元答案:A,B,C解析:根据企业所得税税法关于亏损结转的规定,该企业2012年的200万元亏损,可分别用2013年的税前所得40万元、2014年的税前所得50万元和2017年的税前所得30万元来弥补。2018年的应纳税所得额可以税前弥补2015年和2016年的亏损。 -

第4题:

某电梯生产企业为增值税一般纳税人,主要生产销售电梯并负责安装及保养和维修,属于混合经营行为,某年发生如下购销业务:全年取得含税收入1170万元,其中安装费占总收入的30%,保养费、维修费约占收入总额的10%,本年度可以抵扣的进项税额80万元。请计算该企业当年度应纳的增值税额。针对该企业的情况,你有什么税收筹划的建议呢?

正确答案: 应纳增值税额=销项税额-进项税额=1170/(1+17%)×17%-80=170-80=90(万元)

筹划:企业投资设立一个独立核算的安装公司,由工厂生产并销售电梯,安装公司专门负责电梯的安装、保养和维修,那么工厂和安装公司分别就取得销售电梯收入开具增值税专用发票、取得建安收入开具普通发票。对购货方而言作为固定资产或在建工程入帐,均不存在进项抵扣问题,并不产生任何影响。按照这个思路,该电梯生产企业设立电梯安装公司后,应纳税额计算如下:

电梯生产企业应纳增值税额=销项税额-进项税额=1170×(1-40%)/(1+17%)×17%-80=102-80=22(万元)

安装公司应纳营业税额=1170×30%×3%+1170×10%×5%=10.53+5.85=16.38(万元)

筹划后,节省增值税和营业税合计90-(22+16.38)=51.62(万元)

节省城市维护建设税和教育费附加=51.62×(7%+3%)=5.16(万元)

共计少纳税51.62+5.16=56.78(万元)

在实际操作中应当注意两个问题:一是设立安装公司所增加的支出纳税筹划的代理费用应小于节税收益;二是不能一味地为降低税负任意抬高安装费降低货物销售额,因为生产企业与安装公司存在关联方关系,关联方交易价格与销售给其他非关联独立企业交易价格应具可比性,否则税务机关有权合理调整加以核定。 -

第5题:

不定项题甲企业为增值税一般纳税人,2012年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。 (3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双方约定租赁期限为2年,每月末以银行转账结算方式收取租金1.5万元。 (4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52万元。 要求:根据上述资料,不考虑其他因素,分析回答下列小题: (答案中的金额单位用万元表示) 根据资料(3),下列各项中,甲企业2011年1月出租无形资产和收取租金的会计处理正确的是()。A借:其他业务成本2;;贷:累计摊销2

B借:管理费用2;贷:累计摊销2

C借:银行存款1.5;贷:其他业务收入1.5

D借:银行存款1.5;贷:营业外收入1.5

正确答案: A解析: 出租无形资产的摊销金额计入其他业务成本,租金收入计入其他业务收入,每月摊销金额=120÷5÷12=2(万元)。所以该分录为:

借:银行存款1.5

贷:其他业务收入1.5

借:其他业务成本2

贷:累计摊销2 -

第6题:

单选题某外籍个人2009年12月18日受派来华工作,2010年3月17日临时离境,2010年4月15日又入境,2010年9月26日再次临时离境,2010年10月9日再一次入境,2011年7月10日离华回国,则该纳税人( )。A2010年度为居民纳税人,2011年度为非居民纳税人

B2010年度为非居民纳税人,2011年度为居民纳税人

C2010年度、2011年度均为非居民纳税人

D2010年度、2011年度均为居民纳税人

正确答案: D解析:

我国规定的居住时间标准是一个纳税年度内在中国境内是否住满365日,即以居住满1年为时间标准。在居住期间内临时离境的,即在一个纳税年度中一次离境不超过30日或者多次离境累计不超过90日的,不扣减日数,连续计算。本题中,外籍个人2010年临时离境2次,时间均不超过30日,且累计不超过90日,因此该纳税人2010年为居民纳税人,2011年7月回国,为非居民纳税人。 -

第7题:

多选题()为2011年省局监控重点税源企业。A某有限公司2010年度入库增值税628万元,消费税50万元

B某外商投资企业2010年8月申报的增值税一般纳税人申报表中“本期已缴增值税”累计数为5503543.65元

C某酒厂旗下某品牌白酒2010年度销售额为1.2亿元

D某珠宝企业2010年度入库增值税278万元,消费税569万元

正确答案: D,C解析: 暂无解析 -

第8题:

不定项题甲企业为增值税一般纳税人,2012年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。 (3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双方约定租赁期限为2年,每月末以银行转账结算方式收取租金1.5万元。 (4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52万元。 要求:根据上述资料,不考虑其他因素,分析回答下列小题: (答案中的金额单位用万元表示) 根据资料(1)至(3),下列各项中,关于甲企业该非利技术摊销的会计处理表述正确的是()。A应当自可供使用的下月起开始摊销

B应当自可供使用的当月起开始摊销

C该非专利技术出租前的摊销额应计入管理费用

D摊销方法应当反映与该非专利技术有关的经济利益的预期实现方式

正确答案: A解析: 对于使用寿命有限的无形资产应当自可供使用的当月起开始摊销,处置当月不再摊销,所以选项A错误,选项B正确;该无形资产出租前供行政管理用,所以出租前其摊销金额应计入管理费用,选项C正确;企业选择无形资产的摊销方法,应当反映与该项无形资产有关的经济利益的预期实现方式,选项D正确。 -

第9题:

不定项题甲企业为增值税一般纳税人,2010年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术并投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。 (3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双发约定租赁期限为2年,每 月末以银行转账结算方式收取租金1.5万元。 (4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52 万元。 要求:根据上述资料,不考虑其他因素,回答下题。(答案中的金额单位用万元表示) 根据资料(4),甲企业非专利技术的减值金额是( )万元。AO

B18

C20

D35.6

正确答案: B解析: 截止至2012年12月31日,累计摊销金额=120÷5÷12×25=50(万元),账面余额=120-50-70(万元),减值金额=70-52=18(万元)。 -

第10题:

问答题某企业2014年度至2017年度的年营业收入与有关情况如下。单位:万元假设企业的流动负债均为敏感性负债。若该企业2018年营业净利率为10%,利润留存率为50%,计算企业需从外部筹集的资金。正确答案: 2018年预计增加的留存收益=800×10%×50%=40(万元)则2018年从外部筹集的资金=850-40=810(万元)。解析: 暂无解析 -

第11题:

不定项题甲企业为增值税一般纳税人,2010年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术并投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。 (3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双发约定租赁期限为2年,每 月末以银行转账结算方式收取租金1.5万元。 (4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52 万元。 要求:根据上述资料,不考虑其他因素,回答下题。(答案中的金额单位用万元表示) 根据资料(1)和(2),甲企业自行研究开发无形资产的入账价值是( )万元。A100

B120

C146

D220

正确答案: C解析: 无形资产研究阶段的支出应该予以费用化,开发阶段支出符合资本化条件的予以资本化,因此计入无形资产成本金额=35+85=120(万元)。 -

第12题:

单选题某企业2010年度发生年度亏损100万元,假设该企业2010~2016年度应纳税所得额如下表所示:某企业2010-2016年度应纳税所得额(单位:万元)年度2010年2011年2012年2013年2014年2015年2016年应纳税所得额-100201020201060请计算该企业2016年应当缴纳的企业所得税为()。A0

B5

C10

D15

正确答案: D解析: -

第13题:

(2013年)甲企业为增值税一般纳税人,2010年度至2012年度发生的与无形资产有关业务如下:

(1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。

(2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术并投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。

(3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双发约定租赁期限为2年,每月末以银行转账结算方式收取租金1.5万元。

(4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52万元。

根据资料(1)至(4),甲企业2012年12月31日应列入资产负债表“无形资产”项目的金额是( )万元。A.52

B.70

C.72

D.88答案:A解析:资产负债表“无形资产”项目应该根据该科目余额减去累计摊销以及减值准备的金额填列,因此甲企业2012年12月31日应列入资产负债表“无形资产”项目的金额=120-50-18=52(万元)。 -

第14题:

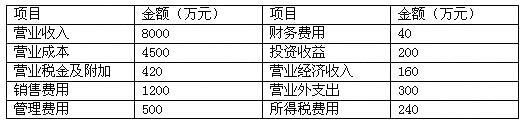

某公司主要从事商品销售业务,该公司2010年度有关决策资料如下:

该公司2010年度的净利润为()万元。

A.920

B.1160

C.1400

D.1640答案:B解析:净利润是指商品流通企业当期利润总额减去所得税后的金额,即企业的税后利润。用公式表示为:净利润=利润总额-所得税费用。则本案例中,该公司的净利润=1400-240=1160(万元)。 -

第15题:

()为2011年省局监控重点税源企业。

- A、某有限公司2010年度入库增值税628万元,消费税50万元

- B、某外商投资企业2010年8月申报的增值税一般纳税人申报表中“本期已缴增值税”累计数为5503543.65元

- C、某酒厂旗下某品牌白酒2010年度销售额为1.2亿元

- D、某珠宝企业2010年度入库增值税278万元,消费税569万元

正确答案:A,B,C,D -

第16题:

M 公司是一家电制造企业、增值税一般纳税人。12 月发生部分业务如下, 要求编制会计分录(写出总账科目即可) : 将本年度亏损90 万元结转至"利润分配"账户。

正确答案: 借: 利润分配 900 000

贷:本年利润 900 000 -

第17题:

不定项题甲企业为增值税一般纳税人,2012年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。 (3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双方约定租赁期限为2年,每月末以银行转账结算方式收取租金1.5万元。 (4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52万元。 要求:根据上述资料,不考虑其他因素,分析回答下列小题: (答案中的金额单位用万元表示) 根据资料(4),甲企业非专利技术的减值金额是()万元。A0

B18

C20

D35.6

正确答案: A解析: 2012年12月31日,该无形资产已计提摊销金额=2×(1+12×2)=50(万元),计提减值损失前该无形资产的账面价值=120-2×(1+12×2)=70(万元),可回收金额为52万元,所以计提减值金额为70-52=18(万元)。 -

第18题:

不定项题甲企业为增值税一般纳税人,2012年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。 (3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双方约定租赁期限为2年,每月末以银行转账结算方式收取租金1.5万元。 (4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52万元。 要求:根据上述资料,不考虑其他因素,分析回答下列小题: (答案中的金额单位用万元表示) 根据资料(1)和(2),甲企业自行研究开发无形资产的入账价值是()万元。A100

B120

C146

D220

正确答案: B解析: 企业自行开发无形资产在研究阶段发生的支出不符合资本化条件,计入研发支出--费用化支出,最终计入当期损益;开发阶段符合资本化条件的支出计入研发支出--资本化支出,最终计入无形资产。所以甲企业自行研究开发无形资产的入账价值=35+85=120(万元)。 -

第19题:

不定项题甲企业为增值税一般纳税人,2010年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术并投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。 (3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双发约定租赁期限为2年,每 月末以银行转账结算方式收取租金1.5万元。 (4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52 万元。 要求:根据上述资料,不考虑其他因素,回答下题。(答案中的金额单位用万元表示) 根据资料(1)至(4)。甲企业2012年12月31日应列入资产负债表“无形资产”项目的金额是( )万元。A52

B70

C72

D88

正确答案: D解析: 资产负债表“无形资产”项目应该根据该科目余额减去累计摊销以及减值准备的金额填列,因此甲企业2012年12月31日应列入资产负债表“无形资产”项目的金额=120-50-18=52(万元)。 -

第20题:

不定项题甲企业为增值税一般纳税人,2010年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术并投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。 (3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双发约定租赁期限为2年,每 月末以银行转账结算方式收取租金1.5万元。 (4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52 万元。 要求:根据上述资料,不考虑其他因素,回答下题。(答案中的金额单位用万元表示) 根据资料(1)至(3),下列各项中,关于甲企业该非专利技术摊销的会计处理表述正确的是()。A应当自可供使用的下月起开始摊销

B应当自可供使用的当月起开始摊销

C该非专利技术出租前的摊销额应计入管理费用

D摊销方法应当反映与该非专利技术有关的经济利益的预期实现方式

正确答案: C解析: 无形资产自可使用当月起开始摊销,处置当月不再摊销。 -

第21题:

问答题M 公司是一家电制造企业、增值税一般纳税人。12 月发生部分业务如下, 要求编制会计分录(写出总账科目即可) : 将本年度亏损90 万元结转至"利润分配"账户。正确答案: 借: 利润分配 900 000

贷:本年利润 900 000解析: 暂无解析 -

第22题:

不定项题甲企业为增值税一般纳税人,2012年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。 (3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双方约定租赁期限为2年,每月末以银行转账结算方式收取租金1.5万元。 (4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52万元。 要求:根据上述资料,不考虑其他因素,分析回答下列小题: (答案中的金额单位用万元表示) 根据资料(1)至(4)。甲企业2012年12月31日应列入资产负债表“无形资产”项目的金额是()万元。A52

B70

C72

D88

正确答案: A解析: 列入资产负债表“无形资产”项目金额=无形资产账面原值-无形资产累计摊销-无形资产减值损失=120-50-18=52(万元)。 -

第23题:

不定项题甲企业为增值税一般纳税人,2010年度至2012年度发生的与无形资产有关业务如下: (1)2010年1月10日,甲企业开始自行研发一项行政管理用非专利技术,截至2010年5月31日,用银行存款支付外单位协作费74万元,领用本单位原材料成本26万元(不考虑增值税因素),经测试,该项研发活动已完成研究阶段。 (2)2010年6月1日研发活动进入开发阶段,该阶段发生研究人员的薪酬支出35万元,领用材料成本85万元(不考虑增值税因素),全部符合资本化条件,2010年12月1日,该项研发活动结束,最终开发形成一项非专利技术并投入使用,该非专利技术预计可使用年限为5年,预计净残值为零,采用直线法摊销。 (3)2011年1月1日,甲企业将该非专利技术出租给乙企业,双发约定租赁期限为2年,每 月末以银行转账结算方式收取租金1.5万元。 (4)2012年12月31日,租赁期限届满,经减值测试,该非专利技术的可回收金额为52 万元。 要求:根据上述资料,不考虑其他因素,回答下题。(答案中的金额单位用万元表示) 根据资料(3),下列各项中,甲企业2011年1月出租无形资产和收取租金的会计处理正确的是()。A借:其他业务成本2;贷:累计摊销2

B借:管理费用2;贷:累计摊销2

C借:银行存款1.5;贷:其他业务收入1.5

D借:银行存款1.5;贷:营业外收入1.5

正确答案: C解析: 累计摊销=120÷5÷12=2(万元),企业出租无形资产属于企业的其他业务收入,同时摊销金额计入其他业务成本。