如果市场组合收益率和无风险收益率分别为15%和5%,那么被市场低估的证券是( )A.证券A,截距估计值为8%,斜率估计值为0.8,必要收益率为12%B.证券B,截距估计值为4%,斜率估计值为0.7,必要收益率为14.5%C. 证券C,截距估计值58%,斜率估计值为1.0,必要收益率为20.0%D.证券D,截距估计值为7%,斜率估计值为1.2,必要收益率为25.5%

题目

如果市场组合收益率和无风险收益率分别为15%和5%,那么被市场低估的证券是( )

A.证券A,截距估计值为8%,斜率估计值为0.8,必要收益率为12%

B.证券B,截距估计值为4%,斜率估计值为0.7,必要收益率为14.5%

C. 证券C,截距估计值58%,斜率估计值为1.0,必要收益率为20.0%

D.证券D,截距估计值为7%,斜率估计值为1.2,必要收益率为25.5%

相似考题

参考答案和解析

更多“如果市场组合收益率和无风险收益率分别为15%和5%,那么被市场低估的证券是( ) A.证券A,截 ”相关问题

-

第1题:

某债券的收益率为0.12,风险系数β为1.3,假定无风险收益率为0.07,市场期望收益率为0.15,此时投资者最佳决策是( )。A.买入该证券,因为证券价格被低估了

B.买入该证券,因为证券价格被高估了

C.卖出该证券,因为证券价格被低估了

D.卖出该证券,因为证券价格被高估了答案:D解析:债券预期收益率为:1.3x(0.12-0.07)+0.07=0.135,小于市场期望收益率0.15。 -

第2题:

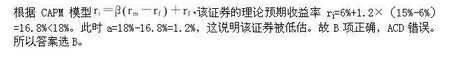

根据CAPM模型,假定市场组合收益率为15%,无风险利率为6%,某证券的Beta系数为1.2,期望收益率为18%,则该证券()。A.被高估

B.被低估

C.合理估值

D.以上都不对答案:B解析:

-

第3题:

无风险利率7%,市场组合的期望收益率为15%,证券x的期望收益率为21%,B值为1.3,那么你应该( )。A.股价被低估,应该买入

B.股价被高估,应该买入

C.股价被低估,应该卖出

D.股价被高估,应该卖出答案:A解析:由CAPM得: rx=7%+1.3×(15% - 7%)=17. 4%<21%讧券X理论收益率低于实际收益率,股价被低估,应该选择买入。 -

第4题:

假设证券市场禁止卖空交易如果证券市场上存在着如下所述的三个证券组合A、B和C:(1)证券组合A的β系数和期望收益率分别为0.80和10.4%(2)证券组合B的β系数和期望收益率分别为1.00和10.0%;(3)证券组合C的β系数和期望收益率分别为1.20和13.6%。那么用证券组合B和证券组合C构造新证券组合优于用证券组合A和证券组合C构造新证券组合。()答案:错解析:证券组合A的期望收益高于B,且β系数低于B,所以证券组合A优于B因此,用证券组合A和证劵组合C构造新证券组合优于用证券组合B和证券组合C构造新证券组合。 -

第5题:

证券X期望收益率为0. 11,贝塔值是1. 5,无风险收益率为0. 05,市场期望收益率为0.09。根据资本资产定价模型,这个证券( )。

A.被低估 B.被高估 C.定价公平 D.价格无法判断答案:C解析:。根据CAPM模型,其风险收益率为:0.05 + 1. 5 X (0. 09-0. 05)= 0. 11,其与证券的期望收益率相等,说明市场给其定价既没有高估也没有低估,而是比较合理的。 -

第6题:

假设证券市场禁止卖空交易,如果证券市场上存在着如下所述的三个证券组合A、B、C:

(1)证券组合A的β系数和期望收益率分别为0.8和10.4%;

(2)证券组合B的B系数和期望收益率分别为1.00和10.0%;

(3)证券组合C的B系数和期望收益率分别为1.20和13.6%;

那么( )。

?Ⅰ.不能够用证券组合A和证券组合B构造一个与证券组合C具有相同β系数的新证券组合

?Ⅱ.能够用证券组合A和证券组合B构造一个与证券组合C具有相同β系数的新证券组合

?Ⅲ.不能够用证券组合C和证券组合B构造一个与证券组合A具有相同β系数的新证券组合

?Ⅳ.用证券组合C和证券组合B构造新证券组合优于用证券组合C和证券组合A构造新组合A.Ⅱ、Ⅳ

B.Ⅰ、Ⅲ

C.Ⅰ、Ⅳ

D.Ⅱ、Ⅲ答案:B解析:证券组合A、B的β系数均小于证券组合C的β系数,因此,不能用证券组合A和证券组合B构造一个与证券组合C具有相同β系数的新证券组合。用证券组合A和证券组合C构造新证券组合优于用证券组合B和证券组合C构造新证券组合。 -

第7题:

如果证券X和证券Y都是充分分散的投资组合,无风险收益率为3%,证券X和证券Y的贝塔系数分别为1和0.25,预期收益率分别为13%和7%,据此可以推断证券X和证券Y()

- A、都处于均衡状态

- B、存在套利机会

- C、都被低估

- D、都是公平定价

正确答案:B -

第8题:

影响证券预期收益率的因素有()

- A、无风险收益率

- B、市场证券组合的预期收益率

- C、β

- D、证券期初市场价值

正确答案:B,C -

第9题:

如果证券组合P的β系数为1.2,实际收益率为18%,市场组合的实际收益率为15%,那么证券组合P的绩效一定比市场组合的绩效好。()

正确答案:错误 -

第10题:

单选题如果证券市场线(SML)以β系数的形式表示,那么它的斜率为()。A无风险利率

B市场证券组合的预期收益率

C市场证券组合的预期超额收益率

D所考察证券或证券组合的预期收益率

正确答案: A解析: 暂无解析 -

第11题:

单选题如果证券X和证券Y都是充分分散的投资组合,无风险收益率为3%,证券X和证券Y的贝塔系数分别为1和0.25,预期收益率分别为13%和7%,据此可以推断证券X和证券Y()A都处于均衡状态

B存在套利机会

C都被低估

D都是公平定价

正确答案: C解析: 暂无解析 -

第12题:

单选题已知无风险收益率为5%,市场期望收益率为10%,A证券的期望收益率为12%,β系数为1.1;B证券的期望收益率为15%,β系数为1.2;那么投资者的投资策略为( )。A买进A证券

B买进B证券

C买进A证券或B证券

D买进A证券和B证券

正确答案: A解析: -

第13题:

证券X期望收益率为0.11,贝塔值是Ⅰ5,无风险收益率为0.05,市场期望收益率为0.09。根据资本资产定价模型,这个证券( )。A、被低估

B、被高估

C、定价公平

D、价格无法判断答案:C解析:根据CAPM模型,其风险收益率=0.05+Ⅰ.5×(0.09-0.05)=0.11,其与证券的期望收益率相等,说明市场给其定价既没有高估也没有低估,而是比较合理的。 -

第14题:

某证券组合2013年实际平均收益率为18%,当前的无风险利率为4%,市场组合的期望收益率为15%,该证券组合的β值为1.5。那么,该证券组合的詹森指数为()。A:2.5%

B:0

C:-2.5%

D:1.5%答案:C解析:詹森指数的计算公式为:JP=rP-{rE+[E(rM)-rF)]βP。代入本题数据得詹森指数=18%-[4%+(15%-4%)*1.5]=-2.5%。 -

第15题:

假设证券市场禁止卖空交易,如果证券市场上存在着如下所述的三个证券组合A、B和C,(1)证券组合A的β系数和期望收益率分别为0.80和10.4%;(2)证券组合B的β系数和期望收益率分别为1.00和10.0%;(3)证券组合C的的β系数和期望收益率分别为1.20和13.6%。那么,不能够用证券组合A和证券组合B构造一个与证券组合C具有相同β系数的新证券组合。()答案:对解析:证券组合A、B的β系数均小于证券组合C的β系数,因此,不能用证券组合A和证券组合β构造一个与证券组合C具有相同β系数的新证券组合。 -

第16题:

证券X期望收益率为0.11, β值是1.5,无风险收益率为0.05,市场期望收益率为0.09。根据资本资产定价模型,这个证券()。

A.被低估 B.被高估 C.定价公平 D.价格无法判断答案:C解析:答案为C。根据CAPM模型,每一证券的期望收益率就等于无风险利率加上该证券由p系数测定的风险溢价,其风险收益率为:0.05+1.5X(0.09-0.05)=0.11,与证券的期望收益率相等,说明市场给其定价既没有高估也没有低估,而是比较公平的。 -

第17题:

无风险收益率为5%,市场期望收益率为10%的条件下:A证券的期望收益率为12%,β系数为1.1;B证券的期望收益率为15%,β系数为1.2;那么投资者的投资策略为()。A.买进A证券

B.买进B证券

C.买进A证券或B证券

D.买进A证券和B证券答案:D解析:根据CAPM模型,A证券:5%+(10%-5%)X1.1=10.5%,因为12%>10.5%,所以A证券价格被低估,应买进;B证券:5%+(10%-5%)X1.2=11%,因为15%>11%,所以B证券价格被低估,应买进。 -

第18题:

如果证券市场线(SML)以β系数的形式表示,那么它的斜率为()。

- A、无风险利率

- B、市场证券组合的预期收益率

- C、市场证券组合的预期超额收益率

- D、所考察证券或证券组合的预期收益率

正确答案:C -

第19题:

假定市场组合的期望收益率为15%,无风险利率为7%,证券A的期望收益率为18%,贝塔值为1.5。按照CAPM模型,下列说法中正确的是()。

- A、证券A的价格被低估

- B、证券A的价格被高估

- C、证券A的阿尔法值是-1%

- D、证券A的阿尔法值是1%

正确答案:A -

第20题:

某公司持有A、B、C三种股票构成的证券组合,三种股票所占比重分别为25%、35%和40%,其贝他系数分别为0.5、1和2,股票的市场收益率为12%,无风险收益率为5%。计算该证券组合的风险报酬率和必要收益率。

正确答案: 证券组合的风险报酬率=(12%-5%)*0.5*25%+(12%-5%)*1*35%+(12%-5%)*2*40%=8.925%

证券组合的必要报酬率=[5%+(12%-5%)*0.5]*25%+[5%+(12%-5%)*1]*35%+[5%+(12%-5%)*2]*40% =13.925%(或=8.925%+5%=13.925%) -

第21题:

单选题某债券的收益率为0.12,风险系数β为1.3,假定无风险收益率为0.07,市场期望收益率为0.15,此时投资者最佳决策是( )。A买入该证券,因为证券价格被低估了

B买入该证券,因为证券价格被高估了

C卖出该证券,因为证券价格被低估了

D卖出该证券,因为证券价格被高估了

正确答案: B解析: -

第22题:

单选题假定市场组合的期望收益率为15%,无风险利率为7%,证券A的期望收益率为18%,贝塔值为1.5。按照CAPM模型,下列说法中正确的是()。A证券A的价格被低估

B证券A的价格被高估

C证券A的阿尔法值是-1%

D证券A的阿尔法值是1%

正确答案: D解析: 暂无解析 -

第23题:

单选题无风险收益率为5%,市场期望收益率为10%的条件下:A证券的期望收益率为12%,β系数为1.1;B证券的期望收益率为15%,β系数为1.2;那么投资者的投资策略为( )。A买进A证券

B买进B证券

C买进A证券或B证券

D买进A证券和B证券

正确答案: C解析: