王某购买彩票中了8000元,王某应就8000元中奖收入按“偶然所得”项目减除必要费用后计算缴纳个人所得税。()此题为判断题(对,错)。

题目

王某购买彩票中了8000元,王某应就8000元中奖收入按“偶然所得”项目减除必要费用后计算缴纳个人所得税。()

此题为判断题(对,错)。

相似考题

更多“王某购买彩票中了8000元,王某应就8000元中奖收入按“偶然所得”项目减除必要费用后计算缴纳个人所得税。() ”相关问题

-

第1题:

王某为某企业员工,2017年发生了如下经济行为。

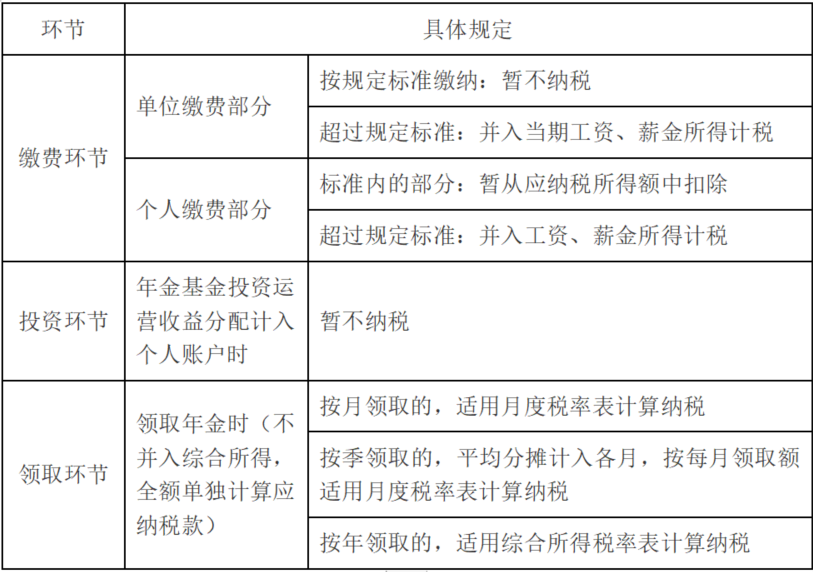

(1)单位依照国家标准为王某办理了企业年金并缴费800元。

(2)年初取得该企业年金计划分配的上年投资收益2000元,王某将该部分收益存入年金个人账户。

(3)购买福利彩票中奖100万元,在领取奖金时当场通过国家机关向贫困地区捐款10万元。

(4)取得持有期满两年的某A股股票分红6000元,另取得持股期6个月的另一A股股票分红8000元。

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)回答单位为王某缴纳的企业年金是否应在当期缴纳个人所得税并说明理由。

(2)回答王某取得上年企业年金投资收益时是否应在当期缴纳个人所得税并说明理由。

(3)判断王某向贫困地区的捐款是否允许税前全额扣除并说明理由。

(4)计算王某取得的彩票中奖收入应缴纳的个人所得税。

(5)计算王某取得的股票分红收入应缴纳的个人所得税。答案:解析:(1)单位为王某缴纳的企业年金不需要在当期缴纳个人所得税。

理由:企业根据国家有关政策规定的办法和标准,为在本单位任职或者受雇的全体职工缴付的企业年金单位缴费部分,在计入个人账户时,个人暂不缴纳个人所得税。

(2)王某取得上年企业年金投资收益时不需要在当期缴纳个人所得税。

理由:年金基金投资运营收益分配计入个人账户时,个人暂不缴纳个人所得税。

(3)王某向贫困地区的捐款可以在税前全额扣除。

理由:个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除。本题应纳税所得额的30%=100×30%=30(万元),大于捐款支出10万元,所以王某向贫困地区的捐款可以在税前全额扣除

(4)王某取得的彩票中奖收入应缴纳的个人所得税=(100-10)×20%=18(万元)。

(5)王某取得的股票分红收入应缴纳的个人所得税=8000×50%×20%=800(元)。

个人从公开发行和转让市场取得的上市公司股票,持股期限超过1年的,股息红利所得暂免征收个人所得税;持股期限在1个月以内(含1个月)的,其股息红利所得全额计入应纳税所得额;持股期限在1个月以上至1年(含1年)的,暂减按50%计入应纳税所得额;上述所得统一适用20%的税率计征个人所得税。 -

第2题:

(2019年)2018年10月,李某购买福利彩票,取得一次中奖收入3万元,购买彩票支出400元,已知偶然所得个人所得税税率为20%,计算李某中奖收入应缴纳个人所得税税额的下列算式中,正确的是( )。A.30 000×(1-20%)×20%=4 800元

B.(30 000-400)×20%=5 920元

C.30 000×20%=6 000元

D.(30 000-400)×(1-20%)×20%=4 736元答案:C解析:偶然所得以每次取得的收入全额征税。

-

第3题:

公民李某购买体育彩票,中奖8000元,李某中奖收入应缴纳个人所得税额为()。

A.免税

B.1600元

C.2000

D.2400

免税 -

第4题:

2018年10月,李某购买福利彩票,取得一次中奖收入3万元,购买彩票支出400元,已知偶然所得个人所得税税率为20%,计算李某中奖收入应缴纳个人所得税税额的下列算式中,正确的是( )。A.30 000×(1-20%)×20%=4 800元

B.(30 000-400)×20%=5 920元

C.30 000×20%=6 000元

D.(30 000-400)×(1-20%)×20%=4 736元答案:C解析:偶然所得以每次取得的收入全额征税。

-

第5题:

2018年10月,李某购买福利彩票,取得一次中奖收入3万元,购买彩票支出400元,已知偶然所得个人所得税税率为20%,计算李某中奖收入应缴纳个人所得税税额的下列算式中,正确的是()。

A.30000×(1-20%)×20%=4800元

B.(30000-400)×20%=5920元

C.30000×20%=6000元

D.(30000-400)×(1-20%)×20%=4736元

C