问答题已知无风险资产的收益率为7%,市场组合的预期收益率为15%,股票A的β系数为0.25,股票B的β系数为4。试计算股票A和B各自的预期收益率及风险报酬。

题目

相似考题

参考答案和解析

股票A的预期收益率为:

E(rA=rf+[E(rm)-rf]*βA=7%+(15%-7%)*0.25=9%

股票A的风险报酬为:

E(rA)-rf=[E(rm)-rf]*βA=(15%-7%)*0.25=2%

股票B的预期收益率为:

E(rB)=rf+[E(rm)-rf]*βB=7%+(15%-7%)*4=39%

股票B的风险报酬为:

E(rB)-rf=[E(rm)-rf]*βB=(15%-7%)*4=32%

更多“已知无风险资产的收益率为7%,市场组合的预期收益率为15%,股票A的β系数为0.25,股票B的β系数为4。试计算股票A和”相关问题

-

第1题:

某企业拟以100万元进行股票投资,现有A和B两只股票可供选择,具体资料如下:

经济情况 概率 A股票预期收益率 B股票预期收益率 繁荣 0.2 100% 80% 复苏 0.3 30% 20% 一般 0.4 10% 12.5% 衰退 0.1 -60% -20%

要求:

(1)分别计算A、B股票预期收益率的期望值、标准差和标准离差率,并比较其风险大小。

(2)如果无风险报酬率为6%,风险价值系数为10%,请分别计算A、B股票的总投资收益率。

(3)假设投资者将全部资金按照70%和30%的比例分别投资购买A、B股票构成投资组合,A、B股票预期收益率的相关系数为0.6,请计算组合的期望收益率和组合的标准差以及A、B股票预期收益率的协方差。

(4)假设投资者将全部资金按照70%和30%的比例分别投资购买A、B股票构成投资组合,已知A、B股票的B系数分别为1.2和1.5,市场组合的收益率为12%,无风险收益率为4%。

要求:计算组合的B系数和组合的必要收益率。

正确答案:

(1)项目 A股票

B股票

期望值

27%

25%

标准差

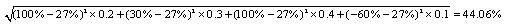

44.06%

29.62%

标准离差率

1.63

1.18

计算过程:

A股票预期收益率的期望值=100%×0.2+30%×0.3+10%×0.4+(-60%)×0.1=27%

B股票预期收益率的期望值=80%×0.2+20%×0.3+12.5%×0.4+(-20%)×0.1=25%

A股票标准差=

B股票标准差=

A股票标准离差率=

B股票标准离差率=

由于A、B股票预期收益率的期望值不相同,所以不能直接根据标准差来比较其风险,而应根据标准离差率来比较其风险,由于B股票的标准离差率小,故B股票的风险小。

(2)A股票的总投资收益率=6%+1.63×10%=22.3%

B股票的总投资收益率=6%+1.18×10%=17.8

(3)组合的期望收益率:70%×27%+30%×25%=26.4%

组合的标准差

协方差=O.6×0.4406×0.2962=0.0783

)4)组合的β系数=70%×1.2+30%×1.5=1.29

组合的必要收益率=4%+1.29(12%一4%)=14.32% -

第2题:

某企业拟进行股票投资,现有甲、乙两只股票可供选择,具体资料如下:

经济情况 概率 甲股票预期收益率 乙股票预期收益率 繁荣 0.3 60% 50% 复苏 0.2 40% 30% 一般 0.3 20% 10% 衰退 0.2 -10% -15%

要求:

(1)分别计算甲、乙股票收益率的期望值、标准差和标准离差率,并比较其风险大小;(2)如果无风险报酬率为4%,风险价值系数为8%,请分别计算甲、乙股票的必要投资收益率;

(3)假设投资者将全部资金按照60%和40%的比例分别投资购买甲、乙股票构成投资组合,已知甲、乙股票的B系数分别为1.4和1.8,市场组合的收益率为10%,无风险收益率为4%,请计算投资组合的B系数和组合的风险收益率;

(4)根据资本资产定价模型计算组合的必要收益率。

正确答案:

(1)甲、乙股票收益率的期望值、标准差和标准离差率:

甲股票收益率的期望值=0.3×60%+0.2×40%+0.3×20%+0.2×(-10%)=30%

乙股票收益率的期望值=O.3×50%+0.2×30%+0.3×10%+0.2×(-15%)=21%

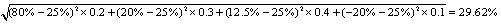

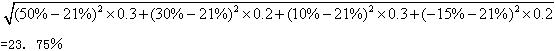

甲股票收益率的标准差=

乙股票收益率的标准差=

甲股票收益率的表转离差率=25.30%/30%=0.84

乙股票收益率的标准离差率=23.75%/21%=1.13

(2)甲、乙股票的必要投资收益率:

甲股票的必要投资收益率=4%+0.84×8%=10.72%

乙股票的必要投资收益率=4%+1.13×8%=13.04%

(3)投资组合的β系数与组合的风险收益率:

组合的β系数=60%×1.4+40%×1.8=1.56

组合的风险收益率=1.56×(10%-4%)=9.36%。 -

第3题:

已知甲股票的风险收益率为12%,市场组合的风险收益率为10%,甲股票的必要收益率为16%,资本资产定价模型成立,乙股票的口系数为0.5,乙股票收益率与市场组合收益率的协方差为6%。

要求:

(1)计算甲股票的口系数、无风险收益率;

(2)计算股票价格指数平均收益率;

(3)确定证券市场线的斜率和截距;

(4)如果甲、乙构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4,计算资产组合的卢系数以及资产组合收益率与市场组合收益率的协方差;假设资产组合收益率的方差为16%,计算资产组合收益率与市场组合收益率的相关系数;

(5)如果甲的收益率标准差为15%,把甲、乙的投资比例调整为相等,即各为0.5,并假设甲股票收益率与乙股票收益率的相关系数为1,资产组合收益率的标准差为12%,计算乙股票收益率的标准差。

(4)假设市场是均衡的,计算所选项目的风险价值系数(b);

(5)假设资本资产定价模型成立,计算市场风险溢酬、乙项目的口系数;

(6)计算乙项目收益率与市场组合收益率的相关系数。

正确答案:

(1)甲股票的风险收益率-甲股票的β系数×10%即:12%=甲股票的口系数×10%

解得:甲股票的β系数=1.2由于甲股票的必要收益率=无风险收益率+甲股票的风险收益率

所以,16%=无风险收益率+12%

解得:无风险收益率=4%

(2)股票价格指数平均收益率-市场组合收益率

=4%+10%=14%

(3)证券市场线的斜率-市场风险溢酬=10%证券市场线的截距-无风险收益率=4%

(4)资产组合的β系数=0.6×1.2+0.4×0.5=0.92

根据口系数的定义公式可知:

乙股票的β系数-乙股票收益率与市场组合收益率的协方差/市场组合收益率的方差

即:0.5=6%席场组合收益率的方差

解得:市场组合收益率的方差=12%0.92=资产组合收益率与市场组合收益率的协方差肺场组合收益率的方差

解得:资产组合收益率与市场组合收益率的协方莘=0.92×12%=11.04%

资产组合收益率与市场组合收益率的协方差-资产组合收益率与市场组合收益率的相关系数×资产组

合收益率的标准差×市场组合收益率的标准差即:11.04%-资产组合收益率与市场组合收益率的相关系数××解得:资产组合收益率与市场组合收益率的相关系数=0.80

(5)在两项资产收益率的相关系数为1,投资比例相等的情况下,资产组合收益率的标准差=两项资产收益率标准差的算数平均数,即:12%=(15%4+乙股票收益率的标准差)/2,解得:乙股票收益率的标准差=9%。 -

第4题:

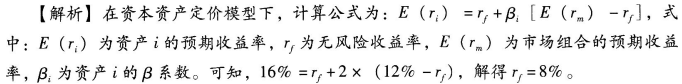

假设资本资产定价模型成立,某股票的预期收益率为16%,贝塔系数(β)为2,如果市场组合的预期收益率为12%,市场的无风险收益率为()。

A.5%

B.6%

C.7%

D.8%

正确答案:D

-

第5题:

已知A股票的预期收益率为10%,收益率的标准差为7%,B股票的预期收益率为15%,收益率的方差为6%,A、B两种股票的投资股数比例为3:2,投资时每股价格比例为4:3,不考虑交易费用。两种股票收益率之间的相关系数为0.8。

要求:

(1)假设无风险收益率为4%,A股票风险价值系数为0.2,计算A股票的风险收益率与必要收益率;

(2)计算两种股票的资产组合的预期收益率;

(3)计算两种股票的资产组合收益率的方差。

正确答案:

(1)A股票收益率的标准离差率=7%/10%=0.7

风险收益率=风险价值系数x收益率标准离差率

A股票风险收益率=0.2×0.7×100%=14%

A股票必要收益率=4%+14%=18%

(2)因为,对A、B两种股票的投资比例为3×4:2×3=2:1,所以,投资比重分别为2/3和1/3。

资产组合的预期收益率=2/3×10%+1/3×15%=11.67%

(3)资产组合收益率的方差=2/3×2/3×7%×7%+2×2/3×1/3×0.8×7%× +1/3×1/3×6%=0.218%+0.610%+0.667%=1.50%

+1/3×1/3×6%=0.218%+0.610%+0.667%=1.50%

-

第6题:

如果某公司的股票β系数为1.4,市场组合的收益率为6%,无风险收益率为2%,则该公司股票的预期收益率是()。A:2.8%

B:5.6%

C:7.6%

D:8.4%答案:C解析:预期收益率=2%+(6%-2%)*1.4=7.6%。 -

第7题:

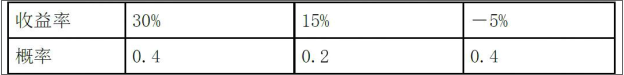

假设A股票收益率的概率分布情况如下:

B股票的预期收益率为14%,标准差为16%,若A、B股票投资的价值比例为3∶2。

(1)计算A股票的预期收益率、方差和标准差;

(2)计算AB股票组合的预期收益率;

(3)如果两种股票的相关系数是0.5,计算该组合预期收益率的标准差;

(4)如果两种股票的相关系数是1,计算该组合预期收益率的标准差。答案:解析:1.A股票的预期收益率=0.4×30%+0.2×15%+0.4×(-5%)=13%(0.5分) A股票收益率的方差=(30%-13%)2×0.4+(15%-13%)2×0.2+(-5%-13%)2×0.4=2.46%(1分) A股票收益率的标准差=2.46%1/2=15.68%(0.5分)

2.组合的预期收益率=13%×60%+14%×40%=13.4%(1分)

3.组合的标准差=(0.6 2 ×2.46%+0.4 2 ×16% 2 +2×0.5×0.6×0.4×15.68%×16%) 1/2 =13.77%(1分)

4.组合的标准差=(0.6 2 ×2.46%+0.4 2 ×16% 2 +2×1×0.6×0.4×15.68%×16%) 1/2 =60%×15.68%+40%×16%=15.81%(1分) -

第8题:

已知A股票的预期收益率为10%,收益率的标准差为7%,B股票的预期收益率为15%,收益率的方差为6%,AB两种股票的投资股数比例为3:2,投资时每股价格比例为4:3,不考虑交易费用。两种股票收益率之间的相关系数为0.8,则两种股票的资产组合的预期收益率是( )。A.35%

B.11.67%

C.12.35%

D.9.67%答案:B解析:因为,对AB两种股票的投资比例为34:23=2:1,所以,投资比重分引为2/3和1/3。资产组合的预期收益率=2/310%+1/315%=11.67% -

第9题:

某股票的β系数为1.1,市场无风险利率为5%,市场组合的预期收益率为10%,则该股票的预期收益率为()

- A、10.5%

- B、10.8%

- C、11.2%

- D、12%

正确答案:A -

第10题:

无风险资产收益率为7%,某股票A的预期收益率为15%,标准差为20%,如果由无风险资产和股票A构成的投资组合的预期收益率为13%,那么该组合的标准差为()。

- A、15%

- B、20%

- C、0

- D、17%

正确答案:A -

第11题:

单选题已知某股票的总体收益率为12%,市场组合的总体收益率为16%,无风险报酬率为4%,则该股票的β系数为()。A0.67

B0.8

C0.33

D0.2

正确答案: D解析: 暂无解析 -

第12题:

单选题已知某股票的贝塔系数为0.45,无风险收益率为4%,市场组合的风险收益率为5%,则该股票的必要收益率为( )。A4%

B4.45%

C6.25%

D9%

正确答案: B解析: -

第13题:

已知A股票的风险收益率为8%,无风险收益率为5%,市场组合的风险收益率为 10%,则A股票的β系数为( )。

A.0.8

B.1.25

C.1

D.1.3

正确答案:A

解析:某资产的风险收益率=该项资产的β系数×(Rm-Rf),由于市场组合的β系数 =1,所以.市场组合的风险收益率=(Rm-Rf),因此,A股票的β系数=A股票的风险收益率/市场组合的风险收益率=8%/10%=0.8。 -

第14题:

某公司拟进行股票投资,计划购买A、B、C三种股票,并分别设计了甲、乙两种资产组合。已知三种股票的口系数分别为1.5、1.0和0.5,它们在甲种资产组合下的投资比重为50%、30%和20%;乙种资产组合的风险收益率为3.4%。同期市场上所有股票的平均收益率为12%,无风险收益率为8%。

要求:

(1)根据A、B、C股票的β系数,分别评价这三种股票相对于市场投资组合而言的系统风险大大小;

(2)按照资本资产定价模型计算A股票的必要收益率;

(3)计算甲种资产组合的β系数和风险收益率;

(4)计算乙种资产组合的β系数和必要收益率;

(5)比较甲、乙两种资产组合的β系数,并据以评价它们的投资风险大小。

正确答案:

(1)市场组合的β系数为1.0,而β系数是衡量系统风险的,所以,A股票的系统风险高于市场组合的风险;B股票的系统风险等于市场组合的风险;C股票的系统风险低于市场组合的风险。

(2)A股票的必要收益率

=8%+1.5×(12%-8%)=14%

(3)甲种资产组合的口系数

=1.5×50%+1.0×30%+0.5×20%=1.15

甲种资产组合的风险收益率

=1.15×(12%-8%)=4.6%

(4)乙种资产组合的舟系数

=3.4%/(12%-8%)=O.85

乙种资产组合的必要收益率

=8%+3.4%=11.4%

(5)甲种资产组合的β系数1.15大于乙种资产组合的口系数0.85,说明甲的投资风险大于乙的投资风险。 -

第15题:

已知甲股票的β系数为1.2,证券市场线的斜率为8%,证券市场线的截距为2.4%,资本资产定价模型成立,乙股票收益率与市场组合收益率的协方差为6.3%,市场组合收益率的标准差为30%。

要求:

(1)根据题中条件确定市场风险溢酬;

(2)计算无风险收益率以及甲股票的风险收益率和必要收益率;

(3)计算甲股票的预期收益率;

(4)计算市场平均收益率;

(5)计算乙股票的β系数;

(6)如果资产组合中甲的投资比例为0.4,乙的投资比例为0.6,计算资产组合的β系数以及资产组合的必要收益率;

(7)在第6问中,假设资产组合收益率与市场组合收益率的相关系数为0.8,计算资产组合收益率的标准差;

(8)如果甲股票收益率标准差为18%,乙股票收益率的标准差为10%,资产组合中甲的投资比例为0.3,乙的投资比例为0.7,资产组合收益率的标准差为8.5%,计算甲乙股票收益率的协方差;

(9)根据第8问计算甲乙股票收益率的相关系数;

(10)根据第2问、第3问和第8问,计算甲股票的风险价值系数。

正确答案:(1)证券市场线的斜率=市场风险溢酬

由此可知:市场风险溢酬=8%

(2)证券市场线的截距=无风险收益率

由此可知,无风险收益率=2.4%

甲股票的风险收益率=甲股票的β系数×市场风险溢酬=1.2×8%=9.6%

甲股票的必要收益率=无风险收益率+甲股票的风险收益率=2.4%+9.6%=12%

(3)由于资本资产定价模型成立,所以,甲股票的预期收益率=必要收益率=12%

(4)市场平均收益率=市场组合收益率=无风险收益率+市场风险溢酬=2.4%+8%=10.4%

(5)市场组合收益率的方差=30%×30%=9%

乙股票的β系数=乙股票收益率与市场组合收益率的协方差/市场组合收益率的方差=6.3%/9%=0.7

(6)资产组合的β系数=0.4×1.2+0.6×0.7=0.9

资产组合的必要收益率=2.4%+0.9×8%=9.6%

或:资产组合的必要收益率=0.4×甲股票的必要收益率+0.6 ×乙股票的必要收益率=0.4 × 12%+0.6 ×(2.4%+0.7×8%)=9.6%

(7)资产组合的β系数=资产组合收益率与市场组合收益率的相关系数×资产组合收益率的标准差/市场组合收益率的标准差

即:0.9=0.8×资产组合收益率的标准差/30%

解得:资产组合收益率的标准差=33.75%

(8)资产组合收益率的方差

=0.3×0.3×18%×18%+2×0.3 ×0.7×甲乙股票收益率的协方差+0.7×0.7 × 10%×10%

即:8.5%×8.5%=0.3 × 0.3×18%× 18%+2×0.3×0.7×甲乙股票收益率的协方差+0.7×0.7×10%×10%

0.7225%=0.2916%+0.42 ×甲乙股票收益率的协方差+0.49%

解得:甲乙股票收益率的协方差=-0.14%

(9)甲乙股票收益率的协方差=甲乙股票收益率的相关系数×甲的收益率标准差×乙的收益率标准差=甲乙股票收益率的相关系数×18%×10%=-0.14%

解得:甲乙股票收益率的相关系数=-0.08

(10)甲股票的风险价值系数=甲股票的风险收益率/甲股票收益率的标准离差率=9.6%/甲股票收益率的标准离差率甲股票收益率的标准离差率=甲股票收益的标准差/甲股票的预期收益率=18%/12%=1.5

所以,甲股票的风险价值系数=9.6%/1.5=6.4% -

第16题:

已知甲股票的风险收益率为20%,市场组合的风险收益率为16%,甲股票的必要收益率为25%,假设资本资产定价模型成立,乙股票的届系数为0.8,乙股票收益率与市场组合收益率的协方差为40%,由甲、乙股票构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4。

要求:

(1)计算甲股票的β系数、无风险收益率;

(2)计算股票价格指数平均收益率;

(3)计算资产组合的β系数和预期收益率;

(4)计算资产组合收益率与市场组合收益率的协方差(保留三位小数);

(5)确定证券市场线的斜率和截距。

正确答案:

(1)某项资产的风险收益率=该项资产的口系数×市场风险溢酬

由此可知:

市场纽合的风险收益率=市场组合的β系数×市场风险溢酬

由于市场组合的β系数=1,因此,市场组合的风险收益率=1 ×市场风险溢酬=市场风险溢酬

即:市场风险溢酬=16%

甲股票的风险收益率=甲股票的β系数×16%

20%=甲股票的β系数×16%

解得:甲股票的β系数=1.25

由于甲股票的必要收益率=无风险收益率+甲股票的风险收益率

所以,25%=无风险收益率+20%

解得:无风险收益率=5%

(2)股票价格指数平均收益率=市场组合收益率=无风险收益率+市场风险溢酬=5%+16%=21%

(3)资产组合的β系数=0.6×1.25+0.4×0.8=1.07

由于资本资产定价模型成立(即假设市场是均衡的),因此:

资产组合的预期收益率=资产组合的,必要收益率=无风险收益率+资产组合的口系数×市场风险溢酬=5%+1.07×16%=22.12%

(4)根据β系数的定义式可知:

乙股票的β系数=乙股票收益率与市场组合收益率的协方差/市场组合收益率的方差

资产组合的β系数=资产组合收益率与市场组合收益率的协方差/市场组合收益率的方差

即:0.8=40%/市场组合收益率的方差1.07=资产组合收益率与市场组合收益率的协方差/市场组合收益率的方差

解得:资产组合收益率与市场组合收益率的协方差=1.07 ×40%/0.8=0.535

(5)证券市场线的斜率=市场风险溢酬=16%

证券市场线的截距=无风险收益率=5%

-

第17题:

已知股票A的预期收益率为8%,股票B的预期收益率为10%,股票A目前的市价为15元,股票B目前的市价为20元,某投资人购买了400股A股票和200股B股票,构成一个资产组合。

要求计算下列指标:

(1)资产组合中股票A和股票B的投资比重;

(2)资产组合的预期收益率。

正确答案:

(1)资产组合投资总额=400×15+200×20=10000(元)

股票A的投资比重=(400×15)/10000=0.6

股票B的投资比重=1-0.6=0.4或=(200×20)/10000=0.4

(2)资产组合的预期收益率=8%×0.6+10%×0.4=8.8%

-

第18题:

如果某公司的股票β系数为1.4,市场组合的收益率为6%,无风险收益率为2%,则该公司股票的预期收益率是()。A:2.8%

B:5.6%

C:7.6%

D:4%答案:C解析:根据CAPM,预期收益率=2%+1.4*(6%-2%)=7.6%。 -

第19题:

已知A股票的预期收益率为10%,收益率的标准差为7%,假设无风险收益率为4%,A股票风险价值系数为0.2,则A股票的风险收益率与必要收益率分别是( )。

A、14%;18%

B、2%;6%

C、12%;16%

D、8%;12%答案:A解析:A股票收益率的标准离差率=7%/10%=0.7,风险收益率=风险价值系数收益率价值系数收益率标准离差率,A股票风险收益率=0.20.7100%=14%,A股票必要收益率=4%+14%=18% -

第20题:

已知某股票的贝塔系数为0.5,其收益率的标准差为40%,市场组合收益率的标准差为20%,则该股票收益率与市场组合收益率之间的相关系数为( )。A.0.45

B.0.50

C.0.30

D.0.25答案:D解析:贝塔系数=相关系数×该资产收益率的标准差/市场组合收益率的标准差,0.5=相关系数×40%/20%,相关系数=0.25。 -

第21题:

已知无风险资产的收益率为7%,市场组合的预期收益率为15%,股票A的β系数为0.25,股票B的β系数为4。试计算股票A和B各自的预期收益率及风险报酬。

正确答案: 已知rf=7%,E(rm)=15%,βA=0.25,βB=4,故根据CAPM模型,可以计算出:

股票A的预期收益率为:

E(rA=rf+[E(rm)-rf]*βA=7%+(15%-7%)*0.25=9%

股票A的风险报酬为:

E(rA)-rf=[E(rm)-rf]*βA=(15%-7%)*0.25=2%

股票B的预期收益率为:

E(rB)=rf+[E(rm)-rf]*βB=7%+(15%-7%)*4=39%

股票B的风险报酬为:

E(rB)-rf=[E(rm)-rf]*βB=(15%-7%)*4=32% -

第22题:

单选题已知目前无风险资产收益率为5%,市场组合的平均收益率为10%,市场组合平均收益率的标准差为12%。如果甲公司股票收益率与市场组合平均收益率之间的协方差为2.88%,则下列说法中正确的是( )。A甲公司股票的β系数为2

B甲公司股票的要求收益率为16%

C如果该股票为零增长股票,股利固定为2,则股票价值为30

D如果市场是完全有效的,则甲公司股票的预期收益率为10%

正确答案: D解析:

A项,甲公司股票的β系数=2.88%/(12%×12%)=2;B项,甲公司股票的要求收益率=无风险收益率+β系数×(平均市场收益率-无风险收益率)=5%+2×(10%-5%)=15%;C项,如果该股票为零增长股票,股利固定为2,则股票价值=固定股利/必要报酬率=2/15%=13.33(元);D项,如果市场完全有效,则甲公司股票的预期收益率等于要求的收益率15%。 -

第23题:

问答题已知无风险资产的收益率为7%,市场组合的预期收益率为15%,股票A的β系数为0.25,股票B的β系数为4。试计算股票A和B各自的预期收益率及风险报酬。正确答案: 已知rf=7%,E(rm)=15%,βA=0.25,βB=4,故根据CAPM模型,可以计算出:

股票A的预期收益率为:

E(rA=rf+[E(rm)-rf]*βA=7%+(15%-7%)*0.25=9%

股票A的风险报酬为:

E(rA)-rf=[E(rm)-rf]*βA=(15%-7%)*0.25=2%

股票B的预期收益率为:

E(rB)=rf+[E(rm)-rf]*βB=7%+(15%-7%)*4=39%

股票B的风险报酬为:

E(rB)-rf=[E(rm)-rf]*βB=(15%-7%)*4=32%解析: 暂无解析 -

第24题:

问答题某公司拟进行股票投资,计划购买A、B、C三种股票,并分别设计了甲、乙两种资产组合。已知三种股票的β系数分别为1.5、1.0和0.5,它们在甲种资产组合下的投资比重为50%、30%和20%;乙种资产组合的风险收益率为3.4%。同期市场上所有股票的平均收益率为12%,无风险收益率为8%。 要求: (1)根据A、B、C股票的β系数,分别评价这三种股票相对于市场组合而言的投资风险大小。 (2)按照资本资产定价模型计算A股票的必要收益率。 (3)计算甲种资产组合的β系数和风险收益率。 (4)计算乙种资产组合的β系数和必要收益率。 (5)比较甲乙两种资产组合的β系数,评价它们的投资风险大小。正确答案: (1)由于市场组合的β系数为1,所以,根据A、B、C股票的β系数可知,A股票的投资风险大于市场组合的投资风险;B股票的投资风险等于市场组合的投资风险;C股票的投资风险小于市场组合的投资风险。

(2)A股票的必要收益率

=8%+1.5×(12%-8%)=14%

(3)甲种资产组合的β系数

=1.5×50%+1.0×30%+0.5×20%=1.15

甲种资产组合的风险收益率

=1.15×(12%-8%)=4.6%

(4)乙种资产组合的β系数

=3.4%/(12%-8%)=0.85

乙种资产组合的必要收益率

=8%+3.4%=11.4%

(5)甲种资产组合的β系数(1.15)大于乙种资产组合的β系数(0.85),说明甲的投资风险大于乙的投资风险。解析: 暂无解析