单选题A公司适用的所得税税率均为25%。有关企业合并资料如下:(1)2012年3月3日,A公司与B公司的股东签订协议,采用定向增发3000万股普通股(每股面值为1元)对B公司进行控股合并,取得B公司70%的股权。(2)2012年6月30日,A公司向B公司的股东定向增发3000万股普通股(每股面值为1元)对B公司进行控股合并,公允价值为每股4元,当日办理完毕相关法律手续,取得了B公司70%的股权。(3)被购买方B公司在2012年6月30日可辨认净资产的账面价值为16000万元,公允价值为16500万元,其差

题目

537.5万元

450万元

362.5万元

800万元

相似考题

更多“A公司适用的所得税税率均为25%。有关企业合并资料如下: (1)2012年3月3日,A公司与B公司的股东签订协议,采用定”相关问题

-

第1题:

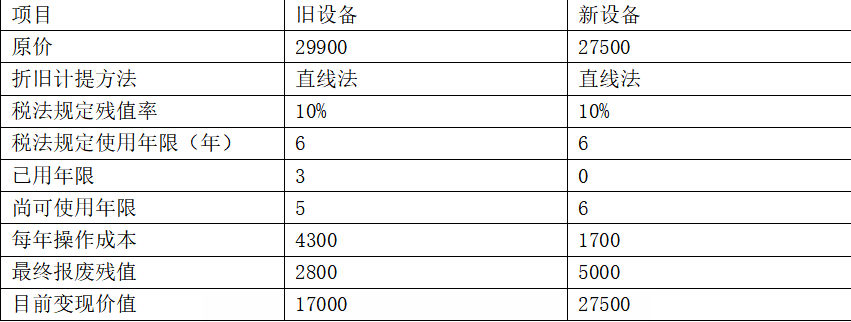

某公司拟采用新设备取代已使用3年的旧设备,有关资料如下所示:

设备有关资料

单位:元

已知该公司所得税税率为25%,资本成本为10%。

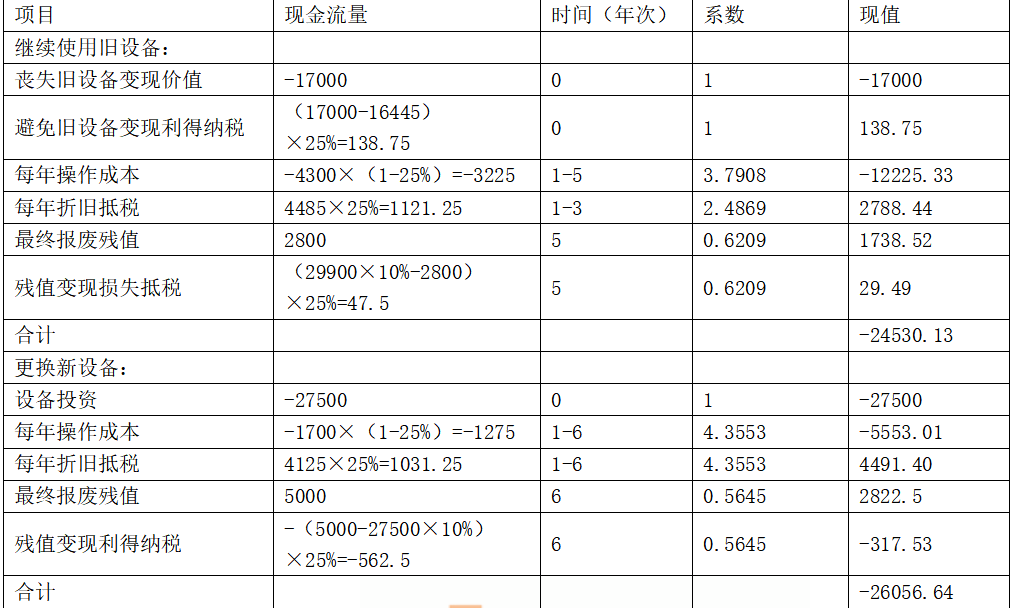

要求:进行是否应该更换设备的分析决策,并列出计算分析过程。答案:解析:因新旧设备使用年限不同,应运用考虑资金时间价值的平均年成本法比较二者的优劣。

单位:元

旧设备折旧=29900×(1-10%)/6=4485(元)

旧设备目前账面价值=29900-4485×3=16445(元)

新设备折旧=27500×(1-10%)/6=4125(元)继续使用旧设备的平均年成本=24530.13/(P/A,10%,5)=6470.96(元)

新设备的平均年成本=26056.64/(P/A,10%,6)=5982.74(元)因为更换新设备的平均年成本(5982.74元)低于继续使用旧设备的平均年成本(6470.96元),故应更换新设备。 -

第2题:

(2013年)甲公司主营电池生产业务,现已研发出一种新型锂电池产品,准备投向市场。为了评价该锂电池项目,需要对其资本成本进行估计。有关资料如下:

(1)该锂电池项目拟按照资本结构(负债/股东权益)30/70进行筹资,税前债务资本成本预计为9%。

(2)锂电池行业的代表企业是乙、丙公司,乙公司的资本结构(负债/股东权益)为40/60,股东权益的β系数为1.5;丙公司的资本结构(负债/股东权益)为50/50,股东权益的β系数为1.54。权益市场风险溢价为7%。

(3)无风险利率为4.5%,甲、乙、丙三个公司适用的企业所得税税率均为25%。

要求:

(1)使用可比公司法计算锂电池行业代表企业的平均β资产、该锂电池项目的β权益与权益资本成本。

(2)计算该锂电池项目的加权平均资本成本。答案:解析:(1)乙公司的β资产=1.5/[1+(1-25%)×40/60]=1

丙公司的β资产=1.54/[1+(1-25%)×50/50]=0.88

行业平均β资产=(1+0.88)/2=0.94

锂电池项目的β权益=0.94×[1+(1-25%)×30/70]=1.24

锂电池项目的权益资本成本=4.5%+1.24×7%=13.18%

(2)加权平均资本成本=9%×(1-25%)×30%+13.18%×70%=11.25% -

第3题:

N公司和M公司为非同一控制下的企业,2009年12月31日,N公司被M公司吸收合并,丧失法人资格,M公司保留法人资格。两公司的会计年度均为日历年度,对会计要素的会计处理采用相同的会计政策。M公司以7340000元的价格购买N公司的全部股份;另支付与合并有关的直接费用60000元(其中法律费用20000元,手续费40000元),与合并有关的间接费用(登记费用)5000元。所得税税率为25%。合并前M公司和N公司资产、负债、所有者权益的账面价值和公允价值见下表。

根据上述资料,阐述企业合并的会计处理。

请按以下层次论述:(一)购买法和权益结合法的使用范围

(二)计算M公司合并成本和合并商誉答案:解析:(一)购买法和权益结合法的使用范围

从理论上讲,购买法可以用来核算任何形式的合并交易,不管是新设合并还是吸收合并或控股合并。不管合并对价支付采用何种方式,购买法都可以很好地核算。从其本身特点来讲,以现金、债务和其他资产支付或以这些支付方式为主的合并最宜采用购买法进行核算。我国会计准则规定非同一控制下的企业合并应采用购买法。

权益结合法将合并视为双方股东的交易,当购买方以增发股份的方式去换取另一企业的所有股份或大部分的股份时,可以采用权益结合法进行核算。新设合并一般采用以新成立的企业的名义发行股份换取合并双方的所有股份的方式进行,其中可能会涉及少量的现金支付,但主要以并股方式为主,因此大多数的新设合并可以采用权益结合法进行核算。我国会计准则规定同一控制下的企业合并应采用权益结合法。

(二)计算M公司合并成本和合并商誉

(1)合并成本=7340000(元)

(2)合并商誉=7340000- (11200000 - 3960000) =100000(元) -

第4题:

设于美国的某公司2007年的收益为US300 000,公司所得税率为30%,当年向股东分派了60%的股利,假定股东的个人所得税税率均为25%,给予股东应派得的股利以25%抵减应交个人所得税。试计算,在转嫁制度下实际交纳的个人所得税款总额()。

- A、公司所得税90000

- B、个人所得税7875

- C、全部税款总额18000

- D、股东所得税75000

正确答案:B -

第5题:

单选题A公司适用的所得税税率为25%。A公司采用控股合并方式合并B公司,资料如下:(1)A公司向B公司的原股东定向发行1000万股普通股(每股面值1元,公允价值为每股10元),从B公司的原股东处取得B公司100%的股权。合并后B公司仍然保留法人资格继续经营。(2)购买日,B公司可辨认净资产账面价值为9000万元,公允价值为10000万元,可辨认资产账面价值与公允价值的差额形成应纳税暂时性差异;负债的账面价值与公允价值相等。(3)此外,A公司发生评估费用、审计费用、咨询费用等共计10万元,股票发行费用80万元,均以银行存款支付。(4)A公司与B公司的原股东在此前不存在关联方关系。不考虑其他因素,A公司购买日的合并商誉为( )。A-750万元

B260万元

C340万元

D250万元

正确答案: D解析:

可辨认净资产公允价值=10000(万元),递延所得税负债=1000×25%=250(万元),考虑递延所得税后可辨认净资产的公允价值=10000-250=9750(万元),购买日商誉=10000-9750=250(万元)。 -

第6题:

问答题F公司是一家商业企业,主要从事商品批发业务,该公司2017年实际和2018年预计的主要财务数据如下:其他资料如下:(1)F公司的全部资产均为经营性资产,流动负债均为经营性负债,长期负债均为金融性负债,财务费用全部为利息费用。估计债务价值时采用账面价值法。(2)F公司预计从2018年开始实体现金流量会以6%的年增长率稳定增长。(3)加权平均资本成本为12%。(4)F公司适用的企业所得税税率为25%。要求:使用现金流量折现法估计F公司2018年底的公司实体价值和股权价值。正确答案: 实体价值=48.85/(12%-6%)=814.17(亿元)或:=48.85/(1+12%)+50×(1+6%)/(12%-6%)×(1+12%)=814.17(亿元)股权价值=814.17-163=651.17(亿元)解析: 暂无解析 -

第7题:

单选题设于美国的某公司2007年的收益为US300 000,公司所得税率为30%,当年向股东分派了60%的股利,假定股东的个人所得税税率均为25%,试计算,在古典制度下,公司实际交纳的全部所得税款总额()。A公司所得税90000

B个人所得税31500

C全部税款总额121500

D股东所得税300000

正确答案: A解析: 暂无解析 -

第8题:

单选题设于美国的某公司2007年的收益为US300 000,公司所得税率为30%,当年向股东分派了60%的股利,假定股东的个人所得税税率均为25%,给予股东应派得的股利以25%抵减应交个人所得税。试计算,在转嫁制度下实际交纳的个人所得税款总额()。A公司所得税90000

B个人所得税7875

C全部税款总额18000

D股东所得税75000

正确答案: B解析: 暂无解析 -

第9题:

单选题设于美国的某公司2007年的收益为US300 000,公司所得税率为30%,当年向股东分派了60%的股利,假定股东的个人所得税税率均为25%,试计算,在古典制度下,公司实际交纳的个人所得税款总额()。A公司所得税90000

B个人所得税31500

C全部税款总额121500

D股东所得税180000

正确答案: C解析: 暂无解析 -

第10题:

单选题A公司适用的所得税税率均为25%。有关企业合并资料如下: (1)2012年3月3日,A公司与B公司的股东签订协议,采用定向增发3000万股普通股(每股面值为1元)对B公司进行控股合并,取得B公司70%的股权。 (2)2012年6月30日,A公司向B公司的股东定向增发3000万股普通股(每股面值为1元)对B公司进行控股合并,公允价值为每股4元,当日办理完毕相关法律手续,取得了B公司70%的股权。 (3)被购买方B公司在2012年6月30日可辨认净资产的账面价值为16000万元,公允价值为16500万元,其差额为被购买方B公司的一项固定资产公允价值大于账面价值的差额500万元。 (4)A公司与B公司的原股东没有关联方关系。 (5)B公司的股东对出售B公司股权选择采用免税处理。B公司各项可辨认资产、负债在合并前账面价值与其计税基础相同。 购买方在购买日合并资产负债表中应确认的合并商誉为( )。A537.5万元

B450万元

C362.5万元

D800万元

正确答案: A解析: 递延所得税负债=500×25%=125(万元);合并商誉=12000-(16500-125)×70%=537.5(万元)。 -

第11题:

单选题A公司适用的所得税税率均为25%。有关企业合并资料如下: (1)2012年3月3日,A公司与B公司的股东签订协议,采用定向增发3000万股普通股(每股面值为1元)对B公司进行控股合并,取得B公司70%的股权。 (2)2012年6月30日,A公司向B公司的股东定向增发3000万股普通股(每股面值为1元)对B公司进行控股合并,公允价值为每股4元,当日办理完毕相关法律手续,取得了B公司70%的股权。 (3)被购买方B公司在2012年6月30日可辨认净资产的账面价值为16000万元,公允价值为16500万元,其差额为被购买方B公司的一项固定资产公允价值大于账面价值的差额500万元。 (4)A公司与B公司的原股东没有关联方关系。 (5)B公司的股东对出售B公司股权选择采用免税处理。B公司各项可辨认资产、负债在合并前账面价值与其计税基础相同。 下列有关企业合并的表述,不正确的是( )。A该项合并为非同一控制下的企业合并

B购买日为2012年6月30日

C购买日合并成本为12000万元

D购买日个别资产负债表确认资本公积500万元

正确答案: B解析: 选项D,购买日为将子公司资产、负债调整成为公允价值,需要在合并资产负债表中确认资本公积500(16500-16000)万元。个别财务报表中,因增发股票而产生的资本公积金额=3000×(4-1)=9000(万元)。 -

第12题:

单选题设于美国的某公司2007年的收益为US300 000,当年向股东分派了60%的股利,假定股东的个人所得税税率均为25%。在税率分割制度下,对已分配收益课征公司所得税 20% ,对留存收益则课税40%。试计算,此时公司实际交纳的个人所得税款()。A公司所得税84000

B个人所得税32400

C全部税款总额18000

D股东所得税75000

正确答案: D解析: 暂无解析 -

第13题:

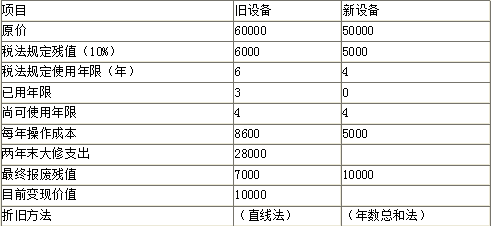

某公司3年前购置1台设备,现在考虑是否需要更新。该公司所得税税率为25%,要求的最低报酬率为10%,其他有关资料如下表所示(金额单位:元)。

要求:作出设备是否更新的决策。答案:解析:要求:作出设备是否更新的决策。

方法一:总成本法(旧设备剩余年限与新设备使用年限相同)

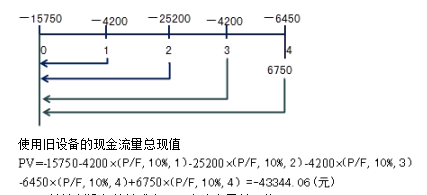

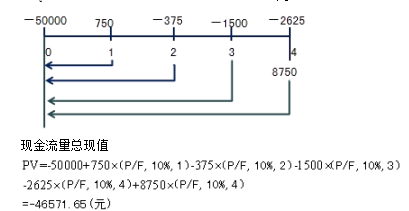

(1)计算旧设备的总成本(现金流出量总现值)

①初始期现金流量

旧设备年折旧=(60000-6000)/6=9000(元)

3年末账面价值60000-9000×3=33000(元)

变现价值10000元,变现损失对所得税影响为

(33000-10000)×25%=5750(元)

NCF0=-10000+(-5750)=-15750(元)

②经营期营业现金流量

NCF1=-8600×(1-25%)+9000×25%=-4200(元)

NCF2=-8600×(1-25%)+9000×25%-28000×(1-25%)=-25200(元)

NCF3=-8600×(1-25%)+9000×25%=-4200(元)

NCF4=-8600×(1-25%)=-6450(元)

③与资产处置有关的现金流量

NCF4=7000-(7000-6000)×25%=6750(元)

(2)计算新设备的总成本(现金流出量总现值)

①初始期现金流量

NCF0=-50000(元)

②经营期营业现金流量

第一年设备年折旧=(50000-5000)×4/10=18000(元)

第二年设备年折旧=(50000-5000)×3/10=13500(元)

第三年设备年折旧=(50000-5000)×2/10=9000(元)

第四年设备年折旧=(50000-5000)×1/10=4500(元)

NCF1=-5000×(1-25%)+18000×25%=750(元)

NCF2=-5000×(1-25%)+13500×25%=-375(元)

NCF3=-5000×(1-25%)+9000×25%=-1500(元)

NCF4=-5000×(1-25%)+4500×25% =-2625(元)

③与资产处置相关的现金流量

NCF4=10000-(10000-5000)×25%=8750(元)

(3)比较新旧设备的总成本(现金流出量总现值)

使用旧设备的总成本43344.06元,低于使用新设备的总成本46571.65元,所以不应该更新设备。

方法二:差额分析法

-

第14题:

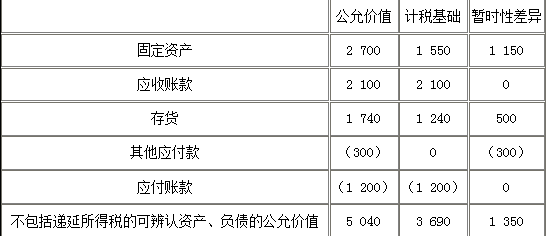

甲公司以增发市场价值为6000万元的本企业普通股为对价购入乙公司100%的净资产,假定该项企业合并符合税法规定的免税合并条件,且乙公司原股东选择进行免税处理。假设所得税税率为25%。购买日乙公司各项可辨认资产、负债的公允价值及其计税基础如下表所示(单位:万元):

根据上述资料,甲公司购买日的合并商誉为( )万元。A. 960

B. 1 297.5

C. 1 000

D. 2 310答案:B解析:乙公司适用的所得税税率为25%,该项交易中应确认递延所得税负债及商誉的金额计算如下:

企业合并成本 6 000

可辨认净资产公允价值 5 040

递延所得税资产 (300×25%)75

递延所得税负债(1 650×25%)412.5

考虑递延所得税后可辨认资产、负债的公允价值 (4 702.5=5 040+300×25%-1 650×25%)4 702.5

合并商誉=6 000-4 702.5=1 297.5(万元) -

第15题:

设于美国的某公司2007年的收益为US300 000,当年向股东分派了60%的股利,假定股东的个人所得税税率均为25%。在税率分割制度下,对已分配收益课征公司所得税 20% ,对留存收益则课税40%。试计算,此时公司实际交纳的公司所得税款()。

- A、公司所得税84000

- B、个人所得税32400

- C、全部税款总额18000

- D、股东所得税75000

正确答案:A -

第16题:

单选题境内公司向乙境外公司支付1 000万股息,境内企业所得税税率25%,境外乙公司预提10%企业所得税,甲公司应代扣代缴企业所得税计算正确的是( )。A1 000×10%

B1 000×(1-25%)×10%

C1 000×(1-25%)×50%×10%

D1 000×25%

正确答案: A解析: -

第17题:

多选题20×3年2月1日A公司向B公司的股东定向增发1500万股普通股(每股面值为1元),取得B公司70%股权,所发行股票每股市价4元,于当日取得B公司的控制权,购买日B公司除递延所得税外可辨认净资产的公允价值为8200万元,账面价值为7800万元。假定此合并为非同-控制下的免税合并.A、B公司适用的所得税税率均为25%,则关于此业务下列说法正确的有( )。AB公司应按照公允价值8200万元调账

BA公司应在个别报表中确认股本1500万元

CA公司应在合并报表中确认商誉330万元

DA公司合并报表中应根据B公司可辨认净资产公允价值与账面价值之间的差额确认相应的递延所得税

正确答案: A,C解析: 甲公司为其子公司实施股权激励计划,授予股票期权,属于以权益结算的股份支付,不需要确认应付职工薪酬,同时连续编制合并报表,对于以前年度应确认的金额在本期做分录时也应体现。 -

第18题:

问答题甲公司与A公司在投资前不存在任何关联方关系。甲公司和A公司适用的增值税税率均为17%。计提盈余公积的比例均为10%。假定不考虑所得税等其他因素。如果实现企业合并,编制2018年甲公司股权投资在购买日个别报表和合并报表中的相关分录。正确答案:解析: -

第19题:

问答题F公司是一家商业企业,主要从事商品批发业务,该公司2017年实际和2018年预计的主要财务数据如下:其他资料如下:(1)F公司的全部资产均为经营性资产,流动负债均为经营性负债,长期负债均为金融性负债,财务费用全部为利息费用。估计债务价值时采用账面价值法。(2)F公司预计从2018年开始实体现金流量会以6%的年增长率稳定增长。(3)加权平均资本成本为12%。(4)F公司适用的企业所得税税率为25%。要求:计算F公司2017年的购置固定资产的现金流出、营业现金净流量和实体现金流量。正确答案: 2017年税后经营净利润=61.6+23×(1-20%)=78.85(亿元)2017年经营营运资本增加=(293-222)-(267-210)=14(亿元)2017年购置固定资产的现金流出=资本支出=净经营性长期资产增加额+本期折旧与摊销=(281-265)+30=46(亿元)2017年营业现金净流量=78.85+30-14=94.85(亿元)2017年实体现金流量=94.85-46=48.85(亿元)解析: 暂无解析 -

第20题:

问答题A公司和B公司为增值税一般纳税企业,适用的增值税税率为17%,所得税采 用债务法核算,适用的所得税税率为25%。A公司有关资料如下:(1)A公司于2010年1月1日取得B公司10%的股权,成本为5000万元,取得投资时B公司可辨认净资产公允价值总额为60000万元(假定公允价值与账面价值相同)。因对被投资单位不具有重大影响且无法可靠确定该项投资的公允价值,A公司对其采用成本法核算。A公司按照净利润的10%提取盈余公积。(2)2010年B公司实现净利润8000万元,分派现金股利3000万元。假定:(1)不考虑所得税的影响;(2)除上述事项外,不考虑其他交易。要求:(1)编制2010年A公司对B公司长期股权投资的会计分录。(2)编制2010年B公司分派现金股利的会计分录。正确答案:解析: -

第21题:

单选题A、B公司适用的所得税税率均为25%。有关企业合并资料如下。(1)2017年3月3日,A公司与B公司的股东签订协议,采用定向增发3000万股普通股(每股面值为1元)对B公司进行控股合并,取得B公司70%的股权。(2)2017年6月30日,A公司向B公司的股东定向增发3000万股普通股(每股面值为1元)对B公司进行控股合并,公允价值为每股4元,当日起,主导B公司财务和经营政策并办理完毕相关法律手续,取得了B公司70%的股权。(3)被购买方B公司在2017年6月30日可辨认净资产的账面价值为16000万元(不含递延所得税资产和负债),公允价值为16500万元(不含递延所得税资产和负债),其差额为被购买方B公司的一项固定资产公允价值大于账面价值的差额500万元。上述资产计税基础与按历史成本计算的账面价值相同。(4)A公司与B公司的原股东没有关联方关系,该项合并属于免税合并。不考虑其他因素,购买方在购买日合并资产负债表中应确认的合并商誉为( )。A537.5万元

B450万元

C362.5万元

D800万元

正确答案: D解析:

合并成本=3000×4=12000(万元),递延所得税负债=500×25%=125(万元);考虑递延所得税之后的B公司净资产公允价值=16500-125=16375(万元),合并商誉=12000-(16500-125)×70%=537.5(万元)。 -

第22题:

单选题甲公司和乙公司所得税税率均为25%。甲公司于2017年1月1日以银行存款9000万元作为合并对价支付给乙公司的原股东丙公司,取得了乙公司80%的股权。甲公司与丙公司不具有关联方关系并采用应税合并。乙公司2017年1月1日的所有者权益账面价值10000万元、公允价值为11000万元(包含一项固定资产评估增值1000万元),则甲公司2017年合并报表确认的合并商誉为( )万元。A200

B180

C0

D3800

正确答案: D解析:

非同一控制下的应税合并,合并企业接受资产的计税基础为公允价值,不产生递延所得税,合并商誉=企业合并成本-被合并方可辨认净资产公允价值×持股比例=9000-11000×80%=200(万元)。 -

第23题:

单选题A公司适用的所得税税率为25%。A公司采用控股合并方式合并B公司,资料如下:(1)A公司向B公司的原股东定向发行1000万股普通股(每股面值1元,公允价值为每股10元),从B公司的原股东处取得B公司100%的股权。合并后B公司仍然保留法人资格继续经营。(2)购买日,B公司可辨认净资产账面价值为9000万元,公允价值为10000万元,可辨认资产账面价值与公允价值的差额形成应纳税暂时性差异;负债的账面价值与公允价值相等。(3)此外,A公司发生评估费用、审计费用、咨询费用等共计10万元,股票发行费用80万元,均以银行存款支付。(4)A公司与B公司的原股东在此前不存在关联方关系。假定该项企业合并符合《关于企业重组业务企业所得税处理若干问题的通知》中关于特殊性税务处理的有关规定,有关各方选择采用免税处理。不考虑其他因素,A公司购买日的合并商誉为( )。A750万元

B260万元

C340万元

D250万元

正确答案: D解析:

可辨认净资产公允价值=10000(万元),递延所得税负债=(10000-9000)×25%=250(万元),考虑递延所得税后可辨认净资产的公允价值=10000-250=9750(万元),购买日商誉=10000-9750=250(万元)。 -

第24题:

单选题设于美国的某公司2007年的收益为US300 000,当年向股东分派了60%的股利,假定股东的个人所得税税率均为25%。在税率分割制度下,对已分配收益课征公司所得税 20% ,对留存收益则课税40%。试计算,此时公司实际交纳的公司所得税款()。A公司所得税84000

B个人所得税32400

C全部税款总额18000

D股东所得税75000

正确答案: B解析: 暂无解析